2024年首周A股连跌4天,沪深创三大指数分别周跌1.5%、4.3%、6.1%。

截至现在,三大指数已经连续下跌了6个月,科创50指数甚至已经连跌了9个月!都创出了很深的历史低位。

连续这么多个月都是跌的,而且跌幅还不少,可想而知,股民什么精神状态都变成了什么样。

然而,这还不是最痛的。

什么最痛?

是即使是这样,天空还是飞来一个个黑天鹅,让所有人哑口无言。

今天,北上资金并没有大幅流出,没有给A股带来压力,甚至还逆势净买入了20亿。

然而,内资盘却出现了令人震惊的,止不住的超大量抛盘,导致即使北上资金回流、即使资金大幅拉银行券商,依然完全止不住三大市场的下跌。

这一切,与之前的一个传闻有关。

01

买卖卖,根本卖不完

市场很多人都在说,从本月初开始,监管在逐步放松基金净卖出的松绑。

不知道真假,但市场的走势作不了假。

这一周开始以来,A股的抛压量能就极其诡异且庞大,任凭资金怎么买,抛单还是源源不断的出现。

甚至,就是所谓的各种核心热门概念、预计近几日马上就要召开的美国各种盛大科技发布会都,都再也没有起任何作用。

这些海量抛单,最大部分来自近期高成长的科技赛道板块,华为、新能源车、AI、机器人等,单是这一周,净流出规模就多达百亿之巨。

在这几天,还出现了多个赛道巨头暴跌的情况。

即将巨额解禁的伯维存储,一周跌去31%。

金山办公、兆易创新、工业富联、德赛西威、科大讯飞、长安汽车、中际旭创、昆仑万维、卓胜微等各赛道领域的核心龙头,这周都跌去了超10%。

显然,这一批机构资金,在大量出逃抛掉科技成长板块。即使是这些板块现在还有很多催化剂在释放,即使大家都知道它们的未来还有很大成长空间。

但资金似乎都不在乎了。选择不顾一切,先出来再说。

为什么说“这一批”?

因为根据市面上的报道,监管是逐步松绑基金的净卖出。

既然是逐步,那就是会分批,有第一批,也会有第二批,甚至第三篇。

那么如果你是第一批松绑的,你知道后面会有松绑的,你会有想法?

这个囚徒困境选择题,答案已经很简单。

这两年来,资金抱团的操作就一直没有停过,从光伏锂电,到汽车产业链,到现在的AI,在存量机会稀缺下,抱团所谓核心资产就成为共同选择。

到这就导致一个跟以前格力、海天、隆基通威一样的结果,抱团资产的严重泡沫化。

比如万亿市值的宁德。

比如这一波AI浪潮下的各种核心龙头,它们在去年获得海量机构资金追捧,在很短时间内就获得了几倍的市值增长。很多炒到千亿市值,市盈率去到几十、几百倍。比如中际旭创,股价从不到30元,几个月一度飙到170元,市值超过1300亿。

这样的公司,即使得益于AI浪潮得到确定性的业绩增量,但也不至于有如此大的红利。

这就导致了,之前大量押注它的机构,在如今市场环境和预期不断走弱下,就有很大的出逃欲望。

如今,这个松绑可以净卖出的发令枪打响,就算自己原来不想跑,也架不住别人跑,架不住第二批、第三批的人跑。

越是先跑,损失就越小。这是直接可见的利益问题。

没有人会傻到跟钱过不去。

于是,踩踏行情就这样人为的造出来了。

在这里,很多股民都像笔者一样,都很想问,之前3000点的时候为了稳定市场而出台的限制大型公募基金不准净卖出,大家都很理解,但为什么到了2900点,这个如此孱弱的市场节点,又突然松绑基金净卖出?

大型基金手上的筹码,数以万亿计算,即使其中有很小一部分,因为松绑需要进行减持或换仓,对当前的市场来说,都会是难以承受的沉重。

甚至是压坏骆驼的一根稻草。

所以,这个“松绑”,究竟是怎么考量的?

到底有没有提前考量过对市场的冲击?

没人能懂。

之前那个发出又很快撤掉的教育行业《意见稿》,还历历在目啊。

现在,摆在我们面前的,可能还有很多很重要的问题。

这一批松绑的资金,会抛售转仓的规模会有多大?

后面逐步放开的,又有多大?

以及,一个科技成长大板块就如此,如果其他板块的基金,会不会也要减仓?

监管,又要如何应对?

现在的市场,最缺乏信心。

这些未知的担忧,亟需一个答案。

02

高息股成为避风港

在科技成长赛道板块被集体摁下去的同时,以银行、煤炭、电力、“铁公鸡”等传统基础行业明显翘起来了。

它们都有一个共同的特征:高息股。

基本就是A股里业绩最稳健、估值率长期最低,且分红最大方的一批。

尤其煤炭、银行里面,很多都是长期平均股息率可以超过5%,甚至6%往上的。

这很容易理解。

对于终于可以卖股票的大基金而言,它们对于市场的未来研判肯定更加准确,尤其临近过年资金紧张期间,市场短期很难得到有效回升机会。那么找过安全的避风港就基本是唯一的选择。

无论是谁,都必然也是这选择。

所以我们也看到了这段时间,这些高息股反而是逆势涨得最凶的。

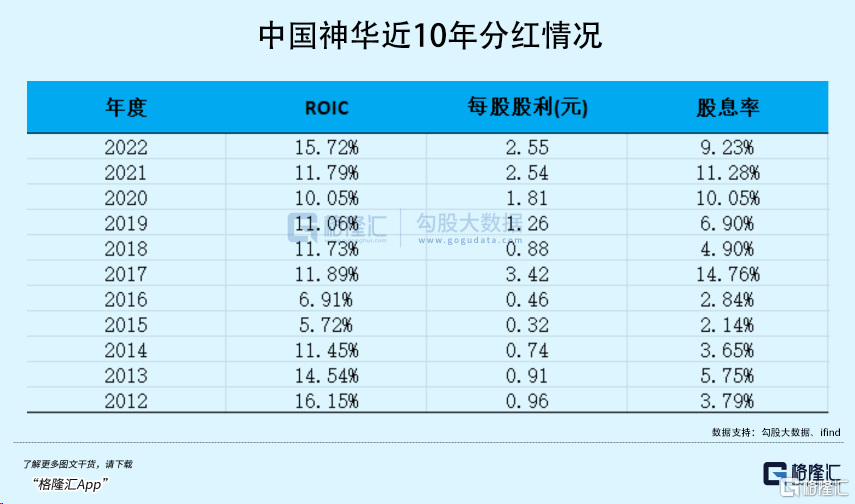

比如高分红的电煤之王——中国神华,单是本周,就涨了7个点。

还有今天的银行股,早盘一度差点有2个涨停,中信银行一度涨超过7%,苏银、杭银、成都银行、宁波银行这些成长潜力很高且股息率也不错的城商行也得到了幅度可观的大涨。

当然了,资金选择配置这些高息股,短期可能不是为了高息,而是为了避险,毕竟才半年或一年才分红一次。但确实其中会有一些长期资金会选择切换这边来。

毕竟它们也要做打算,预测可能2024年市场都依然没有好表现时的配置策略。

实际上,笔者认为,现在资金已经体现出来的选择高息股策略,很可能会继续成为一个趋势,直到市场风险偏好抬升,或者资金对这些高息股抱团配置导致后者性价比降低。

在过去很长一段时间石油、煤炭、水电、电信运营等高股息板块已经连续大幅跑赢市场,这个空间随着新的资金加入,红利期可能会缩短得很快。

但从长期来看,选择这些高息股,仍还会是非常不错的方式。

煤炭龙头也好,成长性银行也罢,它们对分红的幅度都很给力,很多时候都在5%以上。

这个水平,已经远远跑赢当前不断下滑的存款利率了,甚至能跑赢一些大机构的资金成本(一些大企业的贷款成本线可以在4%以下)。

那么这就是妥妥的无风险利率空间了。

这些领域的标的,得益于行业的刚需性和垄断性,因而也具有长期的市值成长性。在周期行情好的时候,甚至可能有很大幅度的股价上涨回报。

还是拿中国神化来说,近10年来(以2013年7月5日股权登记日的除权价17.22元)算起,每股累计分红15.85元(加上2012年度的分红),到现在平均年回报率也有6.7%。

如果累计分红加上截至今天神华的股价33.45元与当初的股价算,那么年化回报率可以去到11%,可以说是一个非常成功的投资了。

这样的回报情况,在上面的领域里还是可以找到不少的。

放在十几年还在3000点里面,真的是珍贵的资产了。

03

科技成长什么时候能再看?

这一波松绑基金操作,鉴于对市场预期的看法和囚徒困境的决策考虑,目测会动的基金规模不会少。

同时又因为科技成长板块不少赛道龙头的估值在当前环境下还显得很高,而且它们既很难有业绩支持,也不是高分红股,所以短期还是可能继续会承压,直到新的监管出来或者,基金卖出得差不多了。

但科技成长股的长期成长逻辑不变之下,只要出现大幅度的下跌(不一定就是超跌),都会随之出现反弹行情,就是形成一个人不断深蹲起跳的规律。

所以中长期看,这一轮大跌,也在逐渐跌出长期的上车机会。尤其是那些已经被验证出来有很大增量空间的AI、机器人、计算机等产业链条。

所以,只要弹药还在,其实也不用太担心。

就在今天盘后,官方和路边社相继传出了两个很重磅的新闻。

一是路边社说的,监管部门在向国内头部基金公司下发“窗口指导”,要求优先推出权益类基金,作为重振股市和提振投资者信心行动的一部分。根据要求,基金公司在推出新的债基前,至少要推出4只新的股票型基金。

这个消息如果为真,那么意味着在考虑出台政策对冲松绑基金净卖出对市场的负面冲击,算是个利好。

另一个,是全国社保基金理事会原副理事长在接受采访时喊话‘成立平准基金恰逢其时’。虽然其职称只是“原、副”理事长,但作为全国社保基金如此重磅的部门,这样也可以说是一个很有价值的“吹风”了。

由全国社保基金来牵头成立平准基金,这个信号非常值得重视。

平准基金,作为托住金融市场的一大针对性工具,如果规模很大,起到的作用是巨大的,甚至是扭转乾坤的。

过去的日韩平准基金几次成功力挽狂澜的表现,就已经说明了其威力。

这也是现在亿万股民所心心念念期待的。

A股已经连续好多个月下跌了,所有股民都在非常煎熬地等待,太需要一个真正能有用的大杀器了。真心希望它能早点变成现实。(全文完)