深燃(shenrancAIjing)原创

作者 | 金玙璠

编辑 | 魏佳

新的一年就要来了,你所在的行业还好吗?

2022年,对于太多行业来说是特殊的一年,消费行业尤甚。疫情第三年,消费市场的动荡、调整、机会,让挣扎、探索、疯狂的故事比往年更多一些。

有钱的大佬加码头部,砸出了更多独角兽,谨慎的资本观望,等待“抄底价”,导致消费项目有的高攀不起,有的估值见底。

三年疫情改变不了的是,消费依旧是中国市场的永恒主题,作为近些年新经济范畴下的重要分支,新消费已经且还在诞生最多的网红赛道。茶饮、咖啡、预制菜,飞盘、露营,还有居家健身和美妆,在2022年都是大事不断。它们之中,有的是常青赛道、热度经久不衰,有的早已是竞争红海、又被重新炒热,还有的是尚为稚嫩的市场、没准备好就被推上风口浪尖。

2023年将至,从业者们在开启新征程之前,有必要先来看看过去一年行业里发生了哪些变化。结合热度和场景,我们选取了“吃喝”、“玩乐”、“悦己”三大版块的七个行业,从中大致勾勒出中国消费市场的新趋势。

“吃喝”

茶饮 :直营变加盟,高端“抢”中端

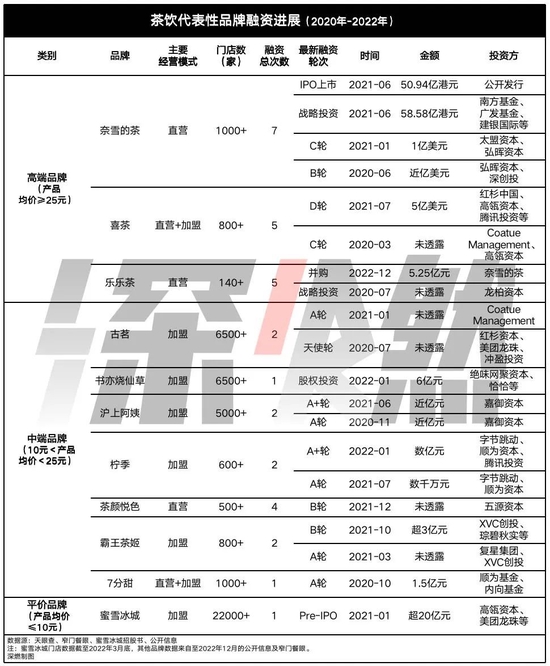

2022年,新茶饮发生了许多行业大事件:蜜雪冰城冲击IPO,喜茶开放加盟,奈雪收购乐乐茶,书亦烧仙草、柠季进入独角兽行列。

这背后是茶饮行业的缩影——头部效应更加突出,中端市场玩家存在感变强,高端品牌用加盟或收购“圈地盘”。

持续三年的疫情,对重投入的高端茶饮的打击颇深。2022年上半年,奈雪自上市以来首次出现营收下滑,业绩由盈转亏。根据久谦中台纪要的信息,喜茶2022年前三季度的收入同比下滑20%以上。

高端品牌开始俯身抢中低端的份额。喜茶在年初带头降价5至7元,奈雪、乐乐茶跟上,不过,换来的收益不同,接近喜茶的投资人凌涵告诉深燃,这导致喜茶毛利下滑;奈雪面临的情况稍好,因为其上市后供应链能力、自动化水平提高,没有影响整体盈利能力。

行业再跑出两只独角兽。2022年一季度,书亦烧仙草和柠季分别拿到了6亿元、数亿元的融资。最吸引市场眼球的,是成立24年仅一轮融资的蜜雪冰城:扩张不靠自己靠2.2万加盟店,赚钱不靠卖奶茶靠的是供应链,招股书显示,其2021年归母净利润达到19.1亿元,盈利水平远好于餐饮企业。

面对越来越“卷”的市场、投资人的财务回报压力,喜茶和奈雪的应对之道不同。

2022年12月,坚持直营模式10年后,喜茶开放加盟。凌涵说,对于筹备上市的喜茶,这是一剂抢占高线城市以外市场、缓解资金压力的“快效药”。

辽宁的季瑶第一批申请加盟喜茶,近日刚通过面试环节。她和多位加盟商对喜茶共同的疑问是,相比一线城市,其在二线及以下市场的影响力能保留多少;喜茶在加盟商管理方面不如古茗等以加盟模式为主的品牌更有经验,第一批加盟商是否意味着要陪着喜茶踩坑。

奈雪则选择花5.25亿元收购乐乐茶43.64%的股份,成为其第一大股东。根据久谦中台的访谈纪要,奈雪的首要目的是获取财务回报,后续期待乐乐茶独立上市或出售其股份;次要目的是优化竞争环境,降低公司在门店拓展和运营方面的压力。

杭州信得宝创投投资人李嘉明对深燃总结,降低单价、开放加盟都说明,目前喜茶们在高线市场增长乏力,急需下沉找增量,反倒是从下沉市场长出来的蜜雪冰城,是个不错的商业拓展模式;而奈雪对乐乐茶的收购、喜茶投资咖啡品牌少数派,是茶饮品牌逐步拉开矩阵战的标志,行业竞争将更加激烈。

咖啡:老将“下沉”激战,新秀跨界入场

2020年-2021年,涌入咖啡赛道的热钱金额不及茶饮,2022年,一级市场传递给咖啡品牌的寒意比茶饮更浓。

速溶咖啡虽然乘着疫情线上化的东风更快铺向市场,但三顿半、隅田川咖啡等的最新一轮融资也都停滞在2021年。现磨咖啡品牌中,Manner、M stand、挪瓦咖啡的上一轮融资还停留在2021年,只有Seesaw于2月宣布,获得数亿元的新融资。

关注酒水饮料的投资人陈励不再关注现磨咖啡的早期项目,只考虑投资明星项目,而即便是明星项目,大机构的态度也很谨慎,都在观望价格。

相比于茶饮玩家之间越来越像,咖啡因为需求分化,差异化竞争愈发明显。陈励总结道,重性价比、重场景、重品质的三大需求,价格段从低到高,分别对应瑞幸咖啡、Manner,星巴克、Tims咖啡,Seesaw、%咖啡三类玩家。

2022年的消费环境下,单价低、消费快的“性价比”,打赢了“空间场景”。两个模式的代表玩家瑞幸和星巴克,业绩一升一降是最直接的证明。瑞幸咖啡开始盈利,2022年前三季度实现净利润4.35亿元。星巴克中国的营收连续多个季度暴跌。

这本质上,是咖啡在从场景走向产品、从商务走向生活化。在李嘉明看来,星巴克等外来品牌提供的场景,过去有社交、空间溢价,但在线下商业丰富的今天“失灵”了,瑞幸、Manner的“快咖啡”更匹配消费者的需求,也实现了更高的单店效率。

陈励将瑞幸的策略总结为,咖啡产品饮料化,渠道从高线城市向下渗透,社群精细化运营,以及产品研发、门店选址、营销都数字化。

不过,在熬过疫情期间的闭店潮后,瑞幸接下来的挑战是保持收入和用户的持续增长。中国咖啡市场不断有新玩家进入,咖啡又是一门区域竞争的生意,面对不同区域需要采取不同打法。2022年,瑞幸于12月初重启加盟,就是经历疫情阵痛后加速拓店的手段;而蜜雪冰城旗下品牌、7-10元价位的幸运咖,用加盟模式新开了800家门店。

李嘉明对比分析,咖啡赛道的竞争才刚开始,竞争阶段相当于5-6年前的新茶饮。咖啡新势力要面对海外品牌Tims、皮爷咖啡(Peet‘s Coffee)的抢食,传统行业巨头中国邮政、中国石化、同仁堂、李宁的跃跃欲试,还有本土新品牌的加速扩张。

预制菜:市场教育不够,加盟再等三年

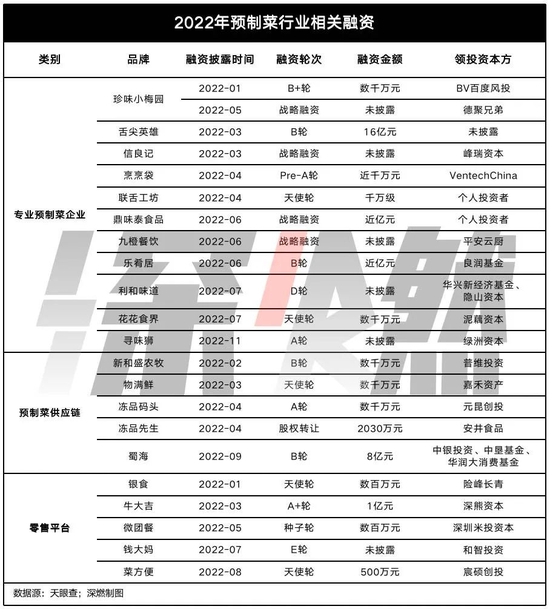

预制菜,被认为是过去一年资本界的第一道“大餐”。标志性事件是2022年春节期间倡导就地过年,年夜饭大餐场景叠加冷链物流的发展,引得更多C端用户尝试了一把。

与多个预制菜项目有过接触的投资人常安回忆,2021年时,预制菜在机构内部的投资优先级就比较高,到2022年更是与碳中和、元宇宙等领域旗鼓相当。

预制菜被资本看好的原因,“主要是B端餐饮连锁化趋势下,预制菜带来的效率提升和成本优化,以及疫情期间完成了天然的消费者教育,推动C端预制菜市场的发展提前了三到五年”,北京沧浪基金华中区域总裁贺文杰总结道。

而过去的玩家都是服务B端、利润被压得过低,没有真正面向C端的全国性品牌。

“专业预制菜第一股”味知香2021年4月登陆A股的同时,预制菜在一级市场的投融资也出现高峰。进入2022年,多地出台行业相关标准,告别野蛮增长的预制菜热度再起:珍味小梅园、寻味狮都拿到了新一轮融资,安井食品、国联水产、顺丰、京东一众上市公司加码。与此同时,安井食品、国联水产也代表中式预制菜,抢滩海外市场。

阵仗最大的,要数陆正耀、罗敏这两位连续创业者,只不过,他们的项目舌尖英雄、趣店预制菜的加盟模式未被市场信服。

对于预制菜加盟模式本身,常安长期看好,只是铺开加盟模式的时机还未到,还需再等两到三年。贺文杰也认为,影响预制菜向C端渗透的因素有很多,提升口味还原度、渗透更多场景之外,还需把预制菜和健康、安全挂上钩。

这也是C端预制菜多选择在单一渠道“圈地”的原因,一派主攻线上渠道,另一派抢占线下,而谨慎的资本更倾向前者。预制菜领域资深创业者冻品在线&三餐有料董事长林志勇分析,线上品牌用广度弥补了密度的缺失,起量更快,也能更快进入资本视野,但线上受限于流量和履约成本,天花板较低,稍待成熟也将铺向线下。而主攻线下的品牌,通常还在借成熟业态(超市、菜市场、新零售渠道等)“带路”的阶段,一两年后再铺设自己的线下店。

在2021年接近5000亿的预制菜市场里,C端与B端的规模比例是2:8,头部前三的安井食品、味知香等的占有率均不到2%。谁能在“大行业、小公司”的预制菜里圈到更大市场,是资本最看重的。常安看好有B端背景的C端公司,因为在食品工业领域,把握B端的生产利润或渠道利润的企业,更有发展机会。

“玩乐”

飞盘:产业太稚嫩,资本不买账

疫情之下,越来越多人出于健康和社交的需求,渴望离开有天花板的室内,新城市户外运动崛起。2022年夏天,飞盘突然走红。它强社交、低门槛、弱对抗,还很出片,契合一二线城市中产,尤其是新手及女性对户外运动的需求。

有6年盘龄的王逸鹏,是中国大陆首位入选美国职业极限飞盘联赛的选手,也是北京第一个极限飞盘组织BUC的组织者之一,他对深燃回忆,2020年,每次办活动时只有二三十人报名,自2021年春末夏初,报名人数暴增。根据全国飞盘运动推广委员会的调查数据,2021年全国参与飞盘运动的玩家约有50万人,2022年呈几何增长。

2022年上半年,飞盘市场才真正热起来。一二线城市急速增加的飞盘俱乐部,最先把市场炒热。上海一家2022年5月成立的俱乐部,只用一个月就吸纳了500多位会员。深圳、北京的俱乐部数量从一年前的几个增加到几十个、几百个。

下半年,首届中国飞盘联赛举行,极限飞盘作为新兴体育项目被正式列入义务教育阶段课程,飞盘热度持续。根据艾媒咨询,飞盘的核心产业规模从2019年的0.36亿增长至2021年的0.76亿,到2022年将达到2.32亿。

产业链条上的飞盘器材制造商、场地运营方、飞盘俱乐部、飞盘教学,都跟着受益。但制造商分散、场地运营模式过重、教学规模更小,剩下最热闹的飞盘俱乐部,距离大规模商业化还有很远的距离。

进行过调研的从业者青青子告诉深燃,最大问题是因为整体产值低,利益相关方过早陷入利益纠纷;长尾效应不足,需要拉新促活。

现阶段,绝大多数俱乐部还挣不到赛事赞助费、广告费,单一靠会员入场费这一项。每场飞盘活动组织20-50人,每人收费50-200元不等,刨除场地费、教练费、水钱以及拉新成本,是微利状态。只有保证会员数量和粘性,才能让收入稳定增加。

但飞盘的拉新难度比露营还要大。青青子分析道,飞盘多是个人或带一两个朋友来玩,露营一般是单个或多个家庭的聚会。另一点原因是,在飞盘赛事、基地成形前,业内基本是小型俱乐部在运营。北京Huddler综合训练中心负责人申哥解释说,因为极强的社群性质、组织门槛低、各项成本透明,飞盘俱乐部不易出现“大吃小”,反倒更容易从“大”分裂成几个“小”的俱乐部,复购率和规模性不容易确保。

飞盘运动还受季节性限制,冬季、雨季生意均受影响。比如在2022年年底,北方的从业者在等来年春天,受疫情影响严重地区的从业者在等新冠感染者康复。申哥训练中心的飞盘活动,从10月底至今一直是停滞状态,考虑到感染新冠后,一个月内不建议剧烈运动,市场真正恢复可能要等2023年开春。

一位投资圈的户外运动爱好者开玩笑说,“对于飞盘,我们只玩不投资”。申哥也表示,资本现在进入飞盘产业是不明智的,因为它太稚嫩,至少还需要两到三年的成熟期。

露营:装备冲高端,营地难盈利

过去一年的户外消费风,不只是捧红了极限飞盘,还吹向了精致露营。与疫情下旅游市场的大缩减相反,在2020年初见风头的露营,到2022年市场规模已达到千亿,“露营+”模式(露营+飞盘/桨板、露营+亲子/团建等)更加受到欢迎。

露营产业的投资机会被认为远大于飞盘。先是一些个人投资者,如民宿、文旅甚至餐饮投资人进场做露营。牧高笛等“露营股”在二级市场股价上涨的同时,机构投资者也在一级市场密集出手。

先来看装备类公司,例如牧高笛等在外需减弱、国内露营潮流的窗口期,加速抢占本土C端市场,提升价格带。关注户外赛道的投资经理林轲分析,国内装备类品牌虽然背靠中国强大的供应链,但户外产业在国内起步较晚,品牌力还不足以支撑其放弃外销代工业务。因此,国内露营装备的“氪金”属性固然突出,但高端市场一度被Snow Peak(雪峰)、Nordisk(大白熊)等海外品牌垄断。

相比之下,林轲看好露营细分领域如营地的投资机会。他分享了一组数据:疫情后,露营地数量呈激增状态,2022年新增七八千家。

从一级市场的被投项目中也能看出一些共同点:多与露营地相关,公司成立时间短,融资轮次集中在天使轮。

露营产业尚在发展早期,对于重运营的露营地,不少资本持观望态度。露营地人均收费两百元到千元不等,但因为行业内竞争加剧,即便是头部选手也不太挣钱。以国内连锁营地运营企业大热荒野为例,据华西证券研报披露,其创立不到一年时间,2021年1月-10月的营收就达到千万规模(1096万元),但净利润为10.21万元、净利率仅为1%。

最大的不确定性在于,露营消费的持续性。

最合适露营的是春秋两季。“当前受疫情及天气双重影响,露营热度处于低位”,辐射江浙沪地区的露营品牌光源露营CEO张怡预计,明年春天将出现回暖迹象。

长途游同步恢复中,作为短途游的重要载体,露营需求还剩多少?不同露营地的管理和服务参差不齐,行业监管还有完善空间,这会不会拖累产业整体发展速度?

露营地的“店中店”模式(在酒店、度假村等原有业态中增加露营版块)因此更看好。一位露营地从业者分析,这种模式下,服务和体验的稳定性、运营成本的控制,都更有保障。目前有不少上市公司在做此类尝试,露营地也将加速进入洗牌期。

“悦己”

居家健身:刘畊宏现象昙花一现,智能健身镜彻底退烧

疫情催化下,健身行业继续向线上渗透。当更多人注重用“宅家运动”的方式管控身材、改善身体状况,2022年,成为居家健身百花齐放的一年。

风靡一时的刘畊宏现象,带动大量初阶用户开启了健身第一课,抖音、快手、B站等内容平台顺势承接流量、加码健身。

中国最大的健身平台Keep于2022年2月冲刺IPO。此时人们恍然发现,Keep的对手咕咚、乐刻等健身平台,面对趋于饱和的市场,已经加入“百镜大战”。

前有Lululemon收购Mirror,后有FITURE魔镜被推成行业独角兽,健身镜一度是国内外健身行业冒出的最大“黑马”。

但多点开花的居家健身,在2022年明显退烧。

刘畊宏之后,跟着博主健身的风潮很快过去。运动健身创业者李潮分析,因为同质化、缺少进阶性的内容,让很多健身小白退出直播间,深度用户在疫情恢复后选择回到健身房。

Keep的上市还没尘埃落定。因提交的IPO申请失效,其于2022年9月更新招股书。Keep的用户盘、直播课内容在行业里是领先位置,但累计亏损60亿元、以及IPO前的大量营销支出带来的亏损,导致其获客效率、盈利能力不被看好。

健身镜也成了昙花一现的产物,只剩下零星的融资信息,和FITURE被曝裁员、Mirror销量下滑的负面信息。主流电商平台的官方店铺中,已经找不到乐刻LITTA、咕咚FITMORE的健身镜。

当前电商平台上销量靠前的是添添智能镜、FITURE。一位接近FITURE的投资人透露,团队高估了国人的健身习惯和运动基础,FITURE健身镜没有完成2021年的销售目标,而花几千元买一块健身屏幕,只适合有极强购买力、已养成居家运动习惯的少数人。

归根结底,刘畊宏现象很难给行业带来实质改变,居家健身的普及还任重道远。

美妆:上市竞赛打响,国货结队出海

2022年,美妆赛道在一级市场的热度不及2021年,不过,二级市场上,涌入一批企业抢夺垂直细分领域的“第一股”,海外市场,国货美妆继续扩大版图。

上海是国内美妆投资最活跃的城市,一家深圳早期投资机构的合伙人周亦楠多次往返于上海与深圳两地。她看了不少项目,但下手极其谨慎,最后只投了一个“价格不高”的项目,原因是没钱,也没信心。彩妆护肤作为可选消费受疫情影响较大,叠加超头主播缺位的因素,美妆消费全年疲软。

这一年,排队冲击IPO的化妆品相关企业尤其多。继华熙生物(旗下有润百颜、夸迪等)、贝泰妮(主品牌薇诺娜)分别于2019年、2021年上市后,2022年,巨子生物、上美股份、玩美互动相继成为“重组胶原蛋白第一股”、“港股国货美妆第一股”、“全球美妆时尚科技第一股”,再战IPO的敷尔佳争夺“医用敷料第一股”,创尔生物冲刺“械字号第一股”。

当资本向上游转移、2022年单笔投资最高金额2亿美元发生在美妆集合店HARMAY话梅身上,都在证明国内美妆产业链的成熟:“从过去的服务外贸客户,进化得足够成熟和完备”,护肤领域资深从业者陈兮兮表示。

2022年美妆赛道的另一个趋势是,国货美妆加快步伐征战海外。其实,早在2019、2020年,面对国内持续消退的渠道和流量红利,一批品牌就开始到广阔的海外市场“狩猎”,2022年,出海的星星之火发展成燎原之态。版图上,从“前哨站”东南亚、日本,打到欧美市场;渠道方面,从电商到自建官网、走向线下门店;推广方面,善用海外网红营销和美妆教学,例如花西子就因被国外顶流美妆博主“J姐”测评在YouTube火了一把。

2022年初,张佟加入了一家头部彩妆的海外事业部。他告诉深燃,在公司内部,出海的战略地位仅次于国内线下店,公司希望2022年在海外市场做到3亿规模。

在实际落地中,他还是感受到了国妆出海的挑战之大。与当地电商基础设施、本地化团队建设有关的难题,还可以逐步适应与解决,但扭转只有“高性价比”的品牌认知却不容易,比如在欧洲市场,为了维持更加可信的品牌形象,品牌要在当地整合供应链,这就需要时常应对缺货、涨价。

2022年这一役,护肤与彩妆势均力敌。头部功效护肤品牌逐步布局高价格带,且在国内美妆市场“晴雨表”的双11中表现更好,但论征战海外,彩妆更胜一筹。因为功效护肤品在不同区域的合规标准不同,门槛更高。国内彩妆更早抓住海外红利,但还在品牌出海早期,陈兮兮提到,在美妆出海中,目前还没看到高溢价的品牌。

结语:

2023年,新消费会更良性的“卷”

回顾2022年,很难否认疫情带来的消费需求的乏力,但也不能忽视,中国消费市场在逆风中表现出的蓬勃生机。

新消费长出来一些崭新的细分产业,预制菜、飞盘、露营。咖啡、美妆赛道演绎了“国货”崛起。茶饮、彩妆、预制菜选择出海讲中国故事。线上健身的热潮,让全民健身的普及又向前迈了一步。

展望2023年,多家机构都看好中国市场,尤其是消费板块存在的结构性投资机会。

餐饮、旅游、酒店行业已经在复苏的路上,但不可否认,2023年的消费市场依然是复杂的。这七大行业的2022年,能给来年留下一些启示。

新消费会继续良性的“卷”。陈兮兮的观察是,做品牌,要往两端做,要么做同等价位的最优解,提供物超所值的产品和服务,要么做高品牌价值,赚精神溢价。

从商品出海向品牌出海转型,最好的时机是当下。百联咨询创始人庄帅表示,征战海外市场是中国消费企业的使命,也是未来50年获得新增长的源动力。