一直以来,Python/ target=_blank class=infotextkey>Python 都在量化金融领域扮演着至关重要的角色。得益于 Python 强大的库和工具,用户在处理金融数据、进行数学建模和机器学习时变得更加便捷。但作为一种解释性语言,相对较慢的执行速度也限制了 Python 在一些需要即时响应的场景中的应用。

同时,由于 GIL(Global Interpreter Lock)的存在,在应对多线程和 CPU 密集型任务时,Python 始终无法充分发挥出硬件性能和并行执行任务的优势。

历时2年,DolphinDB 开发了可以识别 Python 语言的全新脚本引擎 Python Parser,它让用户可以用自己最熟悉的 Python 语法实现计算逻辑,并在 DolphinDB 的计算框架上高效运行,享受到 DolphinDB 高性能和分布式的计算能力。想要体验“高性能+分布式 python ”的朋友,欢迎扫描下方二维码试用。

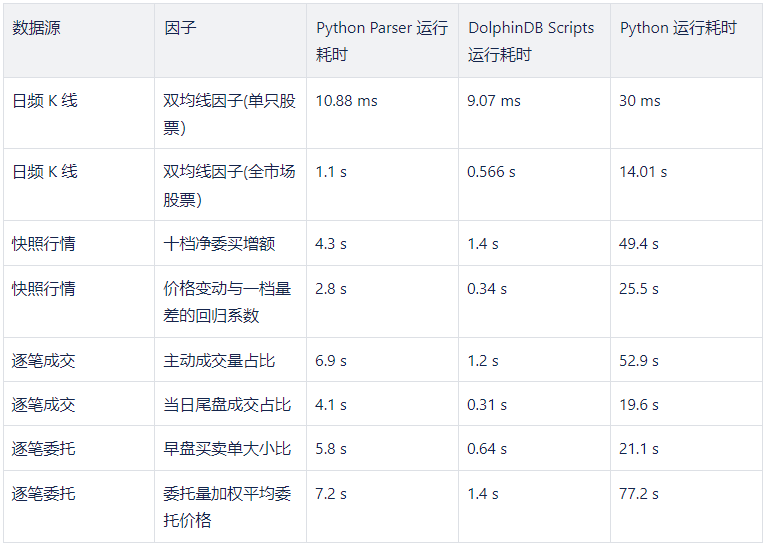

在这里,我们挑选了6个具有代表性的因子,用 Python Parser 进行了实现,并对比DolphinDB 和 Python 的实现进行了简单性能测试,为大家提供一些参考。

测试环境测试数据

以下为各因子计算逻辑描述,点击链接可获取详细脚本。

双均线因子

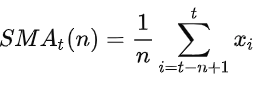

双均线是根据两条周期不一样的均线的相对位置来跟踪趋势的一种方法,本测试中我们使用双均线交叉的方式来判断买卖方向:

在这里我们使用简单移动平均(Simple Moving Average),其中 n 为窗口大小:

因子计算示例代码请点击链接获取!

十档净委买增额

十档净委买增额因子指的是在有效十档范围内买方资金总体增加量,即所有买价变化量的总和,计算公式如下:

其中 level10_Difft 表示 t 时刻的十档净委买增额;bidi,t 表示 t 时刻的第 i 档买方报价;bidQtyi,t 表示 t 时刻的第 i 档买方挂单数量;指示函数 I 表示报价是否在有效释放范围内。

有效十档范围内表示不考虑已不在十档范围内的档位,即表示只考虑以下区间的档位:

最后,对过去 n 时间窗口内的十档净委买增额求和。

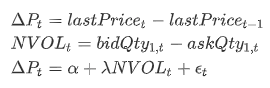

价格变动与一档量差的回归系数

回归模型:

其中,

其中回归系数 λ 为目标因子值。

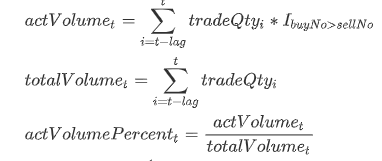

主动成交量占比

主动成交占比即主动成交量占总成交量的比例,其计算公式如下:

其中 tradeQtyi 表示 i 时刻的成交量;actVolumet 表示 t 时刻起的前 lag 笔订单的主动成交量之和;totalVolumet 表示 t 时刻起的前 lag 笔订单的总成交量;指示函数 I 含义如下:

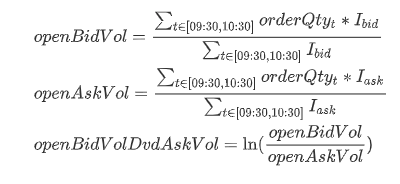

早盘买卖单大小比

早盘买卖单大小比即早盘时间段买入订单平均委托量占卖出订单平均委托量的比例的对数,其计算公式如下:

其中 openBidVol 表示早盘时间段买入订单平均委托量;openAskVol 表示早盘时间段卖出订单平均委托量;orderQtyt 表示 t 时刻的委托量;

Ibid 是指示函数,当订单为买方委托单时值为 1,否则为 0;Iask 是指示函数,当订单为卖方委托单时值为 1,否则为 0。

委托量加权平均委托价格

委托量加权平均委托价格是将多笔委托单的委托价格按各自的委托量加权而算出的平均价格,其计算公式如下:

其中 vwapt 表示 t 时刻起的前 lag 笔委托单的委托量加权平均委托价格;orderQtyi 表示 i 时刻委托单的委托量;orderPricei 表示 i 时刻委托单的委托价格。