作者| 猫妹

来源| 大猫财经

个人养老金,事关每个人的养老。

这件大事儿,国家一直在紧锣密鼓的张罗,咱也要密切关注。

11月4号,相关部委一口气发布了三个跟个人养老金相关的新规,至此,个人养老金制度框架已基本成型,大家关注的很多问题,也有了明确的说法。

猫妹先帮大家捋一捋个人养老金制度的时间线。

国务院办公厅印发《关于推动个人养老金发展的意见》。

国务院常务会议确定对政策支持、商业化运营的个人养老金予以税收优惠,满足多样化需求。

银保监会发布《关于促进保险公司参与个人养老金制度有关事项的通知(征求意见稿)》。

人社部、财政部、国家税务总局、银保监会、证监会5部门联合发布《个人养老金实施办法》;

银保监会发布《商业银行和理财公司个人养老金业务管理暂行办法(征求意见稿)》;

财政部、税务总局发布《关于个人养老金有关个人所得税政策的公告》。

从时间表就可以看出,动作一个接一个,非常迅速,这也体现出,国家对个人养老金制度的重视程度。

从侧面也能看出,养老问题到底有多紧迫。

猫妹不止一次说过,别看现在的退休大爷大妈日子过得多滋润,那是别人的日子。

到了咱们退休的时候,单靠退休金是撑不起这么美好的生活的,必须有自己的储蓄贴补着。

储蓄有很多种,买房,投资商铺,投资基金、理财产品,买保险,存银行,买国债……都算储蓄。

但用于养老的储蓄,跟日常的投资理财相比,还是有不同的:一方面要稳定安全,长期保值,不能到要用的时候赶上大跌,一跌毁所有,相信现在很多人都在经历切肤之痛;一方面要专款专用,保障老了时候有钱用,而不是中途拿走干了别的,也不能随行就市今天多领点明天少领点,必须领取有保证。

个人养老金,就是国家为大家安排的,专门用于个人养老的专项政策,也就是常说的,养老“第三支柱”(第一支柱是社保养老金,第二支柱是企业年金)。

虽然是国家安排的,但参不参与个人养老金完全是个人行为,非强制的。

愿意交个人养老金的,国家给一些政策激励作为鼓励。

个人养老金不存在国家补贴,也不存在养老保险那种二次分配(公司交的那部分养老金进入国家分配的“池子”),自己交得越多退休后领取得就多。

目前个人养老金制度框架已基本成型。猫妹帮大家从各个部委的文件中,画了几个重点。

1. 交个人养老金有什么样好处?

虽然个人养老金没有国家补贴,完全商业化运营的,但是国家对个人养老金实行个人所得税优惠。

对参与者按每年最高12000元的限额予以税前扣除,投资收益暂不征税,领取收入的实际税负由7.5%降为3%。

简单说,就是交个人养老金以后能少交点税。

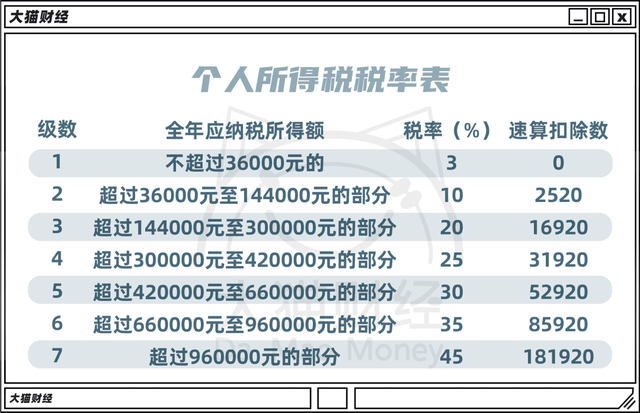

因为咱现在的个税是累进制,全年一盘棋。

假设按照每年12000元的标准来交个人养老金:

对于年所得96万元以上的群体,每年省税5400元(12000×45%=5400);

对于年所得66-96万元的群体,每年省税4200元(12000×35%=4200);

对于年所得42-66万元的群体,每年省税3600元(12000×30%=3600);

对于年所得30-42万元的群体,每年省税3000元(12000×25%=3000);

对于年所得14.4-30万元的群体,每年省税2400元(12000×20%=2400);

对于年所得3.6-14.4万元的群体,每年省税1200元(12000×10%=1200)。

对于年所得3.6万元以下的群体,每年省税360元(12000×3%=360)。

就拿年入14.4-30万元的群体来说吧,虽然名义上交了1.2万个人养老金,但是实际上支出只增加了9600元。

所以,不管是什么收入水平的人,只要有个税,交个人养老金,都有赚头。

收入越高,赚头越大。

2. 个人养老金是否想交多少交多少?

很遗憾,答案是否定的。

现行要求是每年个人养老金的额度上限为12000元。

你可以按月交、按年交,但是最多一年只能交12000元。

这个“一年”指的是一个自然年。

为什么上限是12000元/年?理由很简单,税收优惠政策对高收入人群更有利,有钱人都去投资个人养老金了,那谁交税呢?

而且定高了,这对低收入人群也不公平,纳税少、节税少,优惠力度小。

但又不能定得太低,因为像前两年搞的税延养老险保险试点,就是优惠力度太小,导致根本没人买账。

所以,国家经过权衡,定了12000元/年这个限额。

当然了,这个限额,也不是一成不变的,文件也说了,可以有所调整。但这都是后话。

3. 个人养老金什么时候能领?怎么领?

个人养老金账户是封闭运行的。只有满足特定的条件时,才能动用。

这些条件包括:达到领取基本养老金年龄;完全丧失劳动能力;出国(境)定居;国家规定的其他情形。

对大部分人来说,就是“达到领取基本养老金年龄”的时候领取。

需要注意的是,如果延迟退休政策出台了,那么个人养老金领取时间也会跟着推迟。

如果达到了领取标准,那么可以按月、分次或者一次性领取。

但如果没达到领取标准,那这笔钱,虽然是你的,但你也取不出来。

这种强制封闭的特点,有利于养老金的运行稳定性,可以拿去做超长期投资,另一方面也可以对抗人性的弱点,强迫大家专款专用。

4. 谁可以参加个人养老金?又该到哪开户?

个人养老金还真不是谁都能有,想开户,前提是需要有城镇职工基本养老保险,或者城乡居民养老保险。

如果参加,需要开两个户:一个是“个人养老金账户”,一个是“个人养老金资金账户”。

需要先开“个人养老金账户”。

个人养老金账户用于登记和管理个人身份信息,并与基本养老保险关系关联。

通过国家社会保险公共服务平台、全国人力资源和社会保障政务服务平台、电子社保卡、掌上12333App等全国统一线上服务入口或者商业银行渠道都可以办理。

开完“个人养老金账户”,还要再开“个人养老金资金账户”。

“个人养老金资金账户”通过银行开立。

通过银行,也可以一次性开立这两个账户。

这两个账户都是唯一的,各有用途,且互相对应。

资金账户的开户行,大家可以自己选择,也可以中途更换。

猫妹建议大家不必急着开户,可以等产品选好了,再办也不迟。

5. 个人养老金都能投资什么?

钱存进个人养老金资金账户,账户里的资金可购买符合规定的理财产品、储蓄存款、商业养老保险和公募基金等。

如果钱存进去了,但是没有做投资,那么未投资部分按银行存款计息。

不会是什么产品都能进入个人养老金的“产品池”的,肯定要经过筛选,符合一定的要求。但具体产品有哪些,现在还没公布。

不过可以肯定的是,各家金融机构,都想分这块大蛋糕,肯定会“抢人”。

想“抢人”,就要拿出诚意。

到底是降手续费,还是给高保底收益,或者是其他方法,猫妹还是挺期待的。

这里多说一嘴,对保险公司来说,在“抢人”的时候,其实挺吃亏的。因为银行天然客户众多,基金的受众也很广泛。但保险公司在“保本保收益”这一块还是有优势的,就看保险公司怎么发挥这一优势了。

6. 投资的产品可以换吗?

当然可以。

虽然钱在账户里拿不出来,但是钱投到什么产品上,咱还是有自主权的。

买卖自由,感觉自己买的不合适,大家可以用脚投票。

不满意,可以赎回,可以进行产品转换。

7. 个人养老金能继承吗?

大家放心,属于自己的钱,肯定能拿回来。

如果参加人身故时,个人养老金账户里还有钱没领完,那么剩余的部分可以被继承。

个人养老金框架成型后,马上还会有细则出台,然后才是产品出炉,猫妹会密切关注,随时跟大家同步进展。

对个人养老金,猫妹持积极的态度。毕竟人的寿命越长,养老需要的钱就越多,想要个稍微有点质量的老年生活,最终还是得靠自己。

但猫妹也提醒一下,大家对个人养老金的“收益”不要报有过高的、不切实际的期待。

个人养老金一定会审慎经营,不会做过多风险投资的,毕竟这是大家的养老钱、保命钱。