今年以来,A股权益市场经历大幅调整,债券市场则维持“上有顶、下有底”的区间震荡行情。在此背景下,债券资产是否更具投资性价比,成为大家的热议话题。

针对以上,你可能会看到这样的描述:“从宽信用向紧信用环境的切换中,信用利差、等级利差扩大,长端利率债相对价值显现”;或者“目前从全市场环境来看,利率债方面,“稳货币+紧信用”的政策组合较利好利率债......”

那么问题来了,什么是利率债,政策环境如何影响利率债?市场环境利好利率债跟我们有什么关系?

利率债主要是指国债、政策性金融债、央行票据和地方政府债,其发行主体是国家或者有国家信用做背书的机构,由于发行主体信用高,所以出现违约风险的几率较低,而与利率变动风险较为相关。因此,相比于一般企业发行的信用债而言,利率债几乎可以视为一种无风险债券,也就是买入持有到期的话,可以按时足额获得利息和本金的兑付。

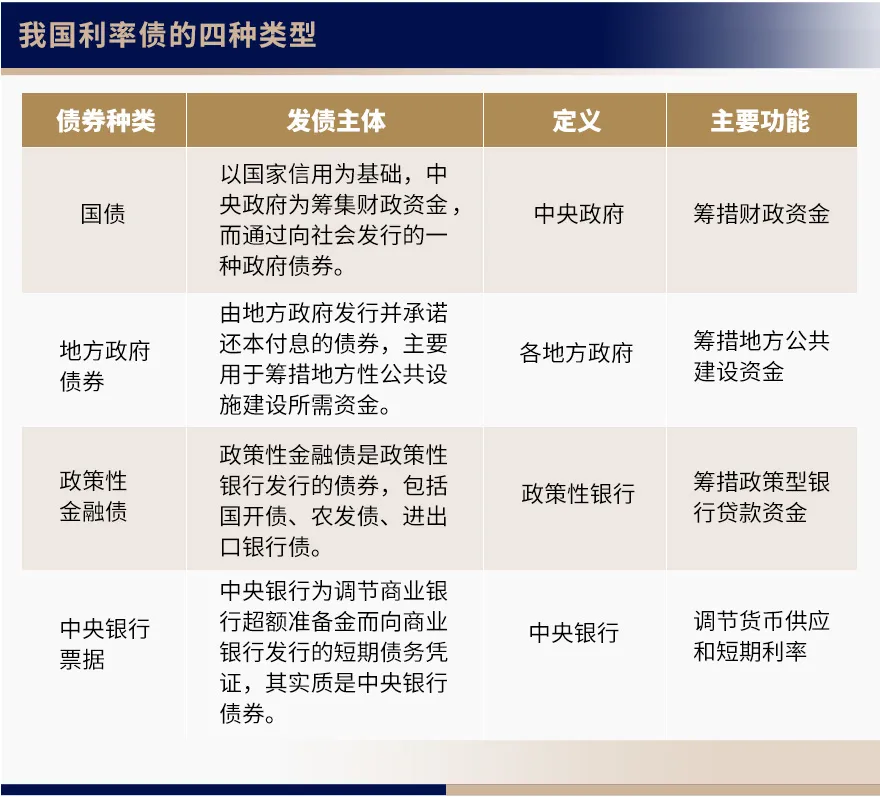

1)国债

国债,是由国家发行的债券,是中央政府为筹集财政资金而发行的一种政府债券,是中央政府向投资者出具的、承诺在一定时期支付利息和到期偿还本金的债权债务凭证。由于国债的发行主体是国家,所以它具有最高的信用度,同时又因为其风险较小,流动性好,所以参与国债投资的人也比较多。值得一提的是,国债在整个金融市场还起到“定海神针”的作用,一方面它是基准利率形成的依据,另一方面也是股票、债券等资产定价的“锚”,在金融工具定价方面有不可替代的作用。

2)央行票据

央行票据是中央银行为调节商业银行超额准备金而向商业银行发行的短期债务凭证,是中国人民银行调节基础货币的货币政策工具之一。由于货币政策转向、央行的货币政策工具越来越丰富等原因,央票的存量和发行已经比较少了。

3)政策性金融债

政策性银行债,是我国政策性银行(国家开发银行、中国农业发展银行、中国进出口银行)为筹集信贷资金而发行的债券。通常是由为支持国家大中型基础设施、基础产业、支柱产业的发展,以及调整产业和区域经济结构,经国务院批准由中国人民银行用计划派购的方式,向邮政储汇局、国有商业银行、区域性商业银行、城市商业银行(城市合作银行)、农村信用社等金融机构发行的金融债券。

4)地方政府债券

地方政府债券是指某一国家中有财政收入的地方政府地方公共机构发行的债券,通常用于交通、通讯、住宅、教育、医院和污水处理系统等地方性公共设施的建设,以当地政府的税收能力作为还本付息的担保。地方发债有两种模式,第一种为地方政府直接发债;第二种是中央发行国债,再转贷给地方,也就是中央发国债之后给地方用。在某些特定情况下,地方政府债券又被称为“市政债券”。

投资利率债基本没有信用风险,但其价格会受市场利率的变动影响,包括通胀水平、宏观经济运行情况、流通中的货币量等。

在解释之前,我们先科普一下市场利率与债券价格的关系,即:两者呈反方向变化,当市场利率上升,债券价格通常下跌,市场利率下降,债券价格通常上涨。简单解释下原因:假设债券的票面利率与市场利率一致,则债券的价格与其票面价值一致,因为相同金额的投资都能获得相同的收益,理论上来说,如果市场利率上升了,此时投资者手中的债券回报率低于市场利率,相对价值下降,债券价格将下跌,直至达到价格平衡,反之亦然。

1)宏观经济运行对利率债的影响

在经济增长的上行阶段,通常实体经济的利润和资金回报率也会相应增加,同时导致债券收益率上行,债券价格下降。相反,当经济步入下行阶段,随着实体经济利润率的降低,债券收益率可能也会随之下行,这时债券价格可能会随之上升。因此,经济增长存在与债券收益率同向变动的规律。

2)通胀因素对利率债的影响

通货膨胀简单来说就是指购买力大于产出供给,导致货币贬值,而引起的一段时间内物价上涨的现象。当通胀上行时,利率债的投资者会要求更高的收益率作为补偿,来弥补通胀上升的风险,所以债券价格可能会下降。反之,通胀下行时,债券收益率会下行,价格可能会随之上涨。

3)货币政策对利率债的影响

货币政策通常可以通过各种价格工具和数量工具,调节市场流动性,引导市场利率改变。简言之就是央行通过MLF、公开市场逆回购、PSL等方式的投放来调控流动性。比如,当央行执行相对宽松的货币政策时,市场利率会进一步下降,此时债券的价格可能会随之上涨。

搞清这几个因素跟债券之间的关系,让我们再回到文章开头,就不难理解为什么会说“稳货币+紧信用”的政策组合较利好利率债了。