近些年P2P的“爆雷”,让网贷平台不得不思考转型之路。本文将从资产端和资金端两个方面,分析其业务流程。

5月31日,又一家头部P2P平台正式退出网贷行业,P2P经过了10年行业监管的洗涤,终将走向转型和清退。

转型的选择或许是申请小贷牌照做消费金融、或许是做金融科技输出,然而在大厂的势力下,每一项选择都显得如此艰难。

大厂如阿里、百度、京东、腾讯以及后起之秀字节、美团、滴滴等,都逐步在进行主营业务-流量搭建-消费金融-金融科技的演进路程。

回顾近几年网贷平台的大起大落,留下的依然是背靠大厂的头部流量平台。而头部流量平台与银行的合作关系也日益加深,所以本篇来描述一下资产端(流量平台)和资金端(商业银行)的常见方案。

资产端和资金端常见的合作模式从出资角度可分为联合出资、银行全资(助贷)两种方式;从兜底角度可分为各自根据出资比例兜底、资产端兜底、引入保险兜底、引入融资担保公司兜底;风控角度由于监管要求从以前的渠道风控(资产端风控)发展成如今的联合风控(监管对银行要求是独立自主风控)。

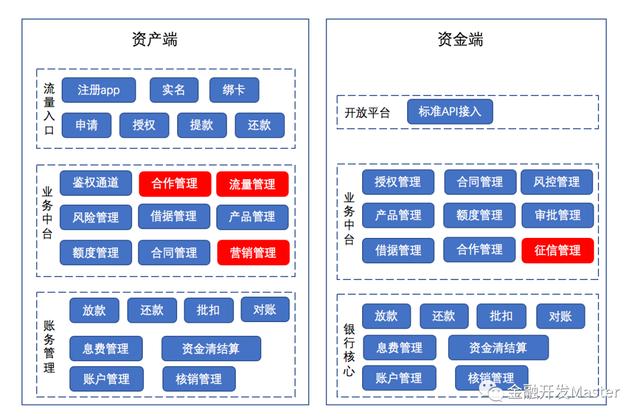

资产方和资金方均需要具备完整的线上贷款管理功能(前两篇完整均有具体描述),以下是分别抽取各自需要具备的功能和差异点。

下图不做过多介绍,将在下文流程中对资产方和资金方的业务流程结合功能模块进行具体描述。

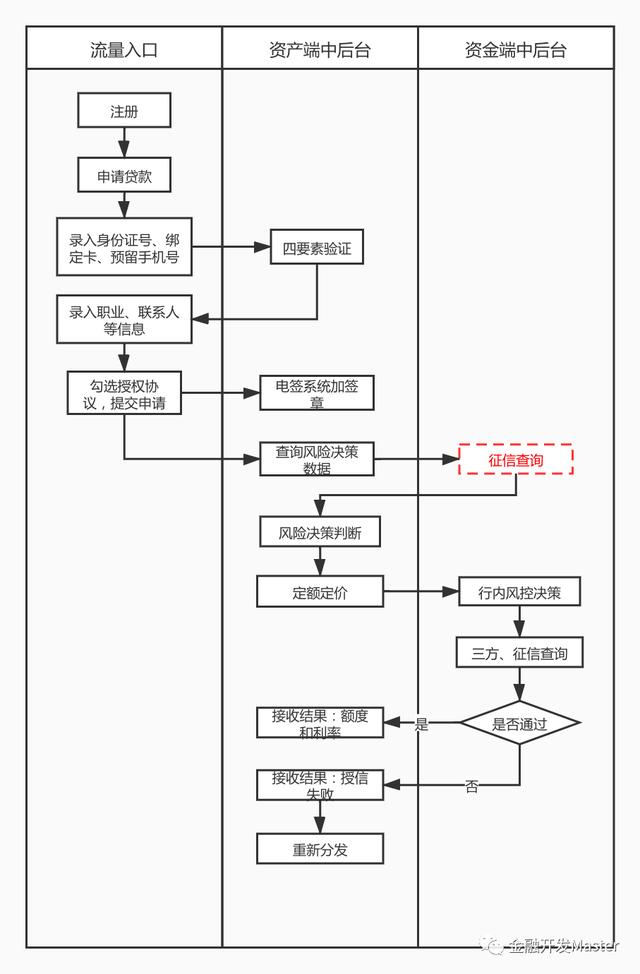

如下图所示,资产平台流量入口–资产平台后台处理–资金方后台平台处理的授信流程。

流量从资产方平台发起后,资产方根据相应的风控策略和分发策略将流量指向某资金方,资产方与资金方具体的合作方式可以为联合出资或资金方全额出资。

该授信流程中主要环节如下:

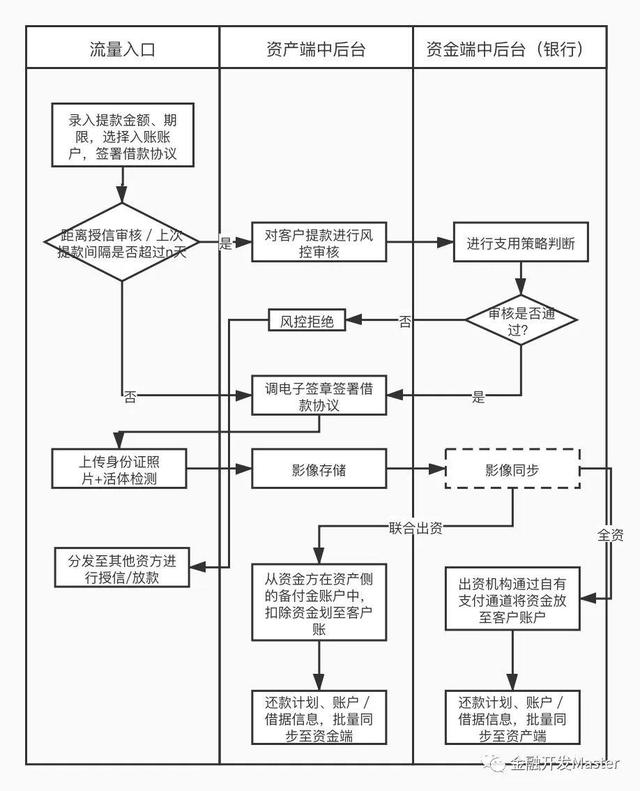

联合贷用信时的流程根据出资方式采取不同的方式,若为联合出资则由资产端进行放款并生成借据和相应的还款计划,核算以资产方为主。

若为资金端全额出资,则由资金端机构发起放款并生成借据和相应的还款计划,核算以资金方为主。

具体流程步骤如下:

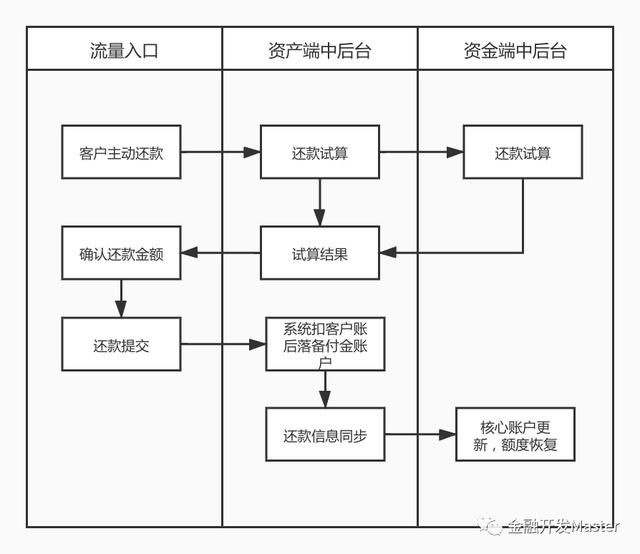

还款分为客户主动发起的还款交易和系统发起的批量交易,流程介绍如下:

还款资金在T日日终由资产方同步至资金方,资产方将资金端应收资金防至资金方的备付金账户,还款资金每日日终划至对应的资金方账户。

出资比例分润:

资金端分润=还款金额*资金方出资比例

资产方分润=还款金融*资产方出资比例

息差分润:

资金端分润=客户还款金融*资金端利率*计息天数

资产方分润=还款总额-资金端分润-资金端还款本金

兜底模式常见的有:资产端兜底、出资比例各自兜底、引入保险/融资担保兜底等模式。兜底代偿可能逐期代偿,也可能直接结清,具体视商务协议而定。

是在客户逾期一定时间后资产端将客户的逾期总额代偿还给资金端,至此资金端该贷款账户结束,资产端对逾期账户进行后续的催收动作,催回资金为资产端独有。

即欠款总额根据资产端和资金端的出资比例进行各自承担。

资金端或资产端均可找保险公司为客户的贷款进行投保,投保费用根据具体场景由资产端/资金端进行承担,一般包含在利率上,即贷款利率=正常贷款利率+投保费率。引入保险后,客户逾期则由保险公司进行代偿。

征信报送则根据资产端与资金端的协商以及双方资质商定,报送方式分为:资产端单独报送、资金端单独报送、联合报送。