香港万得通讯社报道,最近全球金融市场似乎都在盯一件事,那就是10年期美债收益率上升。如果美债收益率和通胀同时上升又会发生什么呢?大摩信贷策略师Vishwanath Tirupattur试图在最新的研报中回答这个问题。

Vishwanath Tirupattur表示,10年期美债收益率自2月以来已经上涨了大约45bp,年初以来上涨了约55bp。考虑到最近12月以来发生的事情,美债收益率上涨的确值得关注。结合风险资产狭窄估值上升空间,让人想起2013年的美联储宣布货币收缩。收益率飙升预示着一些季度的谨慎,上周股市就反映了这一点。然而,透过现象看本质,这又是一个不同的故事。

理解收益率上升的原因是一个更关键的问题,需要将名义收益率分解为通胀预期和实际收益率。Vishwanath Tirupattur认为,更高的实际收益率和不断上升的通胀预期创造了一个环境,收益率上升是出于“正当理由”。

考虑到2020年新冠危机发生之后,出现了前所未有的政策刺激(包括财政和货币政策),通胀预期上升,但只是逐渐上升。美联储将前端利率固定在0%,名义收益率曲线变陡,风险资产出现了强劲反弹,经济复苏的早期阶段恢复工作已经就绪。

但值得注意的是,2020年实际收益率依然低迷。自2021年初以来,这种情况已经开始改变,下一轮通货再膨胀贸易将不同于在2020年看到的情况。

Vishwanath Tirupattur称,仔细研究一下自2021年初以来10年期美债收益率约55bp回升的构成,只有约20bp来自于较高的通胀预期,35bp来自于较高的实际收益率。

经济复苏方面,大摩的经济学家预计人们很快就会看到强劲的经济数据。当投资者们预期强劲且更有持续性的经济复苏,实际收益率和通胀预期会同时走高。大摩宏观策略师Guneet Dhingra 和 Matthew Hornbach成,这一进程已经开始,经济数据的改善将鼓励实际收益率参与提高名义收益率的行动。

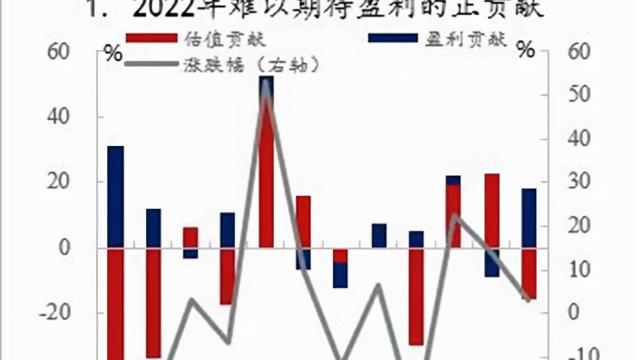

当利率和通胀预期同时走高,风险资产会怎么表现?历史上,这样的情况多得是。比如1997-1999年, 2004-2006和2016-2018年,实际收益率走升,股市也在同时期上涨。大摩首席跨资产策略师 Andrew Sheets 称,历史上,股市和信贷在利率上升时期走势比下降时期表现更好。

Andrew Sheets 解释称,回顾最近发生的多起风险资产大幅下跌时的高利率事件,指出这些都是在实际或令人担忧的政策收紧或经济周期后期背景下发生的。

现在,全球经济处于新周期的早期。大摩的经济学家认为,美联储离下一次加息至少还有2.5年的时间,也就是2023年下半年才有可能发生加息。关于这一点,鲍威尔近期的证词也印证了这种猜想。面对更高的利率,特别是更高的实际利率,信贷市场表现令人感兴趣。实际利率较高时,投资级信贷往往表现不佳,而高收益信贷却表现出色。

随着通胀预期的下降,实际收益率上升将与风险资产的表现走弱有关,这是由于市场担心美联储取消宽松政策,实际收益率也将飙升。很明显,大摩对经济复苏的预期或美联储的政策,都没有这两项条件发生的环境。因此,Vishwanath Tirupattur称,其的信念仍然是实际收益率将逐步上升,使通货再膨胀交易基本保持不变。