封面新闻记者 朱宁

A股总市值榜首之争,向来是市场关注的焦点。目前,A股“股王”之争进入白热化阶段。中国移动的股价在周中创历史新高,一度从独占A股市值榜首近3年的贵州茅台手中抢下“A股之王”的光环。不过,截至周五收盘,贵州茅台最终以微弱优势反超,但两者的总市值差距只有0.01万亿元,只需要轻微波动就会产生变化。

表面上,市值之争是单一企业的市值变化,但背后反映的是当下市场与行业发展、赛道热点的转变。中国移动作为“中特估+数字经济”代表性标的,贵州茅台则代表了大消费赛道,二者的市值之争,似乎也暗含着国内经济趋势和产业价值的变化。

中国移动:集合“中特估”和“数字经济”双重概念

实际上,拉长时间看,在数字经济、信创、中特估、人工智能等一系列热点催化下,中国移动今年的股价累计最大涨幅已近50%,而贵州茅台的股价则几乎仅在原地踏步。有市场人士认为,中国移动和茅台这场“股王宝座”的争夺可能揭示着A股未来的发展趋势。

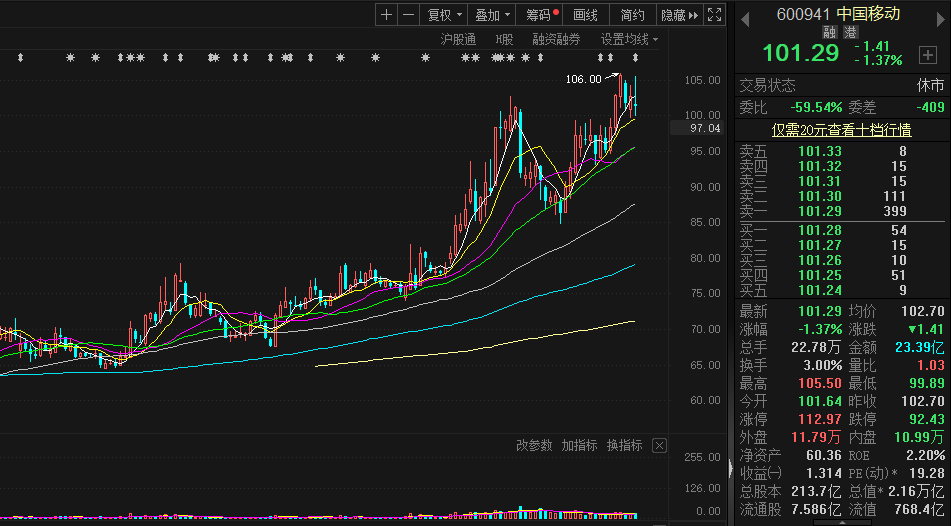

中国移动K线图

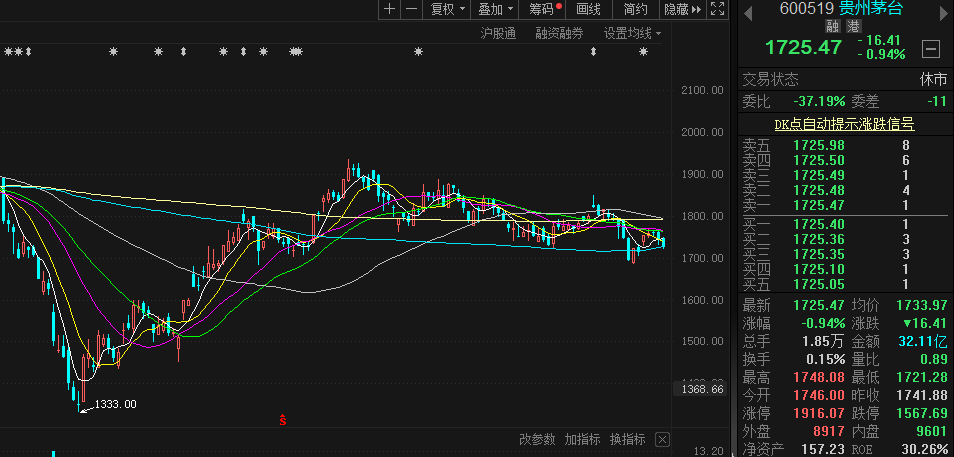

贵州茅台K线图

需要指出的是,本轮经济弱复苏背景下,以茅台为代表的大消费预期先行,但后期弹性不足,相比之下,数字经济概念由于历史蓄势、海外映射、经济转型地位等原因,更受市场资金青睐。市场分析指出,中国移动一度超越贵州茅台市值这一历史性事件背后,除了离不开国家政策持续推进的数字经济,与最近爆火的人工智能两大概念赋能,还有来自“中特估”这个新概念的强力催化。

通俗来说,“中特估”就是要让优质的央国企等获得更合理的估值,从而更好地利用资本市场获得资金用以发展。而自2022年底起,随着建立中国特色估值体系的呼声越发响亮,也让市场逐渐意识到,对中国移动在内的行业巨头,存在一定程度的“价值低估”。

估值重构迎来价值回归

自2022年底以来,随着“中国特色估值体系”概念的提出和各项央国企改革措施的逐步落地,处于估值洼地的央国企板块开始被市场发掘和追捧,成为领涨A股市场的热门板块。

在全球经济增速放缓、资本市场波动加剧的大背景下,央国企股票高股息低波动的特点使其成为各路避险资金的追逐目标。在此背景下,“中字头”个股的股价大幅上涨,中国移动、中国石油、中金黄金年内分别上涨49.68%、46.68%、40.42%。

同时,以央国企为主要投资标的的“中特估”概念基金净值亦连创新高。其中,比较有代表性的是南方基金旗下的中国国企ETF(517180),该基金今年以来交投活跃,规模增长近5倍,年内涨幅达29.48%。

中国国企ETF K线图

中信证券研究院数据统计,中证指数显示,过去十年间,央国企的市盈率均值分别为10.82和13.01,远低于A股18.16的市盈率均值。与此同时,央国企当前的估值水平分别处于33.33%以及36.65%分位,处于历史较低水平。

关于央国企估值偏低的原因,中信证券研究部表示,相较于民营企业和外资企业,央国企承担着更重的稳就业以及稳增长等事关国计民生的重大任务及社会责任,因此对其整体估值造成了一定影响。

央国企估值提升

或给市场带来超额收益机会

在传统的估值体系下,央企、国企因盈利能力普遍低于民营企业、成长性不被看好、资产负债率普遍较高等问题,关注度往往不如民营企业。与传统的估值体系不同,中特估体系减少了对企业的盈利能力本身的关注,而是更注重盈利能力、经营效率的改善问题。

“我国资本市场的起步相对较晚,初期的金融人才大多是从华尔街等海外学习归来,金融体系也是模仿西方市场,因此‘估值观念’受到西方市场的影响较大。”有券商分析师表示,这种“估值观念”包括以股东价值为核心,以分配利润多少为评判公司价值的唯一标准。“很难说这种估值观念符合目前中国的资本市场。”

目前的估值指标显然与央国企的“使命”并非完全一致,也并不能够真实地反映出央国企的估值。因此,构建“中特估”,让优质的央国企价值重塑是很有必要的。上述分析师表示,从资本市场机会来说,“中特估”在今年的初始阶段,最显而易见的是估值提升,找到与政策经济发展方向的重叠部分,就有可能获得超额收益,但需要指出的是,不代表所有的央国企都能“趁势而起”。

前海开源基金首席经济学家杨德龙也表示,“中特估”板块今年多次领涨市场,形成了比较强的赚钱效应,也吸引了更多资金的关注。“中特估”也是属于估值低、业绩优良的板块,探索中国特色估值体系有望提升低估值蓝筹股的估值水平,二季度市场风格有望切换到业绩优良的蓝筹股上。