金融界3月9日消息 中国“镍王”青山集团与国际大宗商品巨头瑞士嘉能可之间的多空大战续集来了!

9日晚间,据媒体报道,青山集团回应称将用旗下高冰镍置换国内金属镍板,已通过多种渠道调配到充足现货进行交割。分析机构普遍认为伦敦方面的镍期货市场多空力量逆转,前述恶意做空的外资可能面临“搬起石头砸了自己的脚”的尴尬局面。

研究员表示,“若按伦敦金属交易所3月8日暂停交易时最新报价80000美元/手(每手6吨)计算,假设该公司在印尼生产的金属镍成本为10000美元/吨。如果该公司能如期正常对外资多头全数交割20万吨金属镍现货,则每手可获得20000美元的毛利润,对应20万吨为6.67亿美元的毛利润。

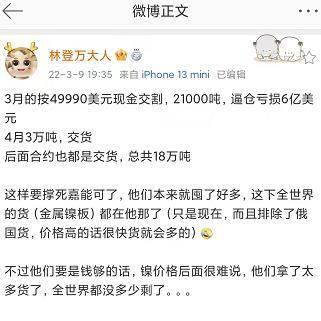

有市场分析认为3月的按49990美元现金交割,21000吨,逼仓亏损6亿美元4月3万吨,交货后面合约也都是交货,总共18万吨要撑死嘉能可。

嘉能可逼仓青山集团

造成青山集团如此被动的局面,还要从一个月前说起。

据媒体在今年2月报道称,报道称,青山控股创始人项光达和相关商业伙伴去年开始建立空头头寸,部分原因是项想对冲产量增长,并认为镍价的上涨势头会消退。青山在印尼的生产成本低于每吨10000美元,而LME的基准价格超过23000美元。知情的人表示,青山已经在镍的衍生品市场上积累了大量空头头寸用来对冲他们在镍生产过程中可能的价格下跌的风险。

据了解,伦敦金属交易所数据显示,有一名身份不详的镍库存持货商,持有至少伦敦金属交易所一半的库存(截至2022年2月9号)。根据伦敦交易所的每日数据,这家身份不详的库存商持有LME监测的镍仓单的50%至80%。LME仓单的持有者可以依据仓单来提取现货。

市场传闻,瑞士嘉能可斯特拉塔大宗商品贸易商在镍上面逼仓中国一家民营企业。

值得注意的是,造成逼仓的一大原因LME的交割制度问题。受俄乌局势影响,俄镍被LME踢出了交割范围,而青山集团开的20万吨镍空单可能交不出现货。

此外,青山生产的镍产品不符合与伦敦金属交易所(LME)期货合约的交割条件,这也是青山集团将用旗下高冰镍置换国内金属镍板的原因。

机构推算青山集团或浮亏80亿美元左右

8日有机构根据持仓推算,青山集团浮亏80亿美元左右,传言青山集团现在在筹钱补保,具体实际造成的损失还有待企业公布。

同日,青山实业项光达表示:“老外的确有些动作,正在积极协调。接到很多电话,国家有关部门和领导对青山都很支持。”青山实业董事局主席项光

达3月8日下午称,青山是家优秀的中国企业,仓位和经营都没有问题。

LME出手 周二所有交易作废

面对严峻的市场形势,LME开始出手。

8日晚间,伦敦金属交易所发(LME)布声明表示,取消所有在英国时间2022年3月8日凌晨00:00(北京时间3月8日早上8:00)或之后在场外交易和LME

select屏幕交易系统执行的镍交易。同时伦敦金属交易所还表示,将推迟原定于2022年3月9日交割的所有现货镍合约的交割。

LME取消交易的声明意味着周二所有交易作废!

五矿集团一名分析师认为,“LME取消的交易,不是因为两个大鳄,是因为市场已经没有流动性了。所有镍的空头方会触发保证金机制,全被平仓又平不掉,然后还会触发所有品种的头寸被强平。空多头被强平后,多头的纸面财富没人给,经纪公司的破产会导致LME崩盘,进而整个世界金属产业链崩溃。 所以,LME是自救行为。”

此前,在7日暴涨近80%后,8日逼空行情继续上演,LME镍价涨幅一度扩大至100%,连破6万、7万、8万、9万、10万美元关口,两个交易日大涨248%,持续刷新纪录新高。在取消交易之前,LME镍价报8万美元/吨,大涨59.05%。

青山控股与嘉能可

资料显示,青山控股集团总部位于浙江温州,为中国最大的民营钢铁企业,也是全球最大的不锈钢生产企业,世界镍王。据统计,青山控股拿下的矿山

每年镍产量为30万吨,几乎是中国年镍产量的一半,占全球年镍当量的12%,生产能力居全球矿业企业之首,使得青山控股不仅成为全球最大的不锈钢生产者,也成为镍产能全球第一的企业。青山控股集团为世界500强企业,位居279位。

大宗商品巨头嘉能可,是瑞士最大的企业,营业收入高达2151.1亿美元。嘉能可成立于1974年,是全球领先的商品生产商和经营商,经营范围覆盖矿产品、能源产品和农产品的供应。

上期所:暂停镍期货部分合约交易一天

在国际市场暴涨的情况下,国内上期所上市交易的沪镍主连合约三连板涨停,短短三个交易日内沪镍从187190元/吨上涨到267700元/吨,大涨43%。

面对这种情况,上期所宣布暂停镍期货部分合约交易一天,3月9日收盘结算时,NI2204、NI2205、NI2206、NI2207、NI2209、NI2212、NI2301合约的涨跌停板幅度保持为17%、交易保证金比例保持为19%。 3月9日晚夜盘交易起,NI2204、NI2205、NI2206、NI2207、NI2209、NI2212、NI2301合约暂停交易一天。

期货市场的“逼仓”是什么?

“逼仓”是指期货交易所会员或客户利用资金优势,通过控制期货交易头寸或垄断可供交割的现货商品,故意抬高或压低期货市场价格,超量持仓、交割,迫使对方违约或以不利的价格平仓以牟取暴利的行为。根据操作手法不同,又可分为“多逼空“和“空逼多”两种方式。

“多逼空”是指,当操纵市场者预期可供交割的现货商品不足时,即凭借资金优势在期货市场建立足够的多头持仓以拉高期货价格,同时大量收购和囤积现货拉高价格。追使空头以高价买回期货合约认赔平仓出局,或者以高价买入现货进行实物交割,甚至因无法交割受到违约罚款。至此,多头头寸持有者即可从中牟取暴利。

来源:金融界