日前,伦敦金属交易所(LME)镍价异常波动,成为一个历史事件。

3月7日,伦敦金属交易所的LME期镍报价猛涨到55000美元,超过历史高点,涨幅高达90%。3月8日,LME镍价继续狂飙突进,突破10万美元关口。极端事件发生后,LME宣布暂停镍交易,镍价定格于80000美元/吨。伦镍两个交易日里大涨240%,刷新LME成立145年来的价格飙升纪录。

8日晚间,伦敦金属交易所宣布,推迟原定于2022年3月9日交割的所有现货镍合约的交割,并取消所有在英国时间2022年3月8日凌晨00:00(北京时间3月8日早上8:00)或之后在场外交易和LME select屏幕交易系统执行的镍交易。

市场传闻称,中国一家企业——青山集团20万镍空单被国际资本逼仓。“资本的残忍和贪婪,在这次镍事件中到了登峰造极的地步。”有网友感叹。

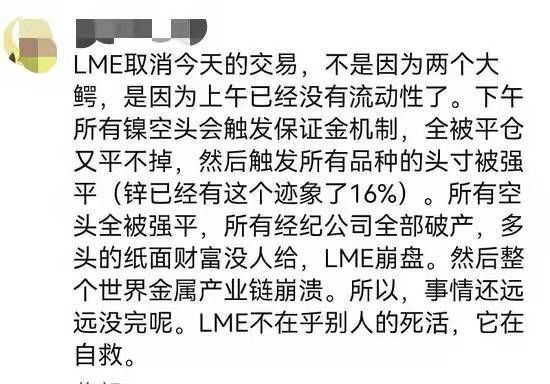

伦敦金属交易所为什么取消3月8日的镍交易。有一种说法认为,因为市场被操控,价格极度失真,所以作废。

俄乌冲突是此次伦镍暴涨的导火索。但是在经历短期暴涨后,镍价再度大涨已脱离供需基本面,成为资本博杀的“角斗场”。当前伦镍市场上演的逼仓是一场布局已久的逼空行为。LME镍市场的主力操纵有迹可循,根据LME官方数据显示,自1月10日开始,某单一客户持有的镍期货仓单占比从30%—39%逐渐增加,到1月19日达到50%—80%。而自1月13日开始,该客户在到期日最近的3月镍期货合约上持有的净多头寸与仓单总和量占总仓单的比例已超过90%。这种过分明显集中的头寸,突显出一个巨大的期现货贸易联合体在操作LME镍期货仓单市场。

面对市场操纵,伦敦金属交易所果断宣布3月8日交易取消。LME宣布,考虑在3月11日之前多日停牌,LME将积极规划镍市场的重新开放,并将尽快向市场公布相关机制。LME上一次暂停其中一项合约的交易是在1985年的“锡危机”期间,当时,由于国际锡理事会(International Tin Council)崩溃,LME暂停了4年的锡交易。一位业内人士对彭博社表示,暂停镍交易是“正确的做法”,他称:“LME需要把他们锁在一个房间里,告诉他们在达成协议之前不要出来,就是这么简单。”

还有网友分析,伦交所“拔网线”:不是为了大鳄,是为了自救。

网友们还在追问,1997年株冶锌、2004年中航油、2005年国储铜、2018年中联油、2022年青山镍,为什么中国屡屡遭遇狙击?总结这些案例,可以发现几个共同点:均是做空被套(期货空头或期权卖权)、被资金多头逼仓;均发生在海外交易市场;均在现货市场拥有较高现货实物,但衍生品头寸超过了现货实物量:1997年株冶年产30万吨,衍生品空头头寸45万吨;2004年中航油每年实际进口量1700万桶,衍生品空头头寸5200万桶……此次如果是青山集团做空被逼仓,那么其产品是以NPI和高冰镍的形式供给市场,这些产品属于镍的中间品,不能进行交易所交割,如此却大量做空,网友评论:“投机难辞其咎。”

中粮期货董事总经理焦健认为,在衍生品市场,多数逼仓是发生在多逼空,因为市场上的钱永远比货多。期货市场的套期保值核心是衍生品头寸与现货实物(或合同订单)头寸相匹配,超额套保一种程度上就是“投机”。

从这个意义来说,产业企业做期货套保,一定要保持对市场的敬畏,持有衍生品空头时,需要随时关注库存情况,低库存下的空头尤其要谨慎。非交割品套保时更需谨慎,灵活选择多种工具、多个市场。此次事件当引以为鉴。

另一方面,面对伦敦金属市场震荡巨大波动,上海期货交易所已发文提示市场各方做好风控,国内镍电子盘市场暂停交易。有传闻国内金融机构正在开会检查客户海外套保头寸,包括所有重点企业,以确定多空仓单规模,做好风控预备。有接近上期所的人士表示,国内近期镍交割无虑,市场不宜盲目跟风。

面对这起足以列入金融史事件,不少网友认为:中央提出做好经济金融领域风险处置工作,牢牢守住不发生系统性风险的底线非常必要。我国国内交易市场更安全,继续推进我国期货市场的改革开放,做强主场,不仅提升中国的定价权,还可以反向抑制海外资金的狙击。