1月23日,花旗银行(Citi Bank)中国官网发布《有关花旗在中国内地个人银行信用卡业务的重要通知》显示,自2024年5月6日起,花旗中国个人信用卡将停止交易功能,届时将无法继续用于消费支付等交易用途。同时该行将逐步停止提供相关产品权益与服务。

据了解,此项变动是花旗在中国市场退出个人银行业务的一部分,花旗在中国的对公业务不受影响。

个人信用卡将停止交易

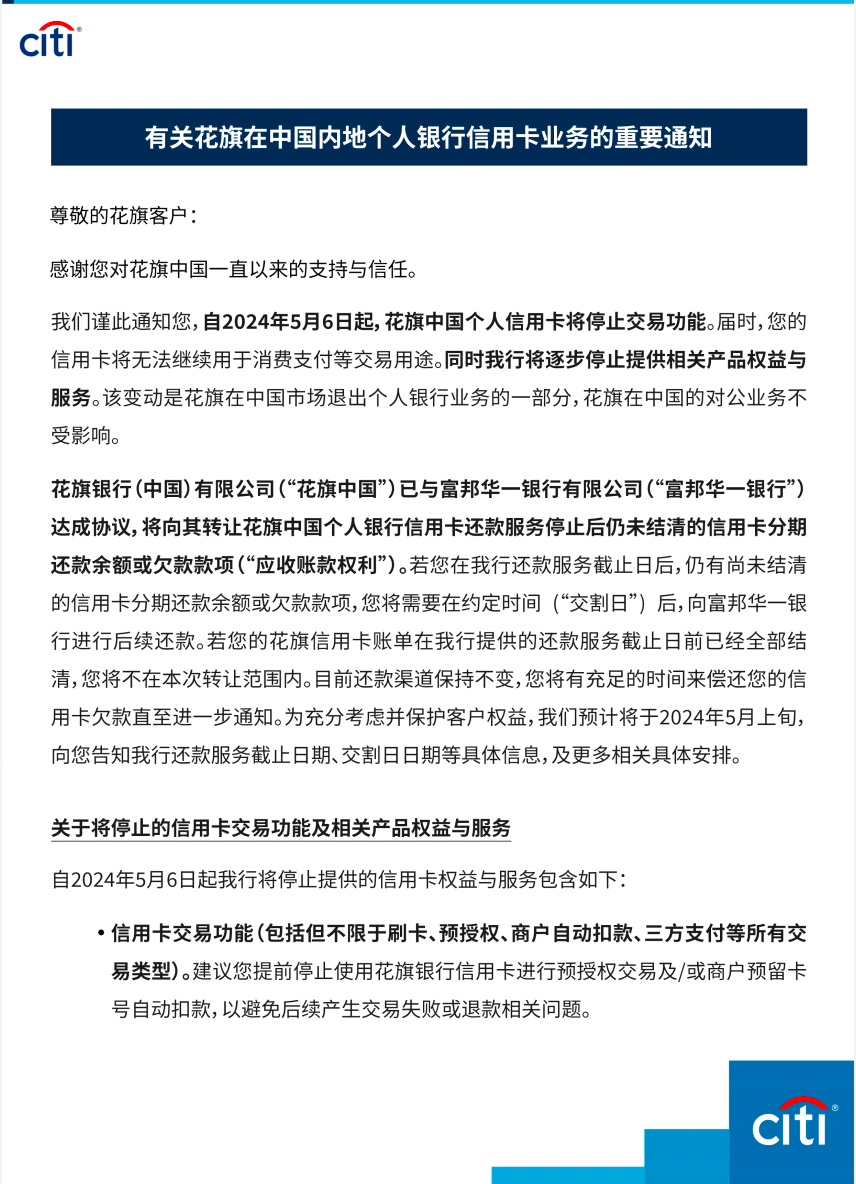

花旗中国最新公告显示,自2024年5月6日起,花旗中国个人信用卡将停止交易功能,届时将无法继续用于消费支付等交易用途。同时该行将逐步停止提供相关产品权益与服务。

此项变动是花旗在中国市场退出个人银行业务的一部分,花旗在中国的对公业务不受影响。

公告称,花旗中国已与富邦华一银行达成协议,将向其转让花旗中国个人银行信用卡还款服务停止后仍未结清的信用卡分期还款余额或欠款款项(应收账款权利)。

也即,在花旗中国个人信用卡还款服务截止日后,涉及到的仍未结清的信用卡分期还款余额或欠款款项,客户需要在约定时间(交割日)后,向富邦华一银行进行后续还款。

全球个人银行业务重组

早在2021年4月,花旗集团就宣布了对全球个人银行业务进行重组的消息,在包括中国市场的14个全球市场中,将计划寻求退出个人业务。2022年12月,花旗宣布,将逐步关闭其中国内地的个人银行业务,但不涉及其市场领先的对公业务。

就在去年10月9日,花旗宣布将其中国内地的个人银行财富管理业务出售给汇丰银行(中国)有限公司。汇丰方面也宣布,与花旗中国达成协议,将收购其在中国内地的个人财富管理业务,覆盖花旗中国在全国11个主要城市的个人财富管理客户的投资理财资产及个人存款,约为36亿美元(截至2023年8月)。

从花旗方面来看,出售其中国内地个人银行财富管理业务,是花旗此前宣布逐步关闭中国内地个人银行业务计划实施的一部分。花旗方面也表示,继续坚定服务中国的企业和机构客户。

在花旗已宣布将退出个人银行业务的跨亚洲、欧洲、中东和墨西哥的全球14个市场中,花旗已完成了在澳大利亚、巴林、印度、马来西亚、菲律宾和泰国等8个市场的个人银行业务出售。

券商中国记者还了解到,花旗计划于晚些时候完成印度尼西亚的个人银行业务出售。除了关闭中国内地的个人银行业务,花旗也将关闭在韩国的个人银行业务,此外,还将全面结束在俄罗斯的业务。花旗此前还宣布,将寻求其在墨西哥的个人银行、小型企业和中型市场业务的IPO。

值得注意的是,花旗商业银行官方微信公众号曾在2023年11月7日公告称,有个别自媒体和社交媒体发布关于“花旗退出中国市场”的不实报道和误导言论,内容夸大其词,并不属实。

对此,该行予以澄清如下:花旗在全球范围对个人银行业务进行战略调整,包括将逐步关闭中国内地的个人银行业务。该调整并不涉及企业与机构客户业务,花旗将继续坚定发展中国内地的企业与机构客户业务。

1902年,花旗进入中国市场,并于2007年首批成功转制。目前,花旗服务在华运营的70%的财富500强企业,300多家中国领先企业和众多新兴新经济企业,在华共有约7500名员工,分布在12个城市。

对外开放持续深入

就在近日,中国银行间市场交易商协会发布了2023年非金融企业债务融资工具承销业务审核结果。官方信息显示,共有66家相关会员向交易商协会提交申请材料,27家获批相关资格,其中10家为外资银行。

新牌照的获批无疑为参与中国债市的外资银行带来了积极信号。多家外资行高管表示,将充分发挥国际市场经验,为本地发行人的融资引入更多优质境内外投资者和国际市场实践,推动中国债券市场的多元化和竞争力的持续提升。同时,为开展非金融企业债务融资工具,更好服务实体经济,发挥好境内外市场桥梁作用,助力金融高水平对外开放奠定了坚实的基础。

人民银行披露数据显示,截至2023年年末,共有1124家境外机构主体入市,自2017年以来,平均每年新增入市约100家。至2023年年末,境外机构持有银行间市场债券3.67万亿元,约占银行间债市总托管量的2.7%。

作为全球第二大债券市场,中国债券市场发展潜力巨大。近年来,监管机构持续优化市场环境,加大开放力度,鼓励更多符合条件的外资金融机构参与中国债券市场,“这些开放举措提升了中国债市的吸引力,使得外资配置中国债券的兴趣与日俱增。”有外资行人士表示。

券商中国记者也在采访中发现,令外资行高管普遍感受到的是,无论是深度还是广度,整个中国金融市场对外开放的步伐始终坚定。

花旗中国首席执行官林钰华曾向记者透露,花旗客户坚持在华发展,甚至有通过壮大中国业务进而推动其亚太区业务的发展趋势。“这些投资有助于企业扎根中国、服务中国,在本地市场制造、创新、招聘人才,意味着这些企业都对中国市场有长期打算。”林钰华表示。

汇丰银行(中国)有限公司行长兼行政总裁王云峰也表示,不断推进的高质量双向开放,不仅为境内市场引入了更广泛的优质境外投资者,也为内地机构和投资者融入国际市场拓宽了渠道。

近年来,中国推出的开放政策范围广、步子大。在2018年这轮开放中,全面涉及银行、保险、证券等多个领域,并且在保险和证券等领域中,实现了首次允许外资参与控股或全资投入。“开放的深度前所未有。”渣打中国副行长,企业、金融机构及商业银行部董事总经理鲁静指出,以银行业为例,近年来对外资金融机构的市场准入大幅放宽,业务准入范围不断扩大。