新三板市场是服务中小企业的主阵地,对实体经济发展有重大战略意义。综合评估各省区市新三板竞争力,有利于资金“脱虚向实”,推动实体经济高质量发展,从而推动整体经济良好发展。

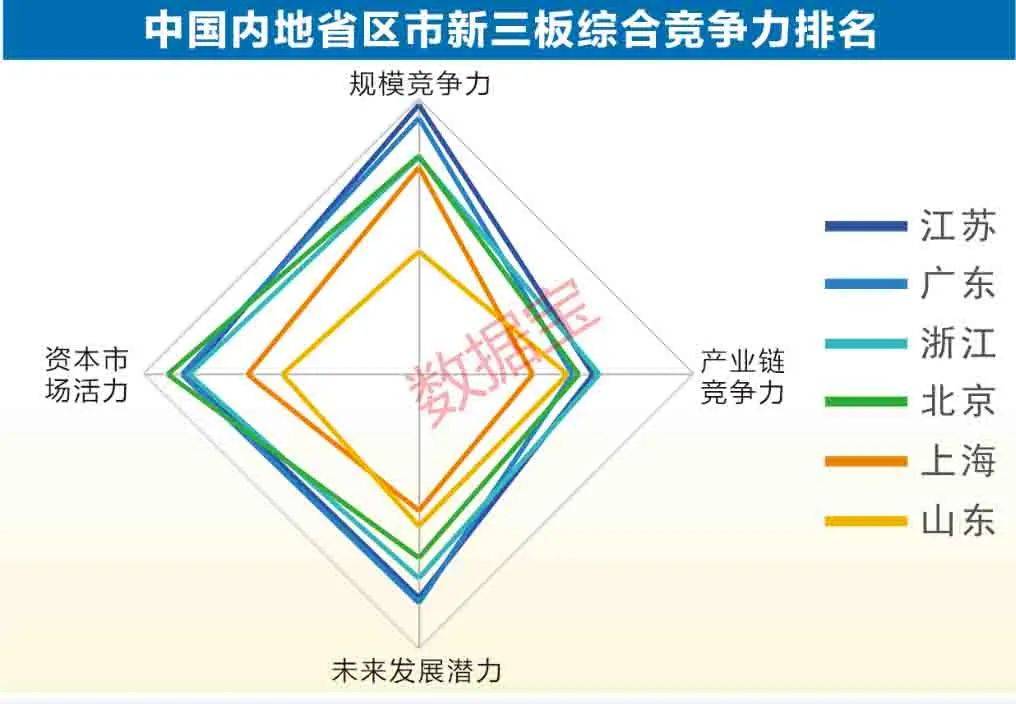

证券时报·数据宝推出新三板排头兵系列报道,通过竞争力评价体系,从规模竞争力、产业链竞争力、未来发展潜力、资本市场活力四大维度36个指标, 全面评估中国内地31个省区市的新三板公司综合实力,在此基础上,推出多个地区《新三板区域竞争力50强》系列榜单。

苏粤浙京沪鲁稳居前六

数据宝编制的《新三板区域竞争力排行榜》日前揭晓,经济发达地区在新三板竞争力方面具有显著优势,成为A股市场“后备军”主要力量。

根据《新三板区域竞争力排行榜》,江苏、广东、浙江、北京、上海、山东位列中国内地省区市新三板综合竞争力前六。上述6个省市是我国经济发达地区,构成了新三板市场的主要力量。数据显示,竞争力六强省市贡献了新三板市场六成以上公司,以及六成以上营收。

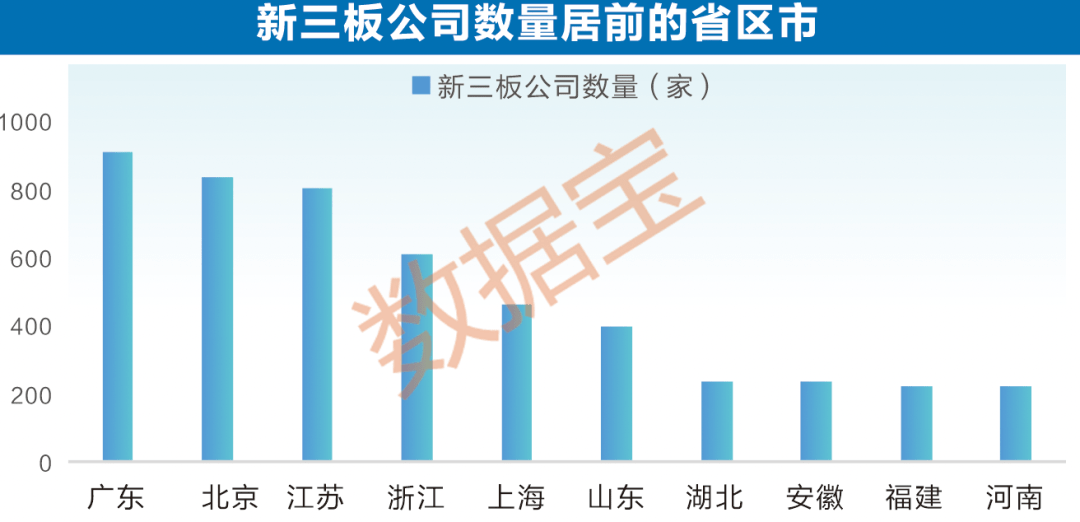

规模竞争力方面,六强省市优势非常突出,在公司数量、资产规模、营收规模等规模指标上,均排名前列。其中,广东新三板上市公司数量以及专精特新公司数量(剔除已上市公司)均位列第一;江苏拿下总资产、净利润两大细分冠军;上海夺魁新三板公司总营收,北京在新三板公司数量、总资产两项指标中均夺得第二名。

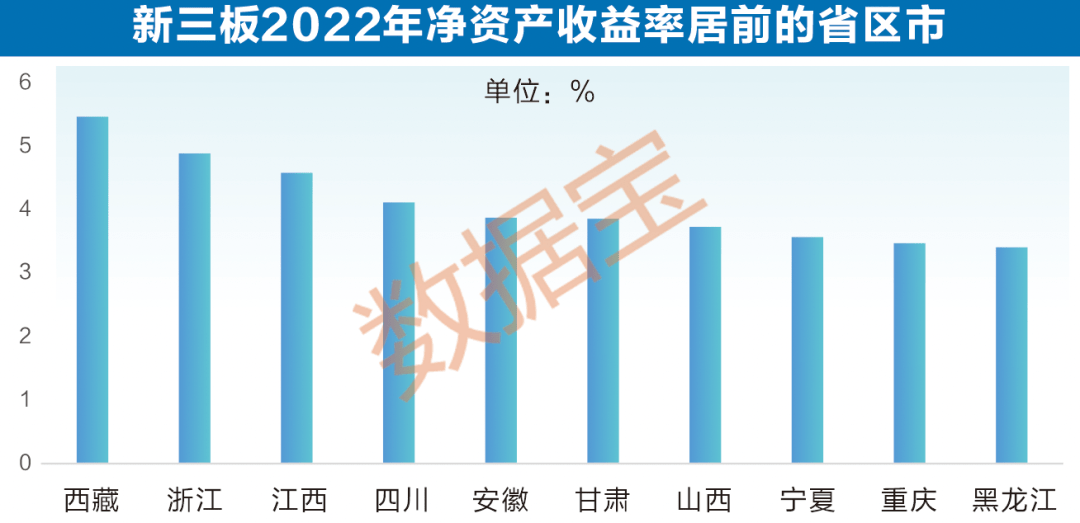

产业链竞争力主要体现在净资产收益率、销售毛利率、派现能力、现金流等经营指标上。综合来看,浙江、江苏两省实力较强,分别在产业链竞争力中排名第二、第三。其中,浙江在净资产收益率、派现两大指标中表现亮眼,该省新三板公司2022年加权净资产收益率达4.89%,位居第二;派现21.88亿元,位居第二。江苏新三板公司2022年派现额达31.8亿元,位居第一。

部分省区市在产业链竞争力指标上表现不佳,主要体现在盈利能力较差。以广东为例,2022年该省近四成新三板公司出现亏损,半数以上公司净利负增长。

广东新三板公司似乎正在催化新动能,该省发展潜力指标高居第一,投融资能力、研发能力等,也均排名前二。江苏、浙江、北京3省市在发展潜力分别排在第二位至第四位。其中,江苏在投资能力、股权融资能力、研发投入等细分指标均位列前三。

北京新三板公司在资本市场活力方面表现最优,总市值位列第二,交易额位列第一,换手率位列第五。广东、江苏、浙江、上海4省市在资本市场活力指标上排在第二位至第五位。

中部地区成第二梯队

随着中部地区经济崛起,河南、安徽、湖北等区域构成了新三板竞争力第二集团。另外,凭借着在发展潜力方面的绝对优势,福建成为第二梯队的领跑者。

福建在发展潜力指标上表现出色,仅次于广东、江苏、浙江、北京位列该指标第五。从其他细分指标来看,该省投资能力以及平均公司研发投入等排名均靠前。不过该省在新三板市场上规模优势并不突出,挂牌公司数量200多家,专精特新公司数量800多家。

近年来中部地区GDP(国内生产总值)表现亮眼,河南、湖北、安徽等省区市跻身GDP前十强。 在新三板市场,河南、安徽、湖北等省区市杀入上半区。其中,河南新三板竞争力位居榜单第八,该省在资本市场活力指标上表现亮眼,尤其是交易活跃度表现最好,2022年加权换手率位列第一。

湖北在新三板规模优势上较强,挂牌公司数量、专精特新公司数量、总资产、总营收等多个细分指标均排名前列。安徽新三板公司发展潜力较强,投融资能力、研发能力以及过去几年的成长性均排名前列。

西部地区竞争力有待提升

云南、青海、广西等西部地区在新三板竞争力排行榜中靠后,主要是这些地区经济规模相对偏小、公司数量相对较少。其中,青海在规模方面多个关键指标排名倒数第一,包括新三板公司数量、总资产、总营收等。

四川、西藏等西部地区新三板综合竞争力较强。其中,四川新三板产业链竞争力排名第七,在净资产收益率、销售毛利率、资产负债率等多个细分指标中排名靠前。西藏产业链竞争力排名第一,在净资产收益率、销售毛利率和资产负债率等多只细分指标中排名前三。详细分析来看,新疆新三板公司去年全部实现盈利,且大部分公司净利同比正增长。

新三板竞争力50强出炉

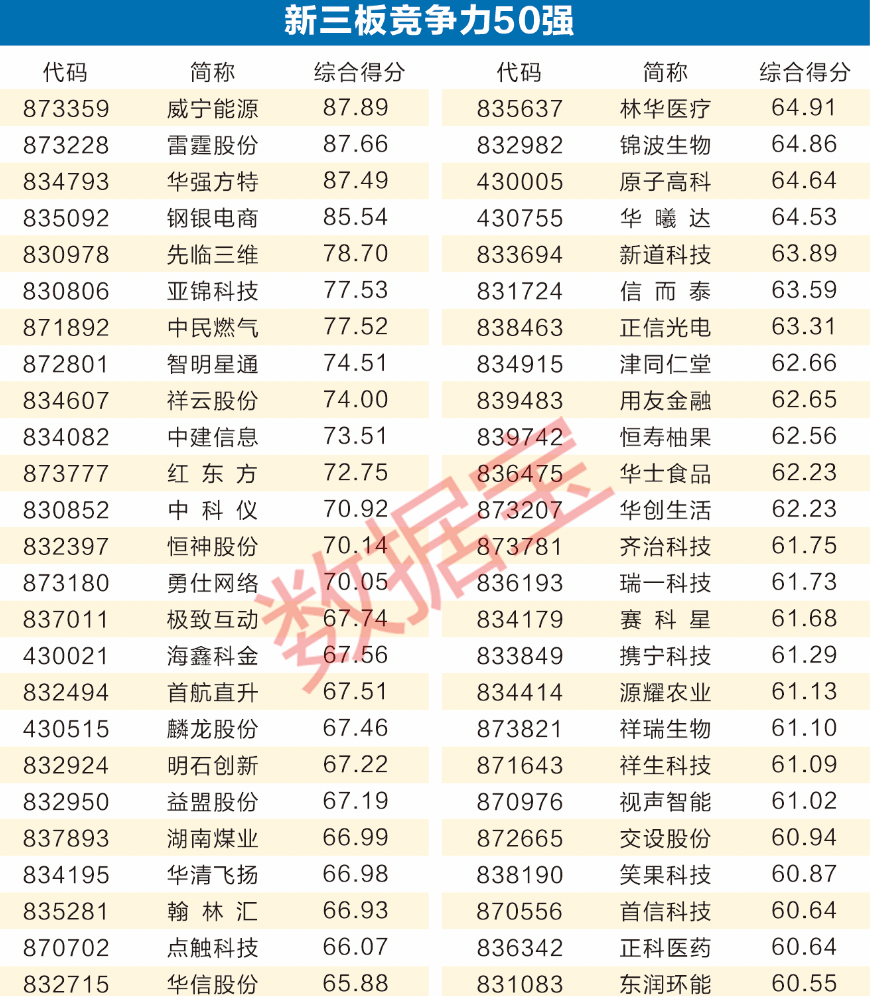

数据宝打造的《新三板区域竞争力排行榜》,有助于各地从较宏观的层面厘清新三板公司发展的难点、痛点,提高精准帮扶的力度。同时,数据宝从新三板中挖掘出细分行业的排头兵公司,推出《新三板竞争力50强》。这些公司在资产规模、盈利能力、经营质量、创新能力、成长性等方面表现突出,是A股上市公司后备军中的潜力者。

数据宝以规模竞争力、产业链竞争力、未来发展潜力、资本市场活力四个维度为基础,剔除金融行业以及2022年营收亿元以下个股后,结合25项指标,梳理出新三板公司中最具竞争力的50强名单。 综合得分最高的是威宁能源,该公司主要从事新能源光伏、风力发电及可再生水力发电等业务;2016年以来公司营收连续增长,2022年营收逼近30亿元,创历史新高。

上述50强公司中,在规模竞争力、产业链竞争力等四个维度得分均较高的公司有14家。截至今年4月30日,这些公司平均市值达到71.75亿元,华士食品、华强方特市值均超百亿元。

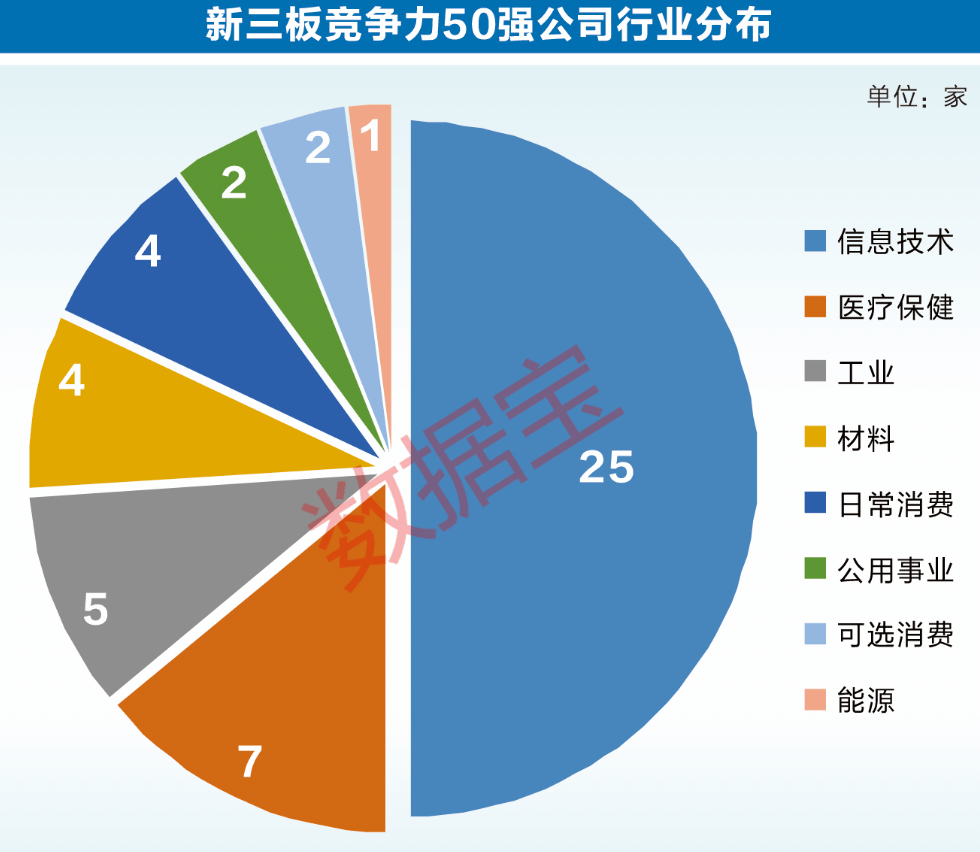

按Wind行业划分,分布最为广泛的是信息技术行业,有25家公司入围,占总数的一半。其次是医疗保健、工业、材料、日常消费等。按区域划分,北京入围公司15家数量最多,其次是福建、上海,均有5家公司入围。

50强公司高成长高研发

统计发现,新三板竞争力50强公司2022年度总营收2299.3亿元,同比增长13.3%;50强公司净利润合计109.06亿元,同比增长45.16%。 新三板50强公司中,2022年营收超百亿元的有4家,分别是钢银电商、翰林汇、源耀农业、中建信息。

钢银电商营收758.72亿元排在第一位,公司是为钢铁行业上下游企业提供一揽子电子商务解决方案的第三方平台。6月5日晚间,钢银电商发布股票期权激励计划(草案),拟向97人授予不超过5000万份股票期权,约占股本总额的4.82%。激励对象包括:在本公司(含全资子公司)全职工作的董事、高级管理人员、核心员工。股权激励行权条件的业绩指标为:以2022年的净利润为基础,2023年度净利润增长率不低于7%,2024年度净利润增长率不低于15%。

2022年净利润超亿元的公司有30家,占50强公司的六成。雷霆股份净利润12.47亿元居首,该公司主业为网游,目前已成功运营了《问道手游》《一念逍遥》等多款游戏。

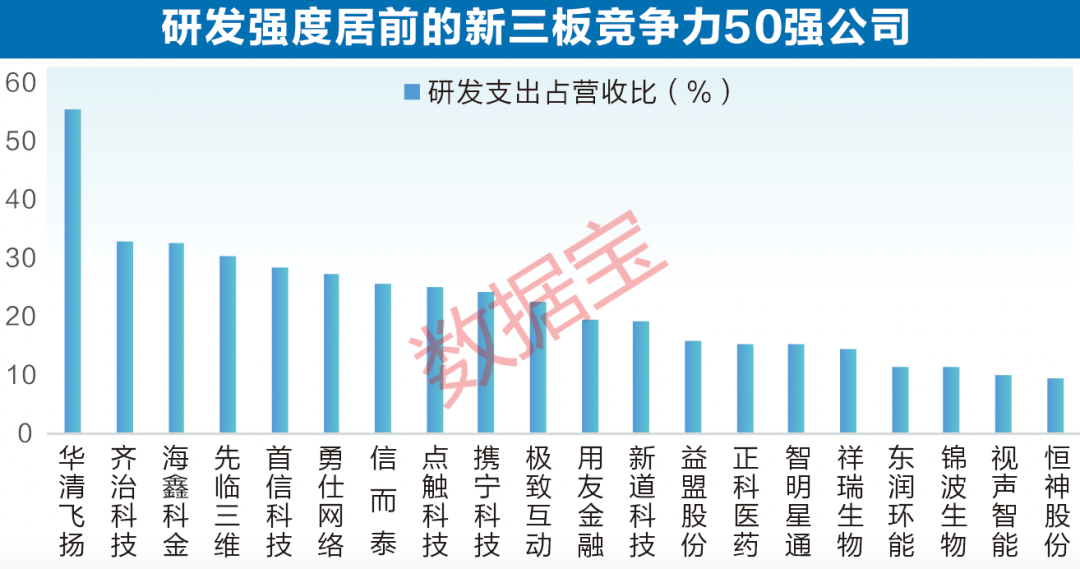

对中小企业来说,持续的研发投入对保持公司核心竞争力同样重要。数据宝统计,50强公司2022年合计研发支出39.01亿元。15家公司研发支出超亿元,如华信股份、智明星通、先临三维、正信光电、华强方特等。华信股份研发支出2.47亿元居首,该公司聚焦数字技术业务,2022年提交国家知识产权局并获得受理的专利数量40余件。报告期内,公司增强与开源社区厂商交流,加入百度飞桨生态和华为鲲鹏生态,成为国内人工智能领域头部厂商的技术合作伙伴。

从研发强度来看,2022年研发支出占营收比超过10%的有19家。华清飞扬研发强度排名第一位,2022年研发支出占营收比例达到55.66%。该公司是以移动游戏、网页游戏、社区社交游戏为核心业务,集投资、研发、运营、服务为一体的综合性数字互动娱乐高新技术企业。据公司年报透露,公司前五大客户中有苹果、谷歌、腾讯的身影,其中腾讯销售额占比4.4%。研发强度较高的还有齐治科技、海鑫科金、先临三维等。

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。