来源:每日经济新闻

刚过去的交易周(8.28-9.1),A股终于结束此前连续三周的下跌态势,却又给投资者带来十分新奇的体验。

悲观者看到周一的高开低走,以及后4天的震荡调整;

乐观者则看到一周的实体上涨,还有科创板的优异表现。

而围观者就不一样了:他们更关注新鲜出炉的段子,和本周围绕“量化”展开的论战。这些关注的声音甚至惊动监管层,让监管措施说来就来。

所以本文将着重帮助大家,从质疑量化到理解量化,顺便考虑下要不要“加入量化”。

在此之前,我们简单回顾下行情。

本周各大指数都收涨了,总算是止跌回血。区别主要在于,各自把周一的长阴线收复了多少。

结果有目共睹——科创50表现最好。但中证2000也不容小觑,其实离反包也不远了。

概念上讲,中证2000指数是从沪深市场中选取市值规模较小且流动性较好的2000只证券作为指数样本,反映市值规模较小证券的市场表现。同时,其成分股中的国家级“专精特新”企业数量达447家,占比22.4%。再叠加政策利好和消息刺激(主要半导体相关),不难理解,本周累计上涨个股虽多达4397只,但涨得更好的大多还有“科创板”“次新股”“小盘股”等标签个股。

值得注意的是,次新股也是本周量化资金的关注重点。周五龙虎榜数据显示,康鹏科技(15.260, -0.52, -3.30%)获一家量化席位买入超4000万,一家量化席位卖出超2000万。波长光电(69.150, -4.85, -6.55%)、盛邦安全(63.970, -3.19, -4.75%)均获量化席位买入。

图片说明:本周领涨与领跌板块

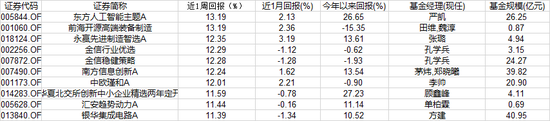

个股普涨,基金也趁势回血。本周公募领涨TOP10,涨幅纷纷超过11%,投资方向以科技、高端制造为主。打开重仓股名单,基本都有一只或几只688开头的科技股。

相应地,在“利好落地”的直接影响下,券商板块本周资金纷纷出逃,一众证券ETF无奈领跌。

回顾完毕,接下来就展开聊聊量化。

周一(8月28日)大盘高开低走后,“量化成砸盘主力”“割韭菜”“T0特权”等声讨就层出不穷,量化私募被推上风口浪尖。

相关论战这里不多回顾,先帮大家厘清概念。

1.“量化”不是黑客、病毒,而是一种投资和交易的方式

这个过程,并非简单的“机器抢单撤单”,而是投资者将自己预测资产的想法编辑为代码,搭建模型放进计算机,通过计算机将大量市场数据放入模型进行不断的运算,并根据市场实际情况进行对比修正,最终依托机器和模型计算出的结果,进行资产价格预测和买卖交易的完整过程。

有观点认为,理论上所有通过程序模型来选股和交易都可以称为量化(策略)。包括一些经验丰富的短线投资者,把自己的交易策略通过程序来自动实现,也是一种有效的做法。

2.“量化交易”的策略有很多,每种策略都有特定的优缺点和应用场景,需根据市场状况和个人投资需求进行选择和优化

量化策略类型的划分方式多样,随便列举一些:市场中性策略、指数增强、量化选股、CTA、套利类策略、期权策略。

这些策略成型后,都会变成模型,交给计算机运算执行,但具体长啥样,这里不用知道(也很难知道,毕竟笔者也没怎么见过)。

所以我们可以有更大白话的分类——

比如定位上,有受严格业绩比较基准约束的指数型和更加灵活的主动量化型。

交易频次上,有中低频和高频量化。

交易风格上,还可以分成趋势跟随、反转、市场中性策略、套利、事件驱动策略等等……

按照国内头部量化私募——明汯投资的说法,A股量化机构以指数增强为代表的量化多头占据规模大头,在出现市场波动时,整体持仓较为分散且保持满仓稳定运行,每天交易买卖基本等量,并不会形成对市场的整体买压或抛压。甚至在市场剧烈波动时,量化投资机构实际上起到了对于A股市场稳定的托举力量。

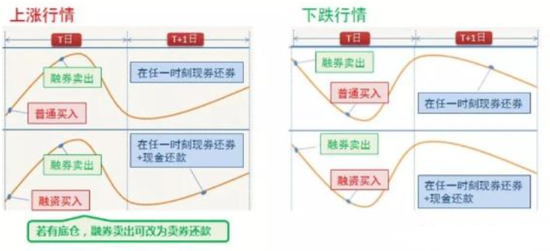

不过,相信大家本周听说一种“量化融券割韭菜”的套路比较多,我们就来分析下。

图片说明:网上流传的量化“融券T0”套路

根据描述,可能主要涉及两种“量化”↓

一种是“量化挂单”“量化打板”,这些操作其实真人也可以做,但“量化”的优势体现在通道更好,排撤单更快。

这种“量化”更像是网速和手速都有优势的抢单机器人(12.760, -0.02, -0.16%),工具属性大于策略属性。

体现在龙虎榜里,使用同一个通道进行量化打板的资金通常被归结到同一个营业部席位,比如前几年就名声在外的华鑫上分。

第二种则是真实存在的“融券对冲的市场中性策略”。有一家量化私募的产品描述是这么写的:

目前市场上大部分管理人的市场中性对冲都是以股指期货对冲,但是由于一揽子股票底仓与股指期货存在一定的偏差,所以会产生跟踪误差,无法完全对冲市场风险。

而融券对冲,则先确定对冲端的券源,再反向买入股票底仓,更够更有效的规避市场下跌的风险。

虽然融券对冲的中性策略风险收益比远高于股指期货对冲的中性策略,但是受限于券源和模型,大部分量化私募即使有融券对冲的中性策略,也都早早封盘,或者主要用于自营资金,投资人很难进入。

因此这种策略,需要管理人与各大券商保持稳定合作,在券源方面有自己的优势。

如果你还不理解为什么融券交易可以日内“T+0”,这里也对两种操作做个图解。

需要指出的是,一只可融券的股票如果“炸板”,只能说卖盘里很可能有融券盘,但用融券卖出的,并不一定是量化。

3.“量化交易”的主体,可以是机构,也可以是散户

量化机构主力是基金,主要分为量化私募和量化公募,前者目前规模大于后者。此外一些基金专户和券商资管也有量化产品,但占比很低。

由于投资门槛限制,量化私募一般显得比较神秘,仅做了解的话可参考下面这张图谱(数据截至上半年)。

量化公募的状况更为透明。据天相投顾统计,截至2023年二季度,主动权益量化基金规模在10亿元以上的基金管理人共23家。

拿本周的公募表现来说,名字里带“量化”的产品有196只,收益率TOP10是这样的↓

别看单周涨了6%、8%,但这些量化产品今年以来的收益率并不理想。

实际上年内表现最好的量化公募,目前收益率也不到20%,远逊于目前市场上第一梯队的主动基金。

按策略不同,量化公募大致可分三类。

(某只产品具体是哪种策略,还是要参考基金经理的说法)

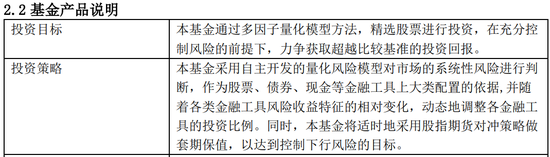

一是主动量化基金。

通过对历史数据的统计分析,买入未来上涨概率更大的股票构建投资组合,一般是全市场选股,基金名字中往往带有“量化”、“多因子”等字眼。

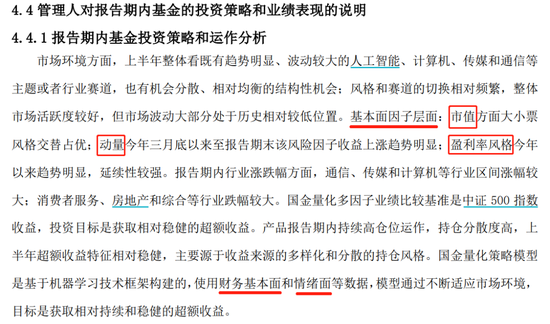

比如目前单只产品规模最大的国金量化多因子A,从名字可以看出,这是一只主动量化基金。

它有哪些“因子”呢?根据半年报,笼统地说,其“基本面因子”主要是市值、动量(股价在一段时间内的变化率)和盈利率风格。

基金经理马芳曾在一次交流会中提到,自己并不是做纯粹的多因子路线,更多的是做预测模型。在框架搭建完成后,不会过多干预。

二是指数增强量化基金。

即通过量化的方法选择未来大概率跑赢对标指数的股票构建组合,力争获得超越对标指数的收益。

这类基金一般要求投资于标的指数成份股及备选成份股的比例不低于非现金基金资产的80%,对标指数多为沪深300、中证500、中证1000等宽基指数,目标是跑赢对标的指数。

三是量化对冲基金。

在通过量化的方法构建股票组合的同时,利用股指期货等工具进行风险对冲,这类基金往往波动比较小,更加注重回撤的控制,基金名字中往往带有“对冲”、“绝对收益”等字眼。

相关产品如下↓

除了申购公私募发行的量化产品,普通投资者其实也可以自己上阵,实现真正的“打不过就加入”。

一方面市面上已有不少成熟的量化交易平台,想搜到并不难;另一方面,目前国内许多券商也已提供量化交易软件。

当然,这需要你有相当的技术和实力,还有胆量。

综上所述,将本周一的高开低走,笼统归咎于“量化”显然不合理,至少大部分量化策略不背这个锅。

但从周五监管出手规范发展量化交易的举动来看,目前市场也的确存在一些与量化交易有关的因素,可能加大市场波动和风险。

最后想说的一点是,有业内人士向媒体表示,监管层的部分要求或对超高换手率或规模较大的量化产品产生影响,但大部分头部量化私募的资管策略交易和执行受影响有限。

有人觉得这些举措似乎“不痛不痒”,但比起评估实际影响,我们更应看到,自从“活跃资本市场,提振投资者信心”的提法出现以来,监管层对于市场呼声的反馈效率,可谓前所未有。

随着相关政策持续完善,其实我们有理由相信,投资生态也会越来越好。你觉得呢?