作为大众投资理财方式之一的股票投资,已经得到广大投资者的认可,投资股票市场也已经成为一种时尚。投资者都想在股市中挣大钱,但作为一种投资,有赚就必然有赔,而且赔钱的比例往往比较大。也许有的投资者认为,股市里赚钱无非是低买高卖,然后重复操作,就可以不断获利。这话似乎很有道理,也很正确。然而实际情况却并非如此,很多时候往往买的不是低点却卖在了低点;该卖的时候没卖,该买的时候没买。

造成投资失误的原因就是投资者不知道如何把握买点和卖点。也就是说,投资者没有一个明确的概念要在什么时候买,在什么时候卖,更没有一个合理的止损和止盈计划,这在股市中是非常危险的。我们除了要关注账面上那些时刻变化的数字,更重要的是要关注随时到来的风险与机遇,也就是关注买点和卖点的提示信号,只有这样,才能在股市中做到游刃有余,张弛有度,实现稳定的获利。

减仓的量能变化及实战应对

对于减仓的概念,很多人容易和出货或者清仓相混淆,很有必要在此予以厘清。交易中的减仓是指以降低仓位为目的的卖出操作,而出货或者清仓则是指以清空仓位为目的的卖出操作。

减仓操作是普遍存在的一种交易行为,其主体既包括主导资金或主力,也包括一般交易者以及市场各路资金。一轮行情总是由价格的涨和跌构成,无论是价格上涨阶段还是下跌阶段,总会有人采取减仓操作。

跌势中,持仓者担心价格持续大幅下跌,于是选择降低仓位,以减少亏损面,并期望未来在更低的价格上把减掉的仓位再买回来。涨势中,持仓者在价格急升时降低仓位、兑现盈利,以期降低持仓成本,在价格冲高回落后,可以再度补回仓位。

减仓总会有这样或那样的原因。主导资金或主力减仓的原因有两个:是诱空式减仓,即减仓打压股价,诱使散单杀跌;二是阶段性减仓,即兑现部分利润,减仓后很少再补回。

实战中,主导资金或主力的减仓行为无所不在。无论实力多么雄厚的资金,在操作个股过程中都不可能只买进而不减仓。大多数时候,减仓是操作个股必要的技术手段。

可以说,个股一轮涨势行情中的阶段性高点,大多数是主力主动减仓造成的,至于减仓所致的短期高点更是不胜枚举。通过不断减仓、震荡、回补、拉升的循环过程,主力的持仓成本才能得以持续降低。

即使对短线交易者来说,也并不是必须对主力所有的减仓行为都做出反应。一是不可能做到,二是很大一部分减仓一回补循环是通过日间分时来完成的,对交易者来说节奏的把握难度很大。

对大多数交易者而言,只需要重点关注可能引发中级或以上级别调整的阶段性减仓行为,因为这种减仓行为导致的后期调整时间与幅度较大,同时这种减仓在成交量上也相对容易辨别。

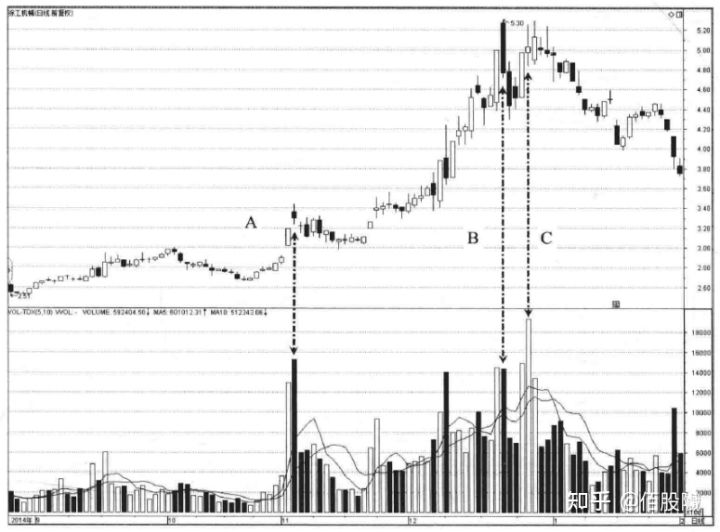

如图1-1所示,该股股价急升后,于A点出现一个堪称“天量”的变量形态。学习过变量理论的交易者应该知道,变量的数值越大,其引发价格骤变的可能性越大。果不其然,A点变量之后股价出现回落调整。

这只是两根相邻K线出现变量形态,从其之前和之后的成交量整体上看,只能勉强算得上一个级别较小的密集成交。从该股的技术环境上分析,A区域处在股价长期大幅下跌之后的回升阶段,变量的出现究竞意味着回升结束,还是趋势发生转化后的一次正常回落调整?

该股技术环境分析显示,A点的变量数值确实达到了历史天量级别,这是一个值得高度关注的技术数据。

通常来说,股价经过长期大幅下跌后,本身的浮动筹码已经少之又少。很多深度被套的持仓者都抱着“死猪不怕开水烫”的想法来应对股价下跌,大部分人早已不再关注股价的波动,“反正又解不了套”是一种普遍存在的想法。

很难想象这些“残存的”“顽固的”交易者,会在股价回升过程的初期就选择如此集中地抛售手中被深套的筹码。更难以想象的是,普通交易者居然能够抛出A点那样的“历史天量”?

当上述假设无法自圆其说时,事实的真相就会显露出来。既然A点的变量不太可能是普通交易者所为,那么就只能是主导资金等实力资金的作为。如果是主导资金所为,那么这一具有历史天量级别的变量说明了什么?

毫无疑问,当天肯定存在主力减仓行为,否则很难找出谁有能力制造出这么大的成交量。既然是主力减仓,那么又是谁在买?答案还是“主力”。换句话说,A点的变量就是主力对倒的结果。

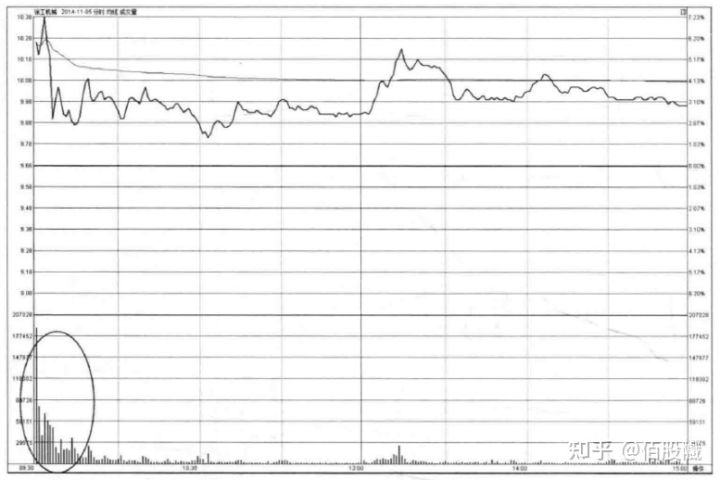

图1-1中A点的具体分析走势如图1-2所示,当日成交最为密集和集中的地方就是开盘后30分钟内,尤其是开盘高开和上冲,以及之后的急速回落,都有密集的成交量。

开盘后30分钟内是主力主要的对倒和减仓点。其实A点全天交易的其余时间,成交量基本以常量形态存在,在股价回升时略有放大,这里也是主力回收筹码的地方。

那么主力为何在A点制造这么一个“超级变量”呢?

在一轮行情正式启动之初,主力并不希望“闲杂人等”加入进来,而且想把沉淀在里面的一些深套的筹码清理出去。制造一个带有恐慌性的放量高点,无疑会使部分被套的持仓者抛售手中带血的筹码,也会让部分获利的短线跟风资金尽快离场。

如图1-1所示,A点后股价并未因历史天量级别的变量而大幅下跌,仅是维持了一个跌幅相对较小的回落,这也说明当前股价的下跌只是趋势转折后的正常回落调整。该点就是一个标准的诱空式减仓。

A点主力的减仓是为了制造恐慌,图形上很吓人,实质上却是雷声大、雨点小。主力的一些引发股价出现较大级别回落的减仓,则与此相反,图形上并不过于恐怖,却让人在不知不觉间中招。

如图1-1所示,B点的空头侵入线和接近历史天量的成交刚刚让人觉得有点儿高处不胜寒,股价随即再度回升,C点成交量刷新天量。这种走势最容易让交易者麻痹大意,并形成“下跌不可怕,很快又会涨回来”的惯性思维,对股价真正开始的下跌防范不足。

B点的大阴线和变量无疑是主力大幅减仓的结果,但在行情火热的环境中并不会给予市场危机来临的印象,而且股价的回升会让人很快遗忘掉这根大阴线。

C点,主力减仓的隐蔽性较高。成交创出新天量和股价当日涨幅明显背离,但因为当天股价仍旧收涨,所以也很少有人会在意有什么特别或不同。

通过B点和C点的一连串操作,主力阶段性减仓的任务应该说完成得很完美。在判断主力的这种减仓行为时,除了关注上述细节,其实变量或密集成交的一些技术特质也会提供给交易者不少警示信号。