财联社5月7日讯(编辑 史正丞)北京时间周六晚间至周日凌晨,92岁的巴菲特和99岁的查理·芒格携手为全球投资者奉上2023年的全球投资者盛会。

既然作为投资者集体“朝圣”的目标,两位投资大师在股东大会上聊到的股票自然也是这场盛会的重点。趁着股东大会刚刚结束的热乎劲,财联社第一时间为您整理了相关的资料和话题。

首当其冲的正是伯克希尔自己的股票。如往常一样,伯克希尔在股东大会的问答环节前发布了一季报,其中净利同比大增540%。同时由于出售股票的缘故,公司账上的现金水平接近1300亿美元。不过巴菲特也在股东会上明确表示,伯克希尔的股价要比他们心目中水平更低,会继续用同样的逻辑来考虑回购,但相较于分红,他更倾向于拿这些钱搞一些“大交易”。

顺便一提,伯克希尔的股票目前距离历史高点54万美元,大概只差10%左右。伯克希尔在今年一季度回购了接近44亿美元的股票,高于去年同期,但低于2020和2021年水平。巴菲特同时透露,随着经济活动下滑,伯克希尔今年大多数业务的利润可能同比走弱。不过由于保险承保和投资收入的改善,今年伯克希尔的经营收益总体上应该较去年有所上升。

(伯克希尔月线图,来源:TradingView)

(伯克希尔月线图,来源:TradingView)

硅谷银行危机和银行股

巴菲特支持监管出手干预,全额保障储户的存款。同时股神也强调应严格问责闯祸的银行高管们。

银行的管理层需要为自己的失误接受惩罚。第一共和银行的问题在爆发之前就“显而易见”。内部人士持有的一些股票被出售,“谁知道”他们是否有一个计划。

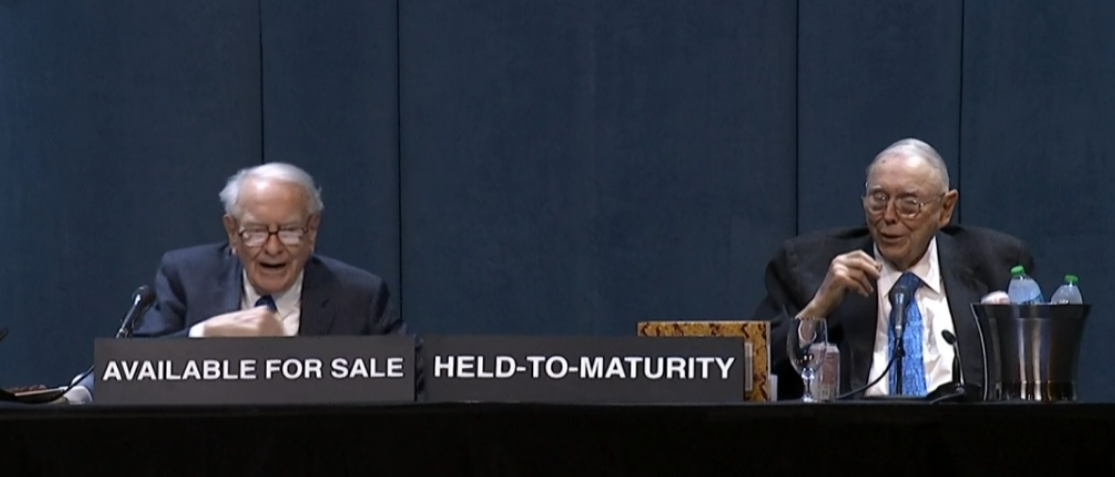

特别值得一提的是,巴菲特和芒格还在今天“整活”,在桌子上放了一个上午的两块黑色牌子,实际上写的正是“可以出售”和“持有到期”,这也是本轮银行业危机中经常出现的两个词。

(来源:现场视频)

(来源:现场视频)

至于伯克希尔投资组合的第二大持仓美国银行(27.71, 0.72, 2.67%),巴菲特表示,他将继续持有这家银行的股份,但他不知道未来会发生什么

巴菲特表示:“我喜欢美国银行,喜欢他们的管理层。我为他们提出了这个交易,所以会坚持持有下去。但是,我是否知道如何预测从现在开始将会发生什么?答案是我不知道,因为在过去的几个月里,我已经看到了很多事情,这些事情对我来说并不意外。但这再次确认了我的信念:美国公众并不了解我们的银行系统。”

对AI产业看法颇为谨慎

经常自诩“不懂科技”的巴菲特表示,他并不相信AI能取代他的副手贾恩的作用。比尔·盖茨曾给他展示过现在的AI技术。不过在意识到这个东西能做“各种各样”的事情后,巴菲特又感到有些担忧——毕竟人们不能在创造AI后,又把一切恢复到最初的状态(uninvent)。

92岁的巴菲特还搬出了历史典故。在二战期间,人们曾经为了很好的初衷发明了原子弹,在当时这个发明也很重要,但由此揭开的种种事端这对后面两百年有好处么?对此我们并没有选择。就像爱因斯坦当年评价原子弹类似,巴菲特表示,AI可能会改变世界上的很多东西,但无法改变人类的思想和行为。

芒格则把AI和机器人分开来回答。他表示,你如果去到中国比亚迪的工厂,你会看到机器人到处都是,而且使用率非常之高,所以全球范围内机器人的使用将会越来越多。但他个人对眼下一些AI的假说抱有怀疑的态度,一些旧时代的智能技术依然非常好用。

苹果(173.57, 7.78, 4.69%)棒极了!买得不算多!

伯克希尔股东询问称,“您(巴菲特)跟芒格曾说过,当某项投资达到持仓比重的25%-30%时就会感到不太舒服,但是现在苹果已经达到了伯克希尔投资组合持仓比重的35%了,已经接近了一个危险区域,您能不能够对此解释一下?”

巴菲特对此回复称,“苹果所处的行业和其它许多公司不同,苹果是比我们自己子公司更好的公司之一。我们的铁路业务已经很好了,但依然赶不上苹果的业务优质程度。”

巴菲特表示,“我们的苹果持仓绝对没有占到35%的比重。我们的投资组合包括了能源、铁路等很多的行业”。(注:巴菲特在这里其实偷换了概念,把其拥有的全资子公司也都当作“分母”算上了)

有关价值投资 巴菲特和芒格意见不同

对于每年一定会出现的“价值投资”问题,两位大师今年给出了不同的观点。芒格认为,价值投资者在未来将面临更艰难的时期,因为有这么多人正在竞争减少的机会。他给价值投资者的建议是习惯于收益变得更低。

巴菲特则更为乐观。“给你带来机会的是其他人做蠢事”,巴菲特说,“而且,做蠢事的人数大大增加了。”

巴菲特表示,长期投资的视角仍然是实现投资价值的关键。“我很愿意今天出生,从不太多的钱开始,然后把它变成一大笔钱。”

都是石油股 雪佛龙(160.21, 3.99, 2.55%)、西方石油(60.69, 1.99, 3.39%)有啥不同

巴菲特表示,当你开凿一个油井时,你会很快地获得大量的石油,然后产量会慢慢下降至零。他喜欢西方石油在二叠纪盆地的位置。西方石油有很多优质的油井,是一个完全不同的石油生意。在过去的几个月里,这家公司还以高于票面价值110%的价格赎回了4亿至5亿美元的优先股(注:伯克希尔在一季度减持了雪佛龙)

至于继续加仓西方石油,巴菲特也给出了他的指引:“西方石油的管理层是我们赞赏的。未来也许我们还会增持,但目前对仓位满意。”

不喜欢汽车股 因为他们竞争太激烈了

在多次被问及电动车转型后,巴菲特表示,伯克希尔不太可能投资像通用汽车(33.26, 1.57, 4.95%)或福特汽车(11.99, 0.43, 3.72%)这样的汽车制造商股票。他和查理一直都认为汽车业实在太艰难了。伯克希尔更倾向于汽车经销商业务,在美国拥有78家经销商。这些经销商每年创造超过80亿美元的收入,使伯克希尔成为美国最大的经销商集团之一。

巴菲特强调:“我只能告诉你,虽然汽车行业不会消失,5年到10年后汽车行业肯定会和现在不一样,不论是汽车架构还是市场结构。”

谈投资日本:可能要持有20年或更久

前不久刚刚访日的巴菲特,也讨论了他投资日本五大商社的事情。

巴菲特表示,投资日本(商社)的决定非常容易理解,伯克希尔可能和这五家公司都有过业务来往。从整体来看,即使不包括股息,这些股票也有机会实现14%的收益率。巴菲特还称赞道,这些公司还会支付体面的股息,有些情况下还回购了股份,同时持有的还是我们可以“作为一个整体来理解”的业务。

与此同时,伯克希尔可以通过用日元融资来消除货币风险,这将花费半个百分点。巴菲特表示:“好吧,如果你在一方面获得14%的收益,在另一边则是半个百分点的代价,而且你永远拥有这笔钱,他们做的事情明智,而且规模很大,所以我们就开始购买它们,甚至这件事情一开始我都没有告诉阿贝尔。”

巴菲特还表示,日本商社也相信伯克希尔会遵守“不增持超过9.9%股权”的诺言。这次他去日本,部分原因是为了向这些公司介绍阿贝尔,因为接下来双方可能要共事20、30、40或50年。

算是在夸马斯克:他爱啃硬骨头

巴菲特和芒格均表示,伊隆·马斯克走的是一条艰难的道路,而他们更喜欢“轻松的工作”。

巴菲特表示,马斯克是一个“聪明绝顶的家伙”,致力于解决不可能的问题,每隔一段时间他就会去做,但这对他和查理来说是痛苦的。

芒格则表示,如果马斯克没有为不切实际的极端目标而努力,他在生活中就不会取得现在的成就。他喜欢承担不可能的任务并完成它。芒格说:“我们和他不同,更倾向于寻找我们能够识别的、容易的工作。”

动视暴雪(76, 1.41, 1.89%)和微软(310.65, 5.24, 1.72%)

面对参会者提出的伯克希尔是否减持了动视暴雪的股份这一问题,巴菲特表示,不会提供13F以外的信息,尽管有些事情你可以在10Q中弄清楚。

他表示,微软一直非常愿意与政府合作,但这并不意味着交易终将会达成。