在指数基金的投资过程中,有些细节上的投资技巧是少为人知的,但是对大家在提高收益水平上,却可以产生很大的帮助。

1、指数基金的打新收益

通过Choice数据统计,2019年7月22日第一批科创板个股上市当天,共有18只ETF取得了1%以上的超额收益,而当天上证指数下跌-1.27%。其中以南方中证银行ETF为例(如下图),科创板开市当天涨幅为1.87%,远超基准业绩表现,取得了足足2.15%的超额收益。

如图所示,上面表格中的这些指数基金,基本都是在科创板上市那天,通过靠打新额外给投资者赚来更多的钱,虽然不是由基金经理主动帮大家增强的收益,但这种打新获得的收益却是可观的。(注:基金过往打新业绩不代表未来表现,基金有风险,投资需谨慎)

那么普通投资者,如何去察觉、发现指数基金有没有通过打新获得增强收益呢?

来源:Choice数据

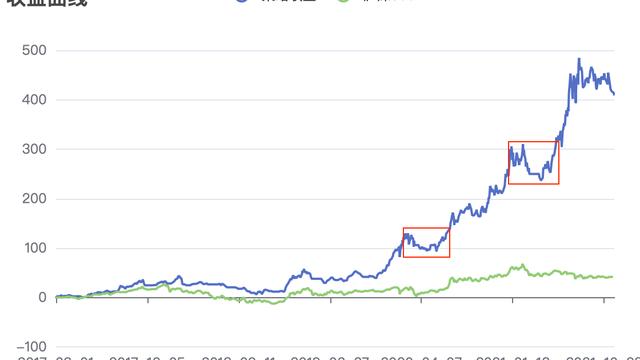

如果指数基金的净值走势和所追踪指数的走势差异较大,甚至呈现反向,基本就说明参与到科创板打新了。同样以科创板上市的一周的区间为例,比如招商央视50指数A从22号开始,净值的走势和指数的走势差异明显,22号当天还呈现反向。那么大概率上,这个指数基金有在科创板打新成功。

指数基金虽说也可以在科创板打新的,但是有两条件:

第一,基金的规模要达到6000万,市场上大部分指数基金都能达到这个规模;

第二,在招募说明书里有提及可以投资于非指数成分股。因为公募基金的线下配售比例一致,换个角度来说:指数基金的规模越小,打新收益越高。指数基金本身跟踪指数,如果还能参与打新,获得超额收益的机会会大大提升。

2、投资日历的赚钱效应

相信不少投资者都听过,春节效应、五穷六绝七翻身、年报行情诸如此类跟时间月份相关的投资俗称。其实,这些都算得上“日历效应”,即在某个时间段有概率可以赚到钱的效应。

来源:Choice数据,涨跌幅为春节前后的10个交易日(前5+后5)

比如说A股的“春节效应”——据统计,从2010年-2019年以来,A股10年春节前后的10个交易日(前5+后5)涨跌幅为正的概率达到80%。显然,持股/基过春节是一个统计意义上较优的投资策略。

这个小技巧告诉我们,如果你认为节后上涨概率大,那么可以尝试在春节效应发生之前提前布局一些指数基金,较有机会能够搏得节后市场反弹的“意外”收益。

同理,不管是五穷六绝七翻身,还是年报行情,我们都可以通过数据统计,掌握到市场涨跌趋势的概率情况,以此作出自己能够承受风险的投资决定,谋求更高的收益。

3、多留意费率的问题

前面在介绍指数基金的时候,我们已经提到过在买指数基金之前,多多比较一下费率再下手,主要是看管理费,和交易费率两个地方。

普通指数包括ETF和LOF,LOF的管理费一般是收取1%,ETF则收取0.5%。而交易费率这块,是包括了申购费、赎回费的(有些是收销售服务费)。对于同一只基金A/C份额如何选择?这里分两种情况考虑——

如果你是买指数基金来进行定投的,而且定投时间在1年及以上,建议优先考虑购买A类份额的指数基金。

一方面,在天天基金平台上购买时,大部分基金的申购费都会打一折。另一方面,不少基金持有时间超过1年后,赎回费为零,所以这样来看,买A类份额是性价比是最高的。

如果你是短期投资,经常频繁操作的话,建议优先考虑C类份额的指数基金。

因为,C类份额的基金大部分申购费是免除的,持有超过7天、又或者30天赎回费也是免除的(C类份额是按日计提收入销售服务费,具体以基金公告的交易费率为准)。所以,选择C类份额指数基金,可以说非常适合喜欢追行业热点的投资者,有助于帮助我们降低交易成本。