01

今年各类主题策略基金都被推到高位,进入四季度之后,净值大涨次数逐渐减少,三季报公布后不少基金经理开始变的保守起来,可见最后这一个季度想获得不错的超额收益概率不是很大。

这一年多走过来的老基民们到现在为止应该会有着较为丰厚的安全垫,但是对于周围那些刚刚入市的小白投资者来说,挣钱概率反而不如亏钱概率大。

让他们买银行理财,会嫌收益太低,如果基金一旦亏钱,又会整天担惊受怕,影响正常生活,那怎么办才好呢?

其实最好的建议就是把预期收益降低,不要想着一夜暴富,一年翻三倍,新手入门最好多花一些时间去充分了解学习,适当降低一下预期,心态上会好很多,因为降低预期收益,相应的亏损的幅度也会适当减少,然后再把时间拉长一些。

从何处开始入门,方便新人选择呢?

其实最好就是平衡型基金,其中以股债平衡最优,为何这么说呢

因为平衡型基金是既追求长期资本增值,又追求当期收入的基金,其风险和收益状况介于成长型基金和收入型基金之间。

而其中股债平衡基金就是指,50%的股票+50%的债券。

这里的50%并不是绝对的,以债券这一部分来说是25%-50%之间,这个配置比例基金经理会有自己的想法和策略。

在股债平衡策略中,股票是用来进攻,在行情好的时候获取市场的绝对收益;而债券用来防守,在行情不好的时候,来避开风险。

同时兼备进攻和防守,只不过在收益和风险的幅度上,同时降低而已,正适合新手入门,有投资者调侃说股债平衡基金就是“稳稳的幸福”。

接下来我们盘点一下有哪些较为不错的股债平衡型基金,供大家参考一下。

02

盘点一些较为不错的股债平衡基金

易方达安盈回报混合

基金经理:张清华

从业年限:7年

产品规模:22.3亿

该基金特点:

1,管理人任职期间,年化回报率22.64%

2,近一年最大回撤-14%,最大回撤历史平均值为-4.14%

3,前十持仓维持在4成以下,业绩跑赢沪深300指数

4,换手率极低,100%以下,在行业层面,低配金融,高配有相对较好景气度、成长性、估值合理的行业,以及弹性较好的转债。

管理人的投资风格

张清华是为全能型选手,在投资风格上属于稳中求进,十分擅长利用股债配比来控制基金风险,在选股上,会选择盈利能力强、商业模式良好、护城河足够深的行业龙头企业,然后在估值较低的时点买入,然后长期持有,赚取企业盈利的钱。而债券投资方面上,是以信用债和可转债为主、同时严控风险。

申万菱信盛利精选混合

基金经理:孙琳

从业年限:7.6年

产品规模:23.13亿

该基金特点:

1,管理人任职期间,年化回报率20.93%

2,近一年自大回撤-20%,最大回撤历史平均值为-8.91%

3,管理期间从2017年至今业绩均跑赢沪深300指数。

4,换手率逐年下降,持仓集中度分别为前十股票50%,债券20%

管理人的投资风格:

孙琳是研究周期出身的基金经理,善于从宏观角度出发,重视对宏观周期的判断,投资风格以基于基本面的成长股为主,重个股,轻择时,会选择竞争有优势,管理能力出众的优秀企业,从市值角度看,比较偏好于中大型成长股。

易方达平稳增长混合

基金经理:陈皓

从业年限:9年

产品规模:32.93亿

该基金特点:

1,管理人任职期间,年化回报率19.21%

2,近一年最大回撤-14.74%,最大回撤历史平均值为-4.57%

3,持仓上股债平衡平稳,大盘和小盘股配置均衡,但股票仓位占比不高,前十仓位只有不到4成。

4,换手率较低,除了过去牛市外,换手率常年在100-200%之间。

管理人的投资风格:

陈皓作为易方达三剑客之一,相比于张坤的高仓位高集中度、长周期持股、萧楠的聚焦消费,陈皓的特点是追求在安全边际下的成长股投资,选出标的后再结合估值,在安全边际低估的时候买入,从而实现高性价比投资。从持仓上来看,大盘成长和小盘成长均有涉及,长期来看比较偏向中小盘风格。

建信积极配置混合

基金经理:姚锦

从业年限:11.7年

产品规模:1.75亿

该基金特点:

1,管理人任职期间,年化回报率18.81%

2,近一年最大回撤-15%,最大回撤历史平均值为-8.63%

3,熊市能跑赢沪深300指数,结构市行情中与沪深300持平甚至略微跑赢。

4,股票持仓较为分散,但是前十集中度在5成上下,调仓不频繁,换手率不高。

管理人的投资风格:

姚锦的投资风格是偏向巴菲特式的,擅长逆向投资,在一些好的资产跌破发行价低估的时候买入,然后等待回报,即从大的方向自上而下去选择行业个股,也十分注重单一个股的逻辑,除此之外还鄯阐把握宏观形势。

易方达安心回馈

基金经理:林森

从业年限:5.8年

产品规模:60.47亿

该基金特点:

1,管理人任职期间,年化回报率16.29%

2,近一年最大回撤-5.83%,最大回撤历史平均值为-2.23%

3,产品运营至今,连续跑赢同类平均收益和沪深300指数。

4,股票占比不高,前十集中度常态下在20%左右,持股周期长,换手率在100%以下。

管理人的投资风格:

林森投资风格上是自下而上去选择股票和债券,看重3-5年的中期时间,,淡化宏观。在行业上,看重行业分散度,对于赛道比较包容。在选股上,只买看得懂的公司,治理有问题的公司不会碰,对安全要求比较高。

广发稳健增长混合

基金经理:傅友兴

从业年限:8.7年

产品规模:257亿

该基金特点:

1,管理人任职期间,年化回报率14.9%

2,近一年最大回撤-14%,最大回撤历史平均值为-7.60%,过往回撤较低

3,这几年业绩没有超额收益,只有绝对收益

4,半股半债,换手率低,持仓集中度低

管理人的投资风格:

傅友兴的投资风格半股半债,能攻能守,在风控这一项做的很不错,既能以半仓的债券展现出优秀的回撤控制能力,又可以用半仓的股票做出不错的绝对收益。

持仓上来看,属于专注选股,淡化择时,通过持有价值持续增长的企业获得长期回报。

华夏经典混合

基金经理:佟巍

从业年限:6.5年

产品规模:13.89亿

该基金特点:

1,管理人任职期间,年化回报率26.9%

2,近一年最大回撤为-12.57%,最大回撤历史平均值为-3.82%

3,管理人管理期间业绩持续跑赢沪深300指数

4,换手率多在200%以下,调仓频率低,目前组合配置上以优秀农资类上市公司为主。

管理人的投资风格:

从佟巍的持仓风格来看,会以选择基本面和估值总体性价比高的股票作为主要持仓,持股以中长线为主,调仓频率较低,同时注重风控回撤,不会让单一股票持仓占比过大,行业配置上注重安全边际的同时,也会配置那些未来能跑出市场超额收益的潜在板块。

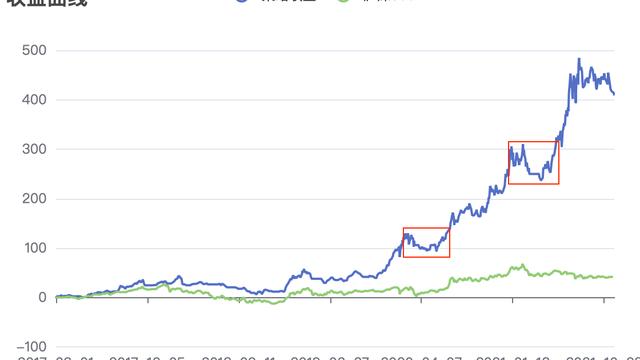

以上这些基金的优缺点还是比较明显的,首先在优点上,过去回撤控制的非常好,像16年18年熊市环境中,股债平衡基金靠着债券来降低净值波动率,与那些股票型和偏股型基金相比,下跌行情中跌幅会小很多,甚至有的基金反而是正收益的。

而抛开牛熊,市场大多时间都是以震荡市为主,震荡行情中,这类基金也可以凭借精选个股获得超额收益,最典型的例子就是易方达大佬张清华了,经常凭借着低仓位个股来获得丰厚回报,所以由此可见,股债平衡基金中的佼佼者的长期业绩,并不比那些主要投资股票的权益类基金逊色太多。

而缺点呢,大多数的股债平衡基金因为会因为收益较低的债券,导致在牛市的时候跑不赢市场,这也是没办法的事情,因为没有任何策略是完美的,想要可以降低基金亏损幅度,也就会势必造成超额收益的空间降低。

但由于我们A股市场这些年一直是牛短熊长,所以这类股债平衡策略还是有其价值所在的,最重要的是它比较适合于刚入门的新手,方便学习和理解。

这也是在当前特殊行情中最适合新投资者的办法,另外需要提醒的就是,任何基金都要避免追涨杀跌,对于散户来说,亏钱的最大主因,就是喜欢追涨杀跌。今天看到这只基金涨了,我手里的没涨,就割掉去追,追高了反而被套,这样冲动买卖是消耗自己资产的最快速方法。

其实我们纵观大多数基金的历史净值,不难看出,这些基金也是管理人通过多年的运作不断创出历史新高,这中间有过刚买被套,也有高位回撤,更有长期净值不涨,这个过程注定是孤独的。

所以,除了追涨杀跌,选好基金外,我们还需要执行的就是保持耐心,买入基金短期不涨,甚至下跌都是正常的。

我们要学会像那些基金经理一样去管理好自己的心态,甚至可以想象自己就是基金经理,只不过区别在于你管着基金经理,经理们管着基金,这样一想是不是就好很多。

在投资的过程中,只要我们保持良好的心态,不急不躁,资产一定能够实现稳健上涨。