在过去的一段时间,经常有人会来问我说:柳叔,我已经工作了好多年了,手头上也有点积蓄,想问一下我该怎么理财?

那也有很多亲戚朋友跑过来说,我现在是怎样一个情况,然后该怎么理财?

所以柳叔就在过去的五年间,结合了国内外的很多的关于家庭投资理财的一些指导思想,然后首创了一套大树家庭资产配置的方法论。我认为是目前最适合中国家庭,投资理财的一个指导思想,没有之一,今天来跟大家分享一下。

先来说一说什么是资产配置。

资产配置实际上是一个投资范畴里的概念,它的意思是你如果有一大笔钱,那么通过分散化的投资,去降低整体的波动性,然后去能获得一个长期稳健收益。

那什么是家庭资产配置?

加上家庭两个字,就是把家庭所有的资产通通打包在一起来看,说我们应该怎么去投资,或者说是不同的类别分别占比多少。

比如说房地产我应该占比多少,金融资产应该占比多少,能用的或者保险各应该占比多少,那这样是一个家庭资产配置的整体的概念。

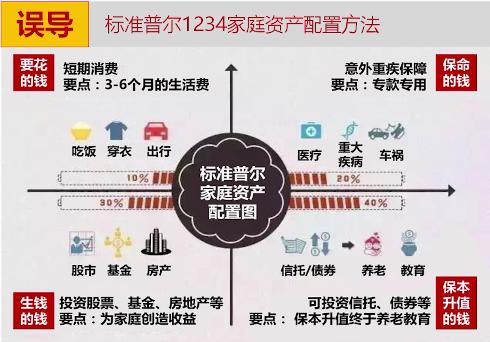

在全球的金融范围里面,就是关于家庭资产配置的方法论,最主流的是美国标准普尔的1234模型,也是非常的简单清晰。所谓的1234就是把家庭的资产分成4个部分。

所谓的1234就是把家庭的资产分成4个部分。

第一个部分叫要花的钱,就是预留10%左右的资金,用于未来3到6个月左右的家庭的现金开支。

第二部分叫保命的钱,就是拿出家庭资产的20%,去配备保障类的保险。

第三部分叫生钱的钱,就是拿出家庭资产的30%的钱,去投资像股票、基金、房地产这样的资产,用于获得比较好的投资回报。

第四部分是40%的钱,去投资债券类的固定收益类的产品,主要是用于实现养老、子女教育这样的投资目标,实现低风险稳健收益这样的一个目的。

标准普尔的1234模型,是家庭资产配置的一个鼻祖。

那现在国内很多家庭理财课程,以及很多所谓的家庭理财的规划师,都在用这个理论去给小白客户、工薪家庭去提供投资理财的一个建议,但是我觉得模型实际上是有很大问题的。

主要是存在以下几个方面的问题:

第一个方面就是,其实这个1234的这个比例的基数,它并没有说的很清楚。

它到底是指整个家庭所有的财产,还是指家庭的年收入,还是什么其他的情况,所以这个比例的基数不清楚。那么回到我们的工薪家庭,每个月实操的操作上,实际是没有指导意义的。

第二个方面就是,我们说中国家庭千人千面,对吧?

不同的家庭在不同的阶段,他的诉求也是不一样的,那单个模型去匹配这样的一个诉求,实际上是很难做到适应的。哪怕你去调各种比例,它依然是一个模型,很难去套到所有的情况。

第三个方面就是,其实这里面我觉得有很多理念,它压根就是错的。举两个例子来说大家可能会更清晰一点。

第一个例子,比如说我家庭的年收入是20万的话,你说我拿出4万块钱去配备保险,这不是疯了吗?相当于说资金的占比是20%,但是我要保障的重大疾病,或者那种发生的概率要低于1‰。

这就相当于拿20%的价格,去买一个1‰都不到的概率发生的一个预防风险,所以这是不可行的。

还有是我们说像养老,像子女教育,这种超过10年或者15年,甚至更长时间的投资,根本不应该投资固定收益,而应该投资股权类的产品,因为放长时间股权类的产品,它永远都是投资回报最高的。

第四个方面就是,我们说整体上这个投资的回报相对来说是比较保守,因为他把大笔的钱都放在现金类的、保险类的、固定收益的产品,所以它是特别保守。

如果放在我们国家的话,在过去的一二十年,这个投资回报基本上也就6%左右,根本跑不赢通货膨胀,更何况对不起我们国运昌盛的年代。

所以标准普尔的1234模型,对应到我们中国的加工薪家庭,实际上它是不是那么匹配的。

那什么样的方式是适合我们中国家庭的呢?