买房前,置业顾问通常都让我们去打印征信报告,然而打印出来后,就像医院大夫草写的病历一样,我们往往又看不懂,怎么办?

专业的人干专业的事,今天小编就“爆料”一点银行那些事儿,带领大家一探究竟——

应该说,对于大多数非银行信贷工作人员来说,征信报告有一定专业性。首先征信报告分为个人版和银行版。而个人版又分为网查版(在中国人民银行征信中心官网查询的)和详版(在线下征信授权网点打印的)。

一般来说,个人征信由七个部分组成:

▲ 个人基本信息 (包含身份信息、配偶信息、居住信息、职业信息)

▲ 信息概要 (包含信用提示、逾期及违约信息概要、授信及负债信息概要)

▲ 信贷交易信息明细 (包含资产处置信息、保证人代偿信息、贷款、贷记卡、担保信息)

▲ 公共信息明细 (包含住房公积金参缴记录)

▲ 查询记录 (包含查询记录汇总、信贷审批查询记录明细)

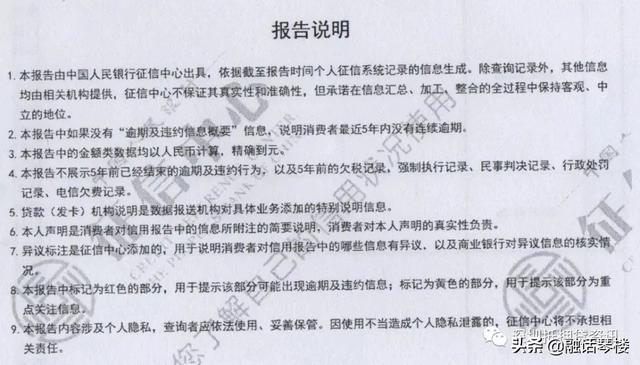

▲ 报告说明 (对本征信的解释)

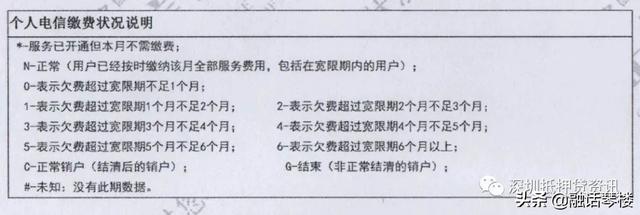

▲ 编制说明 (包含贷款还款状态说明、信用卡还款状态说明、个人电信缴费状况说明)

【身份信息】

包括性别、出生日期、婚姻状况、手机号码、数据发生机构名称、单位电话、住宅电话、学历、学位、通讯地址、户籍地址以及配偶信息。这些信息都是你自己提供的,然后由银行或机构上传到人行的。

婚姻状况和学历这两项,在信用卡审批中可是重要的评分项,它们的来源都是由你向银行提供的资料决定的,已婚的说明你家庭状况稳定,违约概率低,学历高说明你更可能是个高收入人士,还款能力强。本地户籍也可以加分。

【居住信息】

你是住在普通商品房还是高端住宅?郊外别野还是天际复式?是自置还是租住?是按揭还是全款?在房价就是生命线的今天,居住情况非常重要。从这个居住地址我们可以了解一个人的稳定情况,如果短时间内多次更换居住地址,也说明你生活不太稳定。

居住信息只显示最近的5条,也就是说如果你再申请一张新的信用卡或办一次贷款,你所填写的房屋状况将会变成居住信息的第1条,以此类推。

【职业信息】

银行作为“嫌贫爱富”的典型代表,在它眼中,一般只分两类,优良职业和一般职业。巧的是,优良职业与丈母娘选女婿的标准高度重叠,党政机关,事业单位,大型国有企业,银行,烟草,电力,华为,BAT,500强,大型上市公司。只要在这些地方上班,都是受银行和丈母娘偏爱的群体,因为他们通常有着稳定的收入来源(铁饭碗,旱涝保收,可靠的还款来源),体面的工作(还款意愿高,不至于为点欠款不顾脸面)。

市面上各家银行提供的信用贷款,几乎都是针对这些高端群众提供,偶尔出现的几个一般职业也能申请的信用贷款,对不起,请做好接受高利息的准备。

如果没那么好运,你在银行眼中是一般职业,那我建议你也尽量少以“法人代表”,“总经理”,“业务员”的身份出现,也别以“置业顾问”,“房屋中介”,“担保公司”,“金融公司”等身份露面,这等于告诉银行你是个收入波动很大的人。

职业信息也跟居住信息一样,只显示最近的5条,所以最新上传的信息会逐渐覆盖过去的信息,不过不要以为你连续申请5张信用卡并且都往上写明你是在公务员、事业单位就完事了,这只是个参考,银行还是会根据你的社保缴纳和公积金缴纳、工作证明等方式来核实你的真实身份的。

1. 个人住房贷款:指的是个人名下的住房按揭贷款,如果是已经结清的按揭贷款,也会显示记录。只要你曾经办过住宅按揭贷款,无论购买的是本地还是异地的住宅,你都会被归到政策里“有贷款记录”的那部分人群。

2. 个人商用房贷款:指的是个人名下除了住房按揭贷款外的其他贷款,例如公寓贷款或者商铺贷款。

3. 其他贷款:指的是除了按揭贷款和商业贷款外的其他贷款,例如汽车按揭贷款或者信用贷款。

4. 贷记卡账户数:指的是个人名下有多少信用卡。

5. 准贷记卡账户数:指的是在消费时和信用卡没有区别,有一定的授信额度,但是它还可以往里存钱,具有借记卡的功能的信用卡。

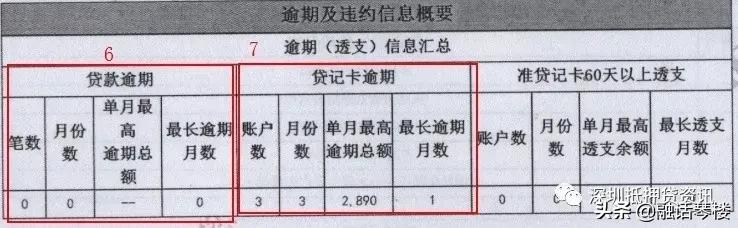

【逾期及违约信息概要】

征信报告上“N”代表每个月正常足额还款,没有逾期;

如果是数字“1”,代表逾期1到30天;

如果是数字“2”,代表他逾期31到60天;

如果是数字“3”,代表他逾期61到90天;

如果是数字“4”,代表他逾期91到120天;

如果是数字“5”,代表他逾期121到150天;

如果是数字“6”,代表他逾期151到180天;

如果是数字“7”,代表他逾期181以上;

一般来说,银行的审核标准是两年内逾期不超过6个1,也就是两年内逾期次数不能超过6次,每次逾期不能超过1个月,否则会增加申请贷款的难度。

两年之外的逾期记录银行仅做为参考,但是最好不要有连续三个月以上的逾期记录,也就是征信上不要显示有“3“。

这里可以看到逾期的严重后果,一旦有逾期,不分金额大小,贷款还是信用卡,一条记录就会伴随你走过五年的人生之路。

6. 贷款逾期:指的是除信用卡之外的贷款,例如房贷、信用贷或者车贷。银行一般会非常看重贷款逾期,如半年内有三次以上的贷款逾期,在申请新的贷款时,银行可能会做出一些限制。

7. 贷记卡逾期:指的是信用卡逾期,如果非恶性逾期的话,可以到开卡行打一份逾期证明,非恶性逾期指的是例如某些信用卡年费等小金额费用忘交,一般来说,信用卡逾期金额在1000元以内的都可以进行解释处理,有的银行对单笔500元以内的逾期不算逾期。

【授信及负债信息概要】

负债,指个人名下尚未结清的贷款,包括按揭贷款,抵押贷款,信用贷款,信用卡使用情况以及其他小额贷款。

重点提示:个人名下信用贷款尽量不要超过三笔,信用卡使用额度最好不要超过总额度的70%,小额贷款最好不要超过两笔。

8. 贷款法人机构数和贷款机构数:指的是在多少家银行办理了贷款。

贷款法人机构数、贷款机构数和贷款笔数不一定一样,举个例子:

贷款法人机构数是2,分别是工行和农行;

贷款机构数是3,分别是工行A支行、B支行和农行A支行

贷款笔数是4,分别是工行A支行放了2笔、B支行放了1笔和农行A支行放了1笔。

9. 发卡法人机构数和发卡机构数:指的是在多少家银行办理了信用卡。

信用卡的情况和上面贷款的类似,发卡法人机构数、发卡机构数、账户数也可以不一样。有的银行信用卡是多币种。

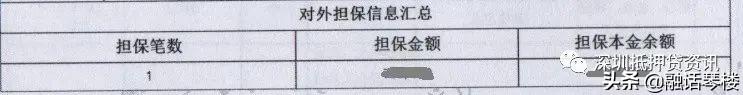

另外,给别人做担保也是会上征信记录的!对外担保信息也会被认为是潜在负债,影响你的负债率。银行给你签的往往都是连带责任保证,借款人一旦还不上钱,一样封你的房子冻你的卡,担保需谨慎!

NO.3 信贷交易信息明细

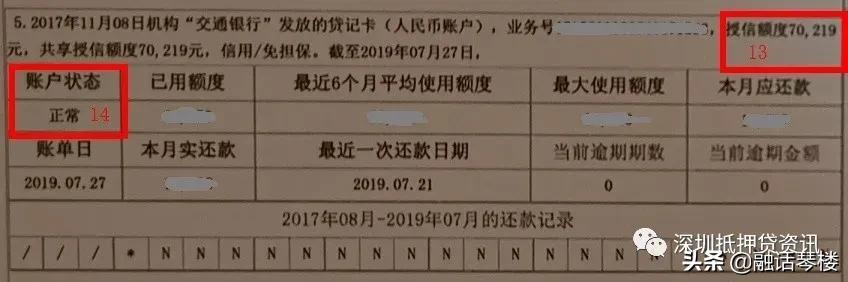

10. 信用/免担保:指的是信用贷款。

11. 账户状态:指的是该账户目前的还款状态,若账户状态显示“关注”或其他非”正常”的等级,则表示该账户曾经有过非常严重的逾期,这种情况下一般会拒贷。

12. 五级分类:指账户的具体状态,“正常“代表每个月正常足额还款,另外还有四个状态,分别是”关注“,”可疑“,”次级“,”损失“,代表已产生不良。

13. 贷记卡的授信额度:指的是一张信用卡的总额度。

14. 贷记卡账户状态:指的是该账户目前的还款状态,状态有“正常“,”冻结“,”止付“,”呆账“,还有销户和未激活。

需要注意事项:

#负债过高会被认为还款能力不足,如果需要申请新的贷款或信用卡时,建议结清手头信用贷款,降低已使用额度。

#银行版征信报告里其它银行名字以随机字母代替。也就是说假如农行查询了你的征信报告,除了农行自己发放的贷款和信用卡外,是无法看出你名下其它的贷款及信用卡到底是属于哪家银行的。

#信贷记录不同于逾期记录,逾期记录满5年后自动消失,信贷记录就算已经结清注销,仍然会显示在征信报告上!

#别去小贷公司,网贷平台借款,它们中的很多是会上征信的,会让银行怀疑你的还款能力。

(5)每笔信贷记录的下方都会显示近2年还款记录,一般主流银行的容忍标准是贷款+信用卡两年内逾期不能超过6次,连续逾期不超过3次。

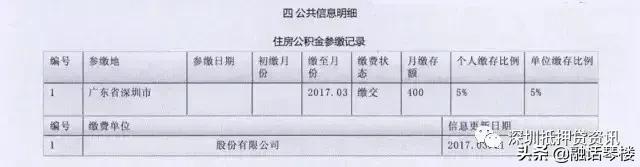

五险一金的缴纳情况,是银行精准了解你职业信息的重要方法。通过公积金月缴存额和缴存比例,能大概知道你的收入情况以及公司情况。

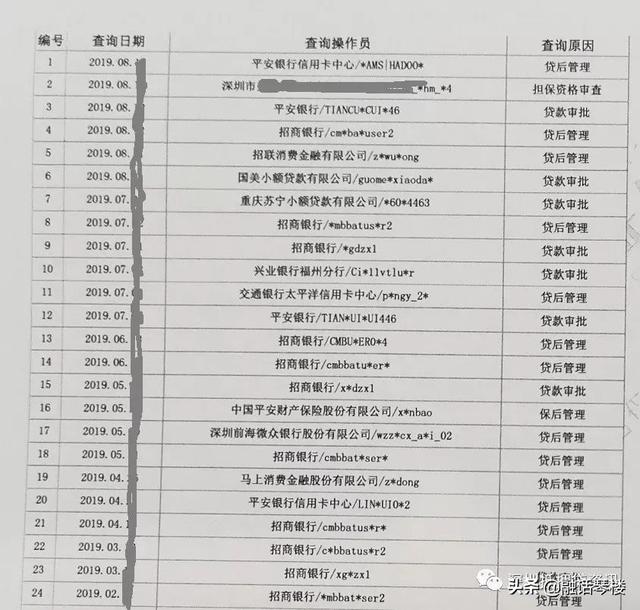

NO.5 查询记录

【查询记录】:

指的是授权相关金融机构可以查询个人征信,一般的查询原因为“信用卡审批”,“贷款审批”,““担保资格审查”等。如果银行发现你短期内密集申请各家银行的贷款和信用卡,银行是会严重怀疑你的资金紧张程度的。所以平时不要乱授权相关机构查征信,特别是网上各种“借款”,“看看我的额度”,少点为妙。

特别提示:银行审核一笔贷款前,对之前的查询记录也比较看重,建议每个月不要超过两次征信查询记录,半年不要超6次。

【本人查询明细】

一年有2次免费查询的机会,超过2次,要收10元一次。自己查询也不要太频繁。

征信上还有一些其他符号和编制说明,可对号入座查看:

贷款还款状态说明:

信用卡还款状态说明

个人电信缴费状况说明

征信就像个人的一张名片,

能从变化的文字,

感受到一个人奋斗的足迹,

买房买车的辉煌,

融资贷款的艰难,

到处碰壁的无助,

征信报告就像被查询人的人生日历,

也许有一天,

当你看着满屏变化的数字,

会突然看到真实的自己——

五点忠告

▲不要产生任何逾期

▲不要随意查询征信

▲不要短期密集申请

▲谨慎给他人做担保

▲珍惜首次房贷资格