家族信托应当遵循一些最基本的逻辑,只有懂得这些逻辑才可能真正持久地保有家族信托的可能与温暖。

逻辑1:守住合法性的底线,把握价值性的边界

从某种意义上讲,家族财富管理就是战胜“时间”与“人性”的过程,战胜的是家族内部与外部持续变化而产生的不确定性。

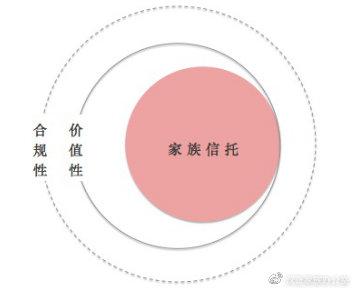

如果以家族信托作为实现路径,首先考虑的一定是信托的安全,“坚固”才能防止被“风浪”掀翻。这就涉及到家族信托的合规性与价值性问题。

“合规性”指的是符合“法律法规的规范”、“行业的规范”等,是设计家族信托不可逾越的规矩。

只有合规才可以得到法律的保护,实现信托的结构效果或税务效果,这一点不难理解。通过合规性的把握确定的应该是家族信托的最大“边界”。

“价值性”指的是符合法律精神与社会价值,帮助我们把握未来变化的方向和趋势。

只有符合社会价值的事物才可能得到社会的长久认可与尊重。我们做的事情都应当符合社会的普遍价值判断,而且这个价值判断在不同的时代是有所变化的,从长远来看社会的普遍价值判断将决定法律的走向。也就是说,符合社会价值性才可能实现真正的“安全”!

在家族信托的设计中,“规矩”和“价值”二者同样重要。有可能被击穿的永远不是信托制度,而是逾越了特定“规矩与价值”的某一个信托,这个逻辑在全球范围内都是适用的。

家族信托要做到“合规”并不容易:

其一是诉求之间的冲突。比如既要安全又要控制,这种冲突在信托种类选择不当或安排不周的情形下,不合规是大概率事件。

其二是技术能力的限制。比如国内一些机构在帮助家族设立FGT(Foreign Grantor TRust,外国财产授予人信托)时,对监察人权利的安排很可能导致其被认定为“Owner”,这极有可能导致信托税务效果的丧失。

其三是规则意识的缺失。比如“为实现信托财产与委托人的独立性,委托人不得享有任意能够将部分或全部信托财产分配给自己的权利,否则该部分或全部信托财产可以被用于向委托人的债权人清偿债务,无论债务产生于信托成立之前还是之后”,这一国际家族信托实践中通用的规则被很多家族信托突破了。

此外,家族信托的“创新”一定要遵循家族信托的“价值性”。信托制度确立以来,基本精神、价值判断和社会评价本身是明确的,甚至有大量的成熟实践经验供大家参考。

在“合规性”与“价值性”中,“合规是底线,价值是实线”。

合规性这一条线应当是“底线”,真正的家族信托边界并不应当在这里,而要与这条边界保持适当的“安全”距离;价值性所确定的“边界”才是一条“实线”,这才是家族信托构建与运行过程中应当真正把握的边界。以合规性为“底线”,以价值性为“边界”,是解决家族信托安全的核心。

逻辑2:家族性是“价值立场”,系统性是“技术立场”

在家族信托中,无论信托如何设立,无论其中角色如何安排,都应当充分实现并满足合理的家族目标与诉求,这就是家族信托的“家族性”。若无法体现家族性,家族信托可能是“合规的”,但一定不是“合格的”。

对内而言,家族信托必须契合多类型当事人的关系,同时必须解决信托财产各项权益的关系,这涉及到家族信托的治理安排及所有权结构设计两个方面,本身就是复杂的系统性问题。

不仅如此,家族信托作为顶层结构工具,与意愿安排、家族协议、金融性工具及其他结构性工具的平衡与衔接是不可回避的问题。所要实现的是一个财富管理系统,没有这个思维作为基础,家族信托的构建很难成功。这就是家族信托的“系统性”。

父、母及儿子的“三口之家”,与父、母、儿子及女儿的“四口之家”的家族信托安排会有什么不同?也许有人会认为,区别仅仅在于后者的受益人名单里要多填写一个人的信息,事实上大多数家族信托也是这样做的。

如果父亲是这个家族信托的委托人和监察人,保留着监督家族信托运行以及具体管理投资事务的权利,假设排除家庭外部人的可能,父亲身故后这个权利的继任人会是谁呢?

三口之家相对简单,一般会采用“子承父业”的安排,这也比较符合中国的传统观念,但如果儿子年龄幼小要怎么安排呢?母子关系不融洽如何处理呢?

四口之家就更复杂,比如说如果采用“母子共同行使”的安排,这可能并不意味着母亲与儿子之间需要进行利益的平衡,而往往是母亲为了保护女儿而加入监察人行列,以确保儿子的行为不会损害女儿的利益。

不恰当的安排会为家族埋下隐患,多年后引发争议——当母亲追求稳健投资以确保得到定期定量的养老年金,而儿子追求更进取、更高风险的投资方式时;当女儿长大,取得金融学位从海外回来,却发现自己在家族信托的投资方面没有任何话语权时;当女儿多次请求领取创业基金,而儿子却行使监察人权利事实上已限制信托进行分配时,冲突就会发生。

以上所有讨论还仅仅是基于对三口、四口之家委托人、监察人的监督权、投资管理权中某个方面的展开,并没有去讨论“受托人撤换权”、“受益人调整权”及“受益分配权”等其他重要权利,更没有去展开讨论信托治理的很多重要方面。现实中的家族信托会更为复杂。

归根结底,家族信托既要保有家族立场,又要运用系统性的思维。以家族性作为“价值立场”,这是世界观;以系统性作为“技术立场”,这是方法论。

逻辑3:保持柔软——“可适”以应变化,“持续”以致世代

奔腾入海的大江大河,经久不息,滋润着大地,拥有任何人无法否认的强大力量,这个力量来源于持续不断的流淌,以及随着环境变化而变化的柔软。显然,柔软同样也可以成为一种力量。

家族信托将陪伴家族走过漫长的岁月,并且面对各种来自家族内外的问题。一部分问题可以依当下的理性去安排和应对;另一部分问题却已超过当下思维所能抵达的边界。无论预见与否,始终保持应对的能力才是一个“对的”信托。这就涉及到了家族信托的“可适性”和“持续性”。

为了保持在漫长时间跨度中信托目的的持续实现,信托的所有权结构设计与治理机制安排必须保持柔软,具有足够的调整能力;信托机制必须经受住长久持续的考验,对家族信托利益相关者的教育必须持之以恒,家族对信托的尊重和信心亦必须坚如磐石。家族信托从出发就应该坚持“可适性”,才能实现“技术与制度、环境的长期平衡”,只有这样,才能保证家族信托价值的“持续性”。

具体而言,实现家族信托的可适性和持续性,有几个把握要点:

其一,家族信托的筹划要考虑得长远且周到,应当充分考量可能出现的各种情形以及各种可能的变化,并作出必要的安排与应对。

人只能在自己的认知射程以内去做事,而扩大射程最主要的途径是寻求外部顾问的支持。

其二,用当下的理性及能力解决问题是信托设立者的本分,不能因为安排的疏忽给家族带来麻烦。同时,给信托未来的“主人”留有选择的空间,让他们根据未来特定时刻的情况及意愿作出安排才是更为理性、更有智慧的。

今天煞费苦心地安排监察人的继任人及后续若干顺位的继任人,是否真的是最好的选择?

其三,家族信托必须定制,没有定制就不可能根据每个家族的情况去预留调整的空间,去保持所有权结构和治理安排的柔性。最重要的是,定制的过程也是家族信托教育的过程,未经过定制的过程,家族成员往往对家族信托缺乏最基本的了解和尊重,将来容易引发家族信托内部的“战争”。

定制不仅是一个理念问题,其实也是一个技术问题。

其四,家族信托要设定必要的调整机制,明确调整的规则与流程,核心的关键是受托人能够在合规要求和信托目的范围内接受、配合或主动实施调整;同时避免信托陷入无序调整或信托僵局。

持续性与可适性解决的是家族信托的“柔软”问题。家族信托绝不是基于虚荣心的体验行为,更不是购买理财产品——买完就等着其发挥作用。家族信托是对一种更好的生活方式、财富规划与传承模式的选择。既然如此,它就值得家族花费心血去参与和经营。事实上,也唯有家族的参与和经营,才能锻造出真正“可适”“持续”的家族信托。

就本质而言,以“坚固与柔软”战胜“时间与人性”,持久的保有可能与温暖才是家族信托的基本逻辑。

转载自网络