报告综述:

为什么关注SaaS:软件云化带来商业模式变迁,驱动美股SaaS公司估值持续上行

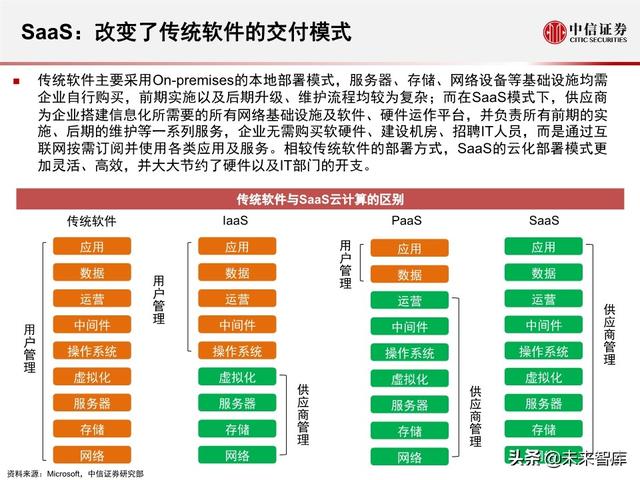

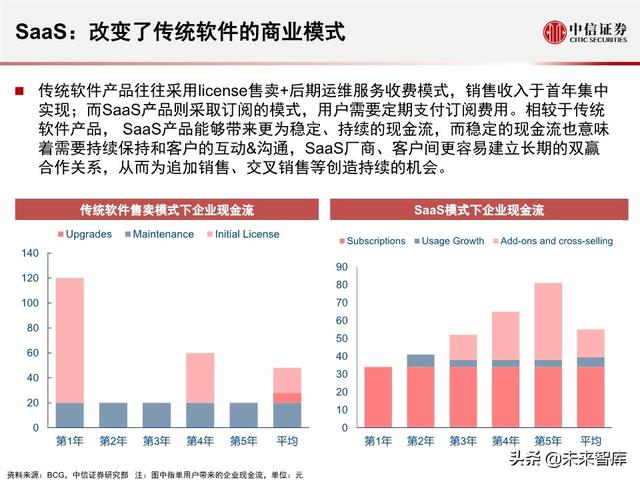

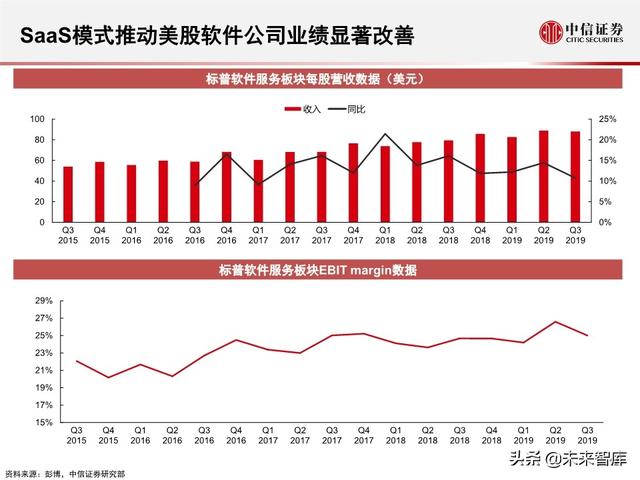

SaaS(Software-as-a- Service)软件即服务,改变传统软件行业“一次授权付费+长期承担运维服务成本”的商业模式,SaaS“按 年订阅付费+持续交叉销售”的商业模式,有助公司收入持续成长,且与成本、现金流匹配,亦有望驱动估 值持续提升。2013年至今,美股IGV软件ETF上涨189%,显著跑赢同期标普指数(67%)、纳斯达克指数 (107%),是表现最好科技子板块之一。 同期,美股SaaS云计算企业的市值增幅/ 收入增幅分别为(543% / 578%),显著超越传统科技巨头(84% / 25%)。美股软件和SaaS服务行业占科技股的市值比重从25% (2011)持续提升至36%(2019)。2018年初至今,美股涨幅前10的科技公司中有8家与云计算相关。

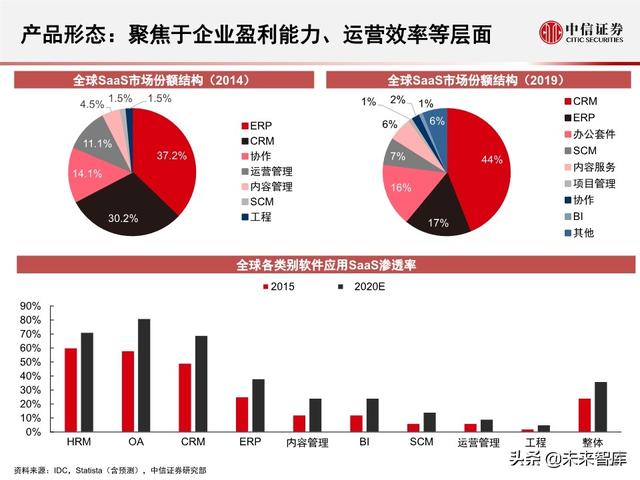

SaaS市场空间:全球SaaS市场规模约1000亿美元,2010-2019CAGR近40%。

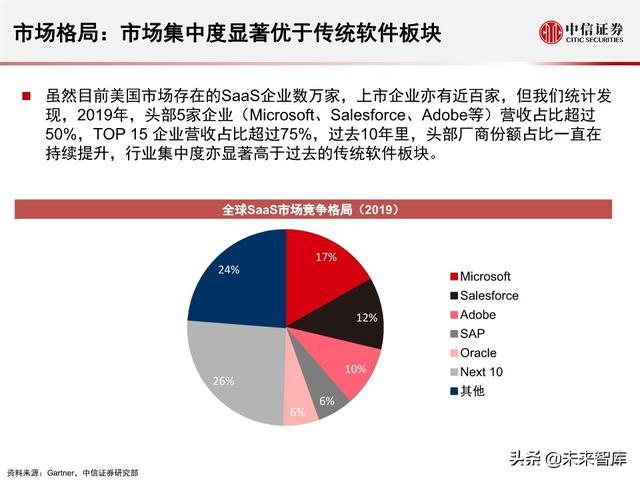

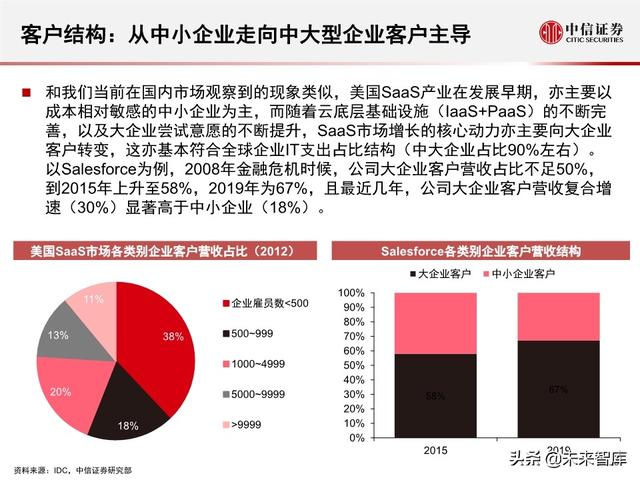

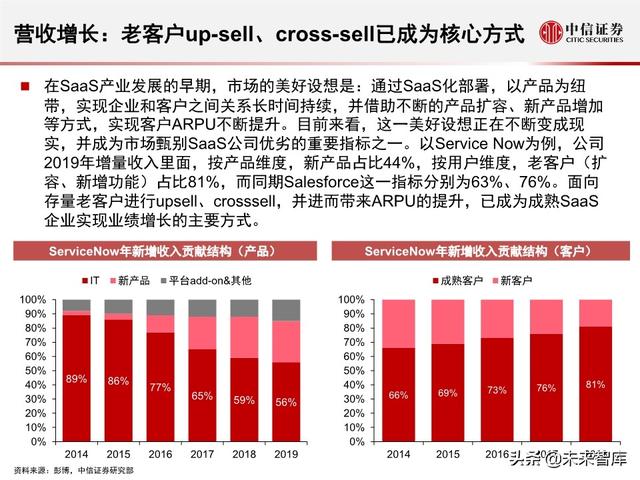

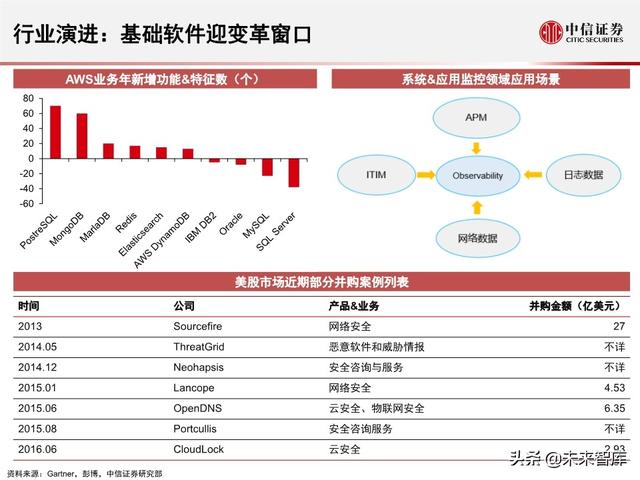

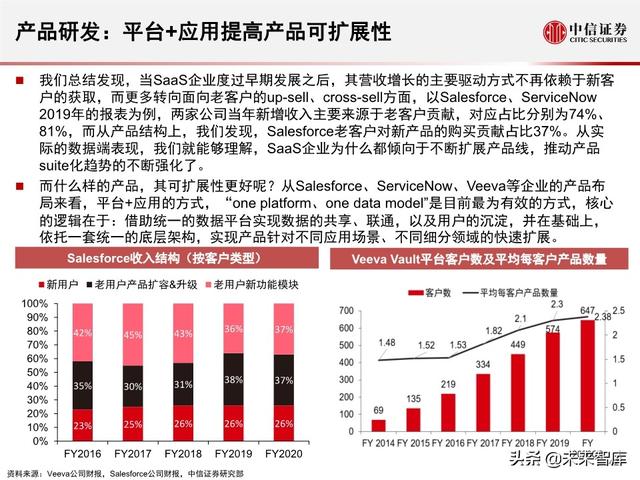

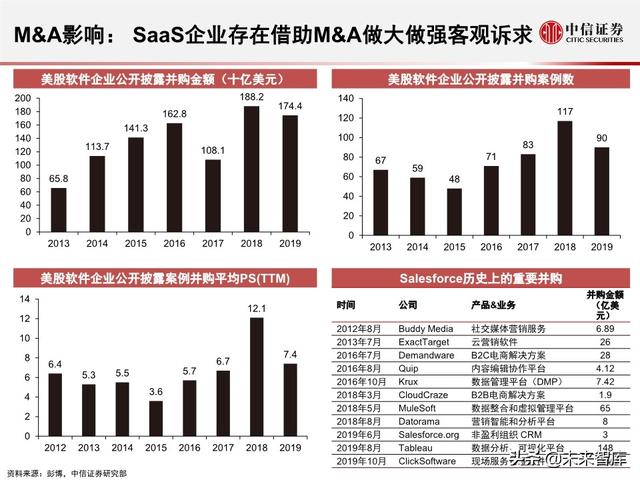

SaaS逐步主导全球软件产业, 驱动行业集中度、企业运营效率显著提升。COVID-19疫情加速数字化进程,协同办公、视频会议等SaaS应 用需求快速增长。当前全球软件行业SaaS云化收入比重约为22%。综合考虑偏低的行业渗透率、更多企业的 数字化转型需求、新科技周期驱动等因素,我们预计,未来3年全球SaaS市场复合增速将超20%,中国市场 增速高于全球。产业趋势上看:1)大企业将超越中小企业,成为云应用的主要客户;2)强者愈强,平台型 SaaS巨头占优,疫情可能加速M&A;3)头部SaaS企业通过“平台+应用”形式,推动产品线suite化,产品 重构、做深做精,或构建产品联盟;4)云巨头加强PaaS能力,继应用软件之后,基础软件将迎来变革窗口。

如何选择优质SaaS公司:产品研发、渠道&销售、市场空间&格局等构筑核心竞争力。

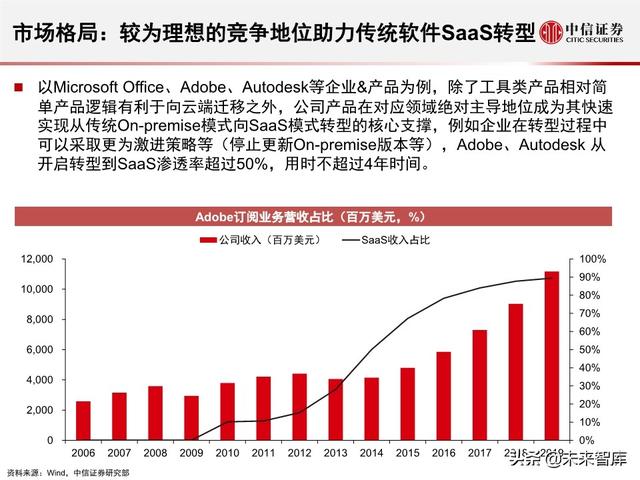

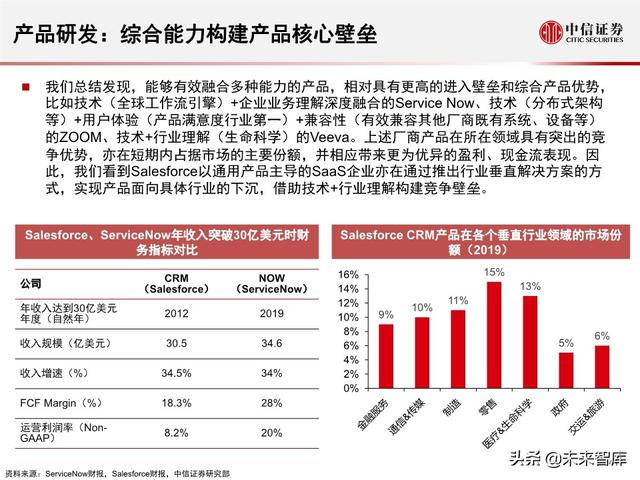

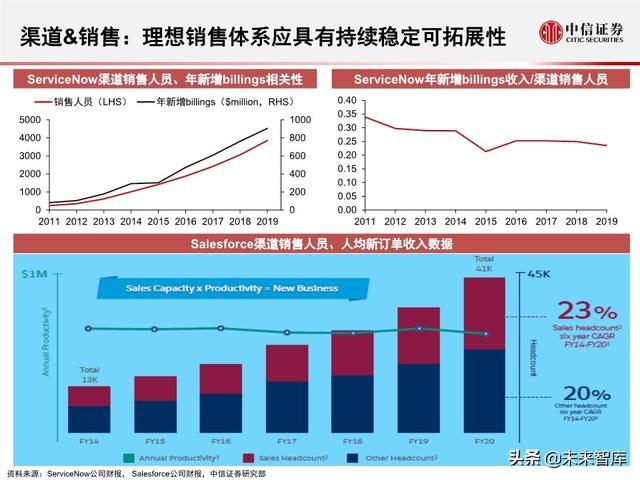

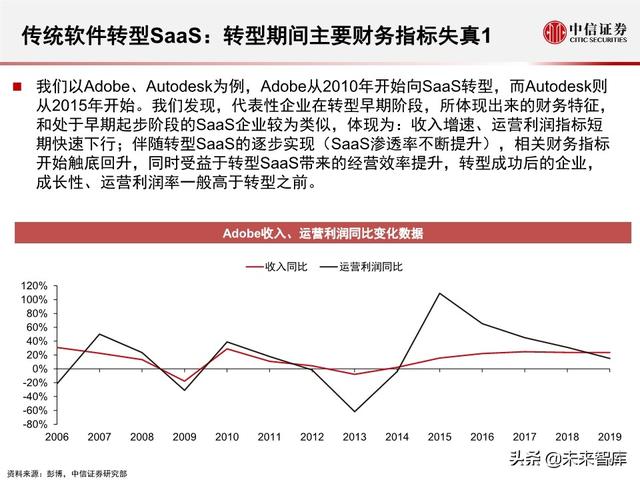

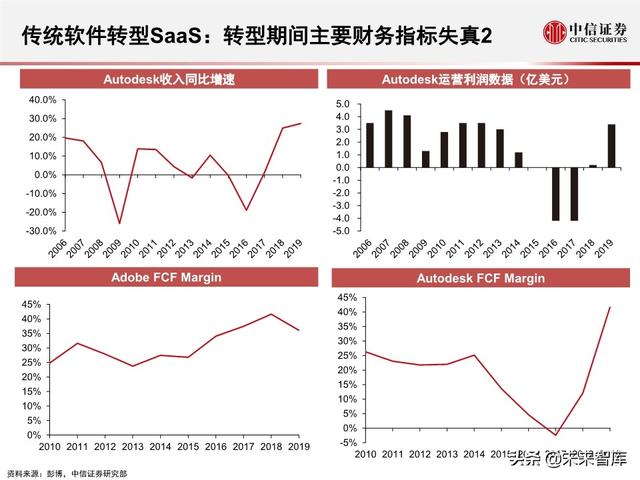

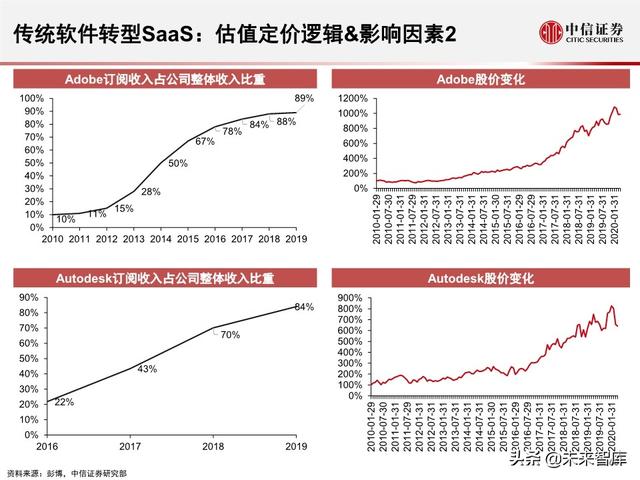

我们认为,判断优质 SaaS企业的因素包括:市场空间(TAM)、竞争格局、公司产品研发、渠道&销售、生态整合、用户留存、 用户获取成本、客户收入提升率、客户终生价值等。其中,产品研发、渠道&销售为核心基础。1)市场空间: 美股大部分上市SaaS企业对应市场空间百亿美元~千亿美元不等;2)竞争格局:传统软件公司依托良好竞 争格局,转云进展迅速,例如Adobe、Autodesk依托创意设计、工业设计软件领域龙头地位,从开启SaaS 转型到SaaS渗透率超过50%用时不足4年。较为理想的市场格局亦为SaaS企业带来优异盈利表现,例如Veeva、ServiceNow等企业;3)产品研发:SaaS模式对产品丰富度、更新迭代频率有更高诉求,SaaS公 司产品长周期竞争力主要体现在产品综合壁垒、产品可扩展性两方面;4)渠道&销售:field+inside相结合的 直销渠道构成美股SaaS企业主要销售模式,而销售能力核心在于形成一套稳定、可扩展的销售体系,使得新 增销售人员稳定创收;5)生态构建以及强大的资源整合能力,亦能进一步提升SaaS公司长周期竞争力。

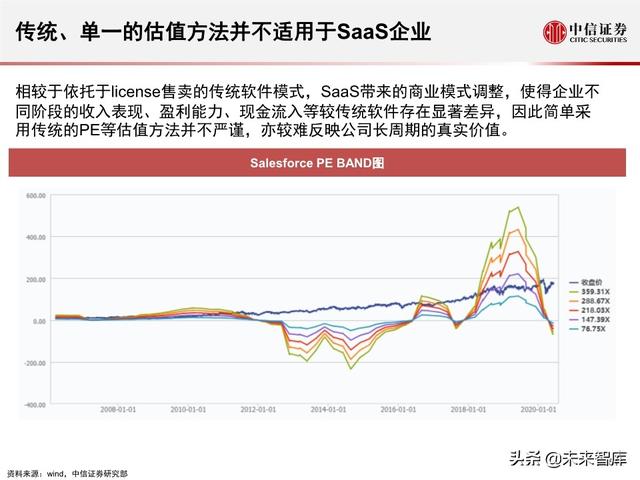

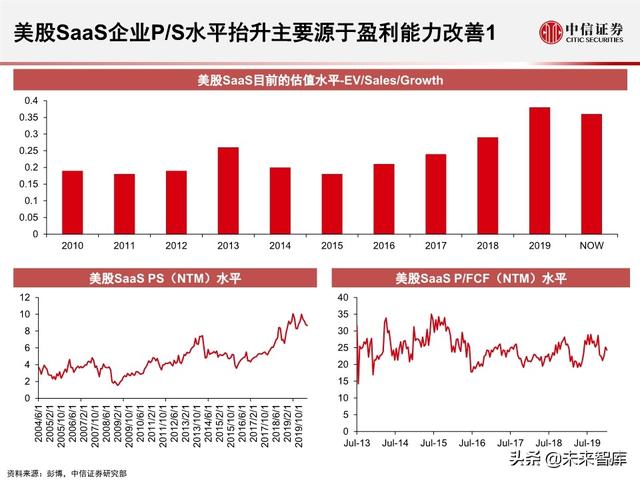

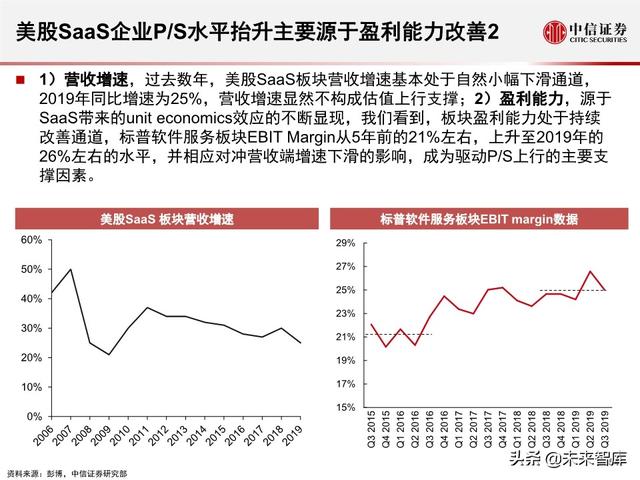

SaaS公司如何估值:处于不同发展阶段的公司适用于P/S 、P/FCF、P/E、股息率等不同估值方法。

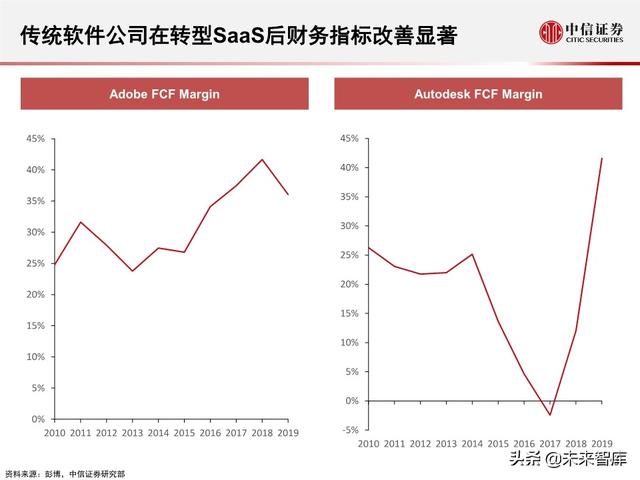

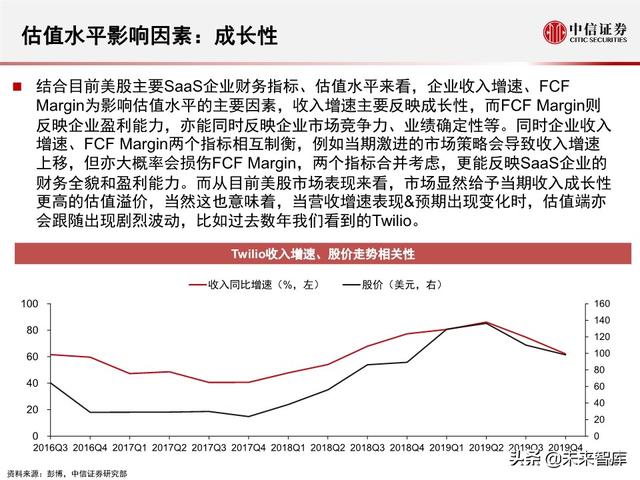

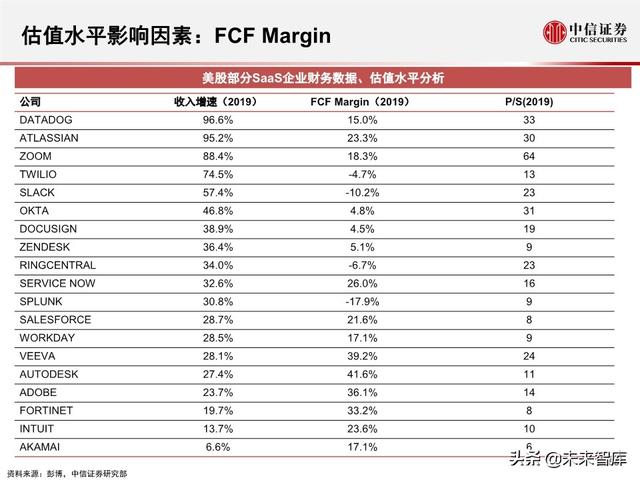

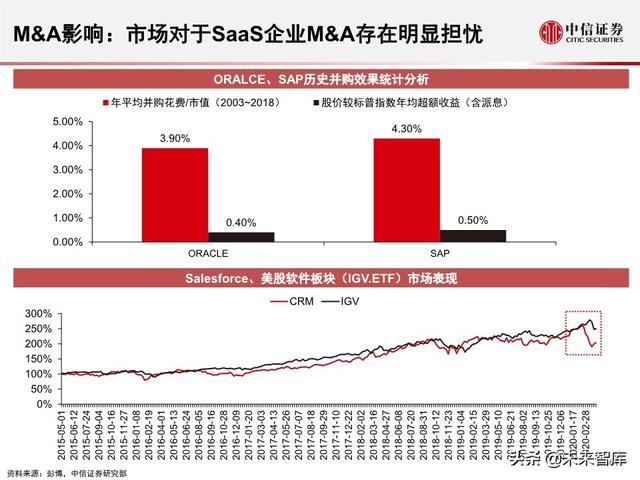

SaaS企 业在不同发展阶段财务差异巨大,估值方法不同。发展早期,收入成长性较高,但盈利能力较弱,适用于P/S 估值方法;发展中期,现金流好转,P/FCF、EV/FCF方法适用,关注现金流和运营利润等指标;发展后期, 企业逐渐进入成熟阶段,投资人对股东回报关注度更高,P/E、股息率等估值方法重要度提升。传统软件转型 SaaS估值宜更多采用远期FCF折现,并结合转型进程、阶段财务表现等调整分母端贴现率。同时M&A及其长 期整合效应对于SaaS企业长周期价值亦有影响。目前美股SaaS板块EV/Sales/Growth(2020E)、P/S(NTM)为0.36X、9X,处于历史高位,而P/FCF(NTM)为25X左右,并未呈现趋势性上行。

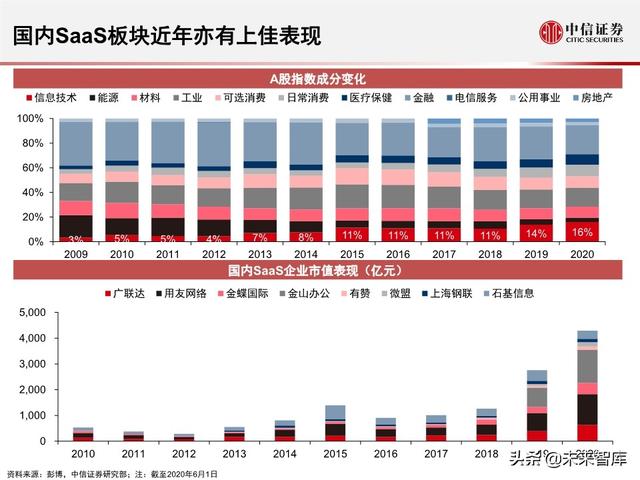

中国的SaaS机遇:仍处于起步初期,未来有望孕育更多投资机会。

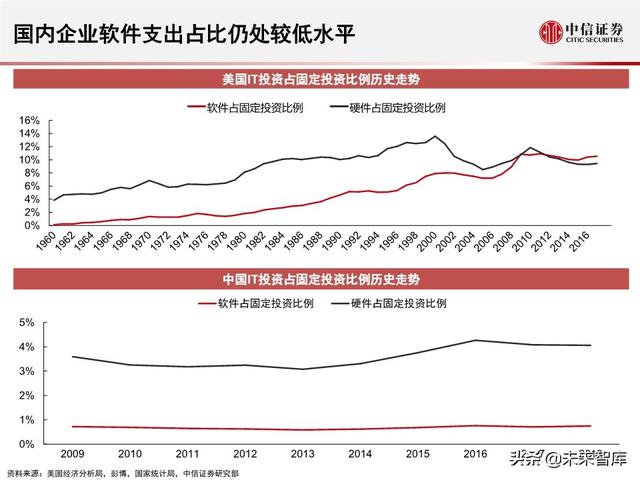

根据美国经济分析局的数据,2017年, 美国软件和硬件占固定投资比例分别为11%和9%;国家统计局的数据显示,中国同期的相应占比仅为1%和 4%。IDC预计,中国软件市场CAGR将达35.7%(2017-2022年),增速远超硬件与服务。中国SaaS产业仍 处于起步初期,软件公司的云化比例相较美国仍有一定差距,但近年来发展迅速。我们认为,中国SaaS市场 将同时面对垂直软件应用快速普及,SaaS云化比例快速提升的双重增量,有望带来更多投资机会。互联网公 司转型SaaS,将在协同办公、视频会议等平台类应用领域占据优势;垂直行业信息化需求将孕育更多细分垂 直领域的细分龙头。

报告节选: