下周一,创业板注册制实施后的首批公司正式亮相交易,存量的创业板股票也将把日涨跌幅限制由10%放宽至20%,对于这些变化,市场上的大型机构投资者保险资金怎么看?

券商中国记者采访了解到,保险机构的投资逻辑,不会因为交易制度的变化而改变,只要符合险资标准的,仍然会投。

但险资普遍认为,目前创业板的估值相对较高。

预计对于主板产生分流效应有限

创业板实施注册制,投资者关注的问题主要集中在两个方面:

其一,创业板注册制改革是否对于主板产生分流效应;其二,创业板个股涨跌幅放宽至20%后对市场的影响。

对于第一个关注点,某大型保险资管人士对券商中国记者表示,对比此前科创板开板前后,主板与创业板的价量走势来看,分流的影响并不明显。

“首批注册制上市企业的市值相对于主板近17万亿的自由流通市值仍然很小,且目前市场的流动性充裕,单日两市成交仍维持在万亿规模,因此我们预计这种分流效应会比较有限。”

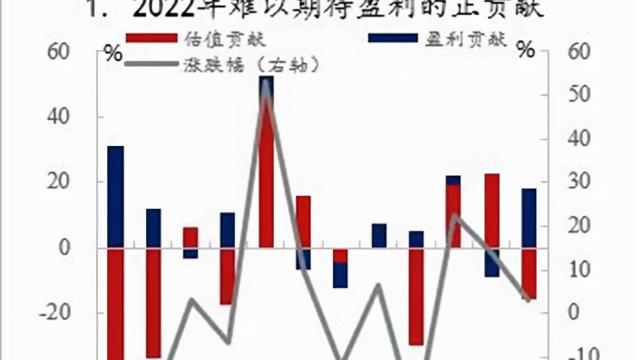

对于涨跌幅放宽对市场影响的问题,该机构已经对合格投资者发出提示,短期需要注意个股的交易风险。理由之一是,今年以来受到疫情后市场流动性宽松的影响,创业板估值持续提升,目前创业板指估值分位数处于过去10年以来高位,其中部分个股的涨幅脱离基本面,在涨跌幅放宽后必然面对更大的波动,建议适当规避相应风险。

中长期来看,预期未来创业板交易向头部大市值企业集中的趋势将更加明显,头部个股的流动性溢价最终会体现在估值上。

整体上,保险机构普遍认为创业板注册制改革是中国资本市场发展的里程碑事件,对促进我国中长期经济转型有积极意义。

核准制向注册制的转变关键,体现为对上市企业财务指标要求的适当放松,这对于支持部分成长行业和企业的融资有积极意义。

过去,上市公司在上市初期即处于盈利和估值周期高点,预期未来这种现象会有所减少。

关注注册制后创业板上市公司供给变化

券商中国记者采访中发现,险资普遍认为,当前创业板的估值处于相对比较高的位置。一些机构表现出的增配意愿不是很强烈。

对于创业板注册制实施这个短期因素,有机构表示,注册制后创业板上市公司的供应量和供应速度可能会加快,应关注供求关系的改变,给估值带来的影响。20%的涨跌幅,令一只股票的日内波动可能达到40%。通常情况下,波动的增加对于股票价格是折价因素。比如,在没有涨跌幅限制的港股市场上,一些业绩预期不明朗的中小股票,常常会相对主流定价出现一定的折价。

上述问题,是险资对注册制后创业板估值走向的主要担忧。

另外,按照国内投资氛围和投资者的交易文化,创业板交易制度的变化也可能会对交易行为产生一定影响。

一些善于短线操作的机构,会迎来更适合他们的时代,未来显试身手有更大的空间。毕竟在港股,一些股票成交量不高,而A股有着更大的容量,方便这些机构施展。

不过,本次只是扩大涨跌幅至20%。相比港股,A股仍有诸多限制,比如目前还不是T+0。

不过,无论是注册制还是交易制度的变化,都不会对一家公司的价值产生影响,决定险资会否投票的是公司本身的质地。

注册制并不影响险资选股逻辑

“交易制度变化不会影响险资的基本投资逻辑。”一位保险资产管理公司投资总监表示,在筛选投资标的的时候,不会太看对方代码是6开头还是3开头,公司本身的质地是考察重点。

他表示,未来,公司仍会持续关注创业板,发现好的标的,仍然会从价值发现的角度买入和持有。

险资在可投创业板股票的6年时间里,分享了创业板的成长性。当前阶段,保险资金选股采取低估值、高息率、高分红策略,这个思路导致险资投在创业板的比例较低,这体现了一种市场选择。

目前,险资投创业板并无特殊限制。2010年发布的《保险资金管理暂行办法》中提到,保险资金投资创业板上市公司股票由原保监会另行规定。但直到2014年,原中国保监会才发布《关于保险资金投资创业板上市公司股票等有关问题的通知》,明确保险资金可以投资创业板上市公司股票,险资投创业板正式开始。

《通知》要求,保险机构投资的创业板上市公司股票,不得存在5种情形,比如上市公司已披露正在接受监管部门调查或者最近一年度内受到监管部门处罚的、最近一年度内被交易所公开谴责的、上市公司最近一年度内财务报表被会计师事务所出具保留意见、否定意见或无法表示意见的;存在被人为操纵嫌疑的;以及原保监会规定的其他情形。

一季度末险资重仓62只创业板股票

截至2020年第一季度末,险资重仓股497只,其中有62家创业板上市公司,险资对创业板公司持仓数量为5.6亿股,持仓市值108.7亿。相对于一季度末险资投股票和证券投资基金2.49万亿元的市值,险资在创业板的投资占比并不高。险资在创业板108.7亿的重仓市值,集中在制药、生物科技与生命科学、材料、技术硬件与设备、资本货物板块。

险资重仓创业板公司中,国寿系账户最多,大约有42亿,分布在软件与服务、技术硬件与设备、制药及生物科技等行业。其次是华夏人寿,大约20亿,分布在软件与服务、医疗保健设备与服务行业。再次是前海人寿,大约13.6亿重仓资金,分布在医疗保健设备与服务、生物制药以及半导体与半导体生产设备。