1月7日,国家外汇管理局公布的最新数据显示,截至2023年12月末,我国外汇储备规模为32380亿美元,较11月末上升662亿美元,升幅为2.1%。与此同时,据国家外汇管理局披露,中国2023年12月末黄金储备为7187万盎司,11月末为7158万盎司,为连续第14个月增持黄金储备。

光大银行金融市场部宏观研究员周茂华表示,从趋势来看,随着美元信用下降,全球金融市场波动剧烈,各国外汇储备多元化进程明显加快,以降低对单一货币的依赖,降低受海外政策溢出影响,增强官方储备资产的稳定性;同时,合理增加黄金储备,有助于提升在国际市场的信誉和融资能力等。

黄金储备“14连增”

在黄金储备方面,央行自2022年11月重启增持以来,已累计增持923万盎司黄金。如按区间均价测算,对应增持金额约1300亿元。

此外,截至2023年末,我国央行黄金储备相较2022年末增加了723万盎司,2023年末的黄金储备量以及年增持量均创下2016年以来新高。

在周茂华看来,我国央行加大黄金储备,主要是顺应全球发展趋势,优化和多元化官方储备资产结构,提升官方储备的稳定性,增强外围风险抵御能力;全球政经不确定性明显增多,央行合理加大黄金储备有助于分散风险,增强官方储备资产稳定性,增强金融体系发展韧性。

汇管研究院副院长赵庆明也曾表示,目前我国国际储备中黄金储备的占比仍旧偏低,绝对量也不高,央行连续增持黄金符合长期的利益考量。

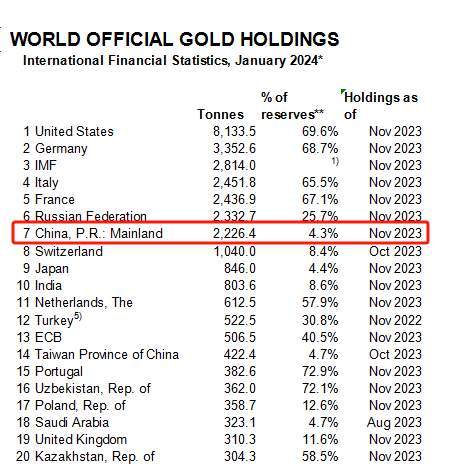

世界黄金协会2024年1月公布的最新数据显示,截至2023年11月末,美国黄金储备已达8133.5吨,德国黄金储备为3352.6吨。我国黄金储备在官方储备中的占比为4.3%,而美国、德国、意大利、法国同期黄金储备占比均超65%。

全球央行大幅购金

回顾2023年,全球央行购金需求强劲,在更长的时间维度为黄金带来了价格支撑。

世界黄金协会此前表示,全球央行的大幅购金支撑了黄金超出市场预期的强劲表现。世界黄金协会数据显示,2023年前三季度,全球央行购金需求达到创纪录的800吨,同比增长14%。

2023年,世界黄金协会估计全球央行超预期的购金量对黄金表现的贡献达到10%左右,且各国央行有可能在2024年延续购金趋势。即使2024年没有达到前两年的高点,但预计任何处于趋势线上方的购金量(即购金量超过450吨—500吨)都将提供额外的动力。

世界黄金协会全球研究主管JuanCarlosArtigas日前表示,黄金的正面表现与多种因素有关,包括全球央行强劲的需求、主要市场强劲的零售需求,以及2023年下半年以来地缘政治风险增加等。

此外,黄金投资、金饰需求在全球黄金需求中占据重要地位。在黄金零售投资方面,世界黄金协会发布的数据显示,2023年前三季度,全球金条和金币需求为876吨,与2022年的886吨相比基本持平。在金饰需求方面,2023年前三季度,全球金饰消费需求为1467吨,与2022年同期的1462吨持平。

短期内金价易涨难跌

数据显示,在高利率环境下,伦敦现货黄金价格和纽约COMEX黄金期货价格在2023年涨幅均超13%,跑赢了大宗商品、债券和大多市场股票,成为2023年表现最佳的资产之一。受国际金价带动,人民币金市也呈上行趋势,国内沪金主连和上海黄金交易所现货黄金Au99.99在2023年内的涨幅约为17%。

2023年12月4日,伦敦现货黄金价格一度突破2100美元/盎司关口,纽约COMEX黄金价格盘中一度达2152.3美元/盎司,续刷历史新高。同时,2024年开年以来,国际金价仍保持震荡上涨趋势。目前,伦敦金现和COMEX黄金价格均站稳2000美元/盎司关口。

展望后市,华泰证券表示,随着美联储偏鸽表态,以及美国就业数据降温,市场对美联储2024年降息预期升温。美元指数延续弱势运行,金价或震荡偏强运行。从中长期来看,美国真实利率水平可能难以长期维持在高位,金价或仍有上行的空间。

“一般来讲,黄金跟实际利率的变化呈反向,实际利率上升则黄金价格受到抑制;实际利率下降,则黄金受到提振。2023年12月,美联储有明确意向要停止加息,一旦降息靴子落地,其通胀率、实际利率水平下降,对黄金价格会起到支撑作用。”世界黄金协会中国区CEO王立新表示,要关注重点地区的地缘政治影响,这些关键性事件也会对黄金价格起到支撑作用。

还有业内人士认为,黄金价格或继续走强,不排除续创历史新高的可能,主要是受美联储政策转向、地缘政治风险、全球央行购金等因素支撑。同时,也需关注海内外经济基本面情况变化带来的风险点。

全球大型贵金属产品与服务提供商贺利氏发布的《2024年贵金属预测报告》显示,各国央行和ETF投资者持续增持将为金价提供支撑,印度珠宝市场的强劲需求也会有所助益。鉴于当前面临经济衰退的危机,投资者可能会选择黄金作为避险资产,黄金价格将维持在1880至2250美元/盎司之间。

来源:国家外汇管理局、中国基金报、央广网、每日经济新闻、上海证券报

(来源:中国商报微信公众号)