记者 | 钱伯彦

编辑 |

当地时间7月21日,欧洲央行宣布加息50个基点。此次加息不仅是欧洲央行11年以来的首次加息,也使得欧元区告别了已经持续8年之久的负利率时代。

欧元区高企的通胀率以及美联储快速加息导致的欧元兑美元汇率走弱是欧洲央行此次超预期加息的主要原因。

在欧洲央行行长拉加德当天下午的讲话以及新闻稿之中,还出现了一个支撑欧洲央行超预期加息的次要原因──反金融碎片化新工具“传导保护机制”TPI(Transmission Protection Instrument)的诞生。

长期以来制约欧洲央行加息的一个主要障碍,是19个欧元区成员国的国债收益率涨幅在加息周期内差异巨大。以意大利为代表的“欧猪五国”等欧元区外围国家国债收益率涨幅已明显高于以德法为代表的欧元区核心国家国债收益率涨幅,其中欧元区经济火车头德国与欧猪五国之中负债规模最庞大的意大利十年期国债收益率利差为最重要的参考指标。

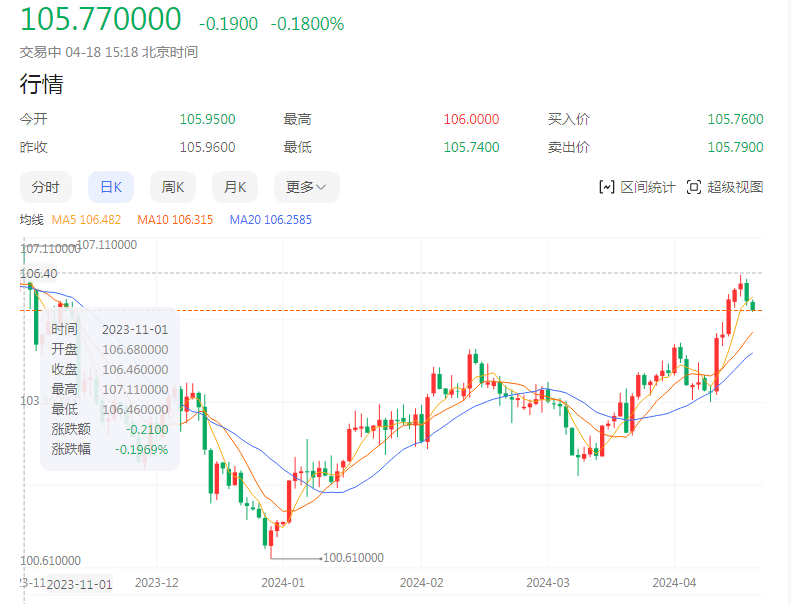

今年年初以来,德国10年期国债收益率从-0.2%攀升至目前的1.226%,意大利10年期国债收益率则从1%升高至3.2%,两国国债收益率利差已从140个基点扩大至245个基点。

为了防止成员国之间借贷成本的持续扩大,并为了确保央行当前回归正常化的货币政策立场能够在各成员国之间顺利传导,旨在防止欧元区金融碎片化的TPI工具应运而生。

具体而言,欧洲央行将通过TPI购买欧元区各国剩余期限为1年至10年的公共部门债券,包括成员国中央政府、地方政府以及相关机构发行的债券。在合适情况下,欧洲央行也会考虑购买私营部门发行的债券。

欧洲央行在决议中表示,TPI将成为该行一系列工具包的补充,TPI的启动将能够应对对欧元区货币政策传导构成严重威胁的无序市场动态。通过TPI,欧洲央行能更加有效地确保货币政策在各成员国之间的单一性并履行稳定价格水平的任务。

不过,TPI并非没有附加条件。希望获得TPI债券购买资金支持的成员国需要满足四个条件:遵守欧盟财政纪律框架、没有严重的宏观经济失衡、财政的可持续性、以及稳健和可持续的宏观经济政策。

四个条件之中弹性较大的可持续性标准,欧洲央行将主要参考欧盟委员会、欧洲稳定机制、国际货币基金组织以及央行内部的分析和针对具体国家的政策建议。

由于欧盟委员会在TPI启动条件制定方面扮演了重要角色,因此批评者认为欧洲央行出手购买南欧国家债券可能将附带更多的政治条件,TPI可能将成为一个政治化的金融工具。

值得注意的是,欧洲央行并未就TPI何时或在何种具体情况下正式启用以及TPI的购债规模公布具体数字,而仅仅是笼统地表述为“基于欧洲央行的评估与分析”。

除了新创造的TPI之外,欧洲央行的金融工具包还包括资产购买计划App(Asset Purchase Programme)、大流行紧急资产购买计划(PEPP:Pandemic Emergency Purchase Programme)、长期定向再融资操作(TLTRO)、大流行紧急长期再融资操作(PELTRO)以及直接货币交易(OMT)。

2012年推出的OMT工具计划用于无限量购买欧元区成员国三年期以内国债,虽然自始至终欧洲央行从未动用过OMT,但该工具的存在成功地使欧元区度过了欧债危机。相比于几乎没有附加条件的OMT,存在诸多前提要求的TPI也意味着欧洲央行对于欧元区的信心明显强于十年前。

此外,已经于7月1日终止的资产购买计划APP,以及将于2024年终止的大流行紧急资产购买计划PEPP的到期本金预计将成为TPI的资金来源之一。

欧洲三大股指当日针对加息的反应较为消极,德国DAX指数微跌0.27%,法国CAC指数微涨0.27%,英国富时100指数微涨0.09%。欧元兑美元汇率在一度跌至平价之后目前稳定在1欧元兑1.025美元。