日本“失去的30年”,能给当下带来什么经验和教训?

作为野村证券首席经济学家,辜朝明曾在千禧年初通过研究日本经济衰退,提出“资产负债表衰退”理论。而现在,全球经济正面临着通货膨胀、加息和衰退等一系列挑战,这一理论又被反复提及。

因此,在本月发表的报告中,辜朝明再一次回顾了日本30多年前的经济形势,并从中总结经验教训。

辜朝明指出,30多年前,日本资产泡沫巨大,过剩的流动性使企业过度扩张资产负债表,但1990年代的资产价格暴跌直接将日本推入了资产负债表衰退。

尽管在资产负债表衰退期间,日本的财政刺激支撑了日本的经济,但仍然花费了近20年的时间才使日本真正从资产负债表衰退中走出来。

他提出,资产负债表衰退期间,财政刺激必须满足“三个S”:快速(speedy)、充分(sufficient)和持续(sustAIned),并警告称,资产负债表衰退并非在资产价格下跌时才开始,而是人们对资产价格看法发生变化时就已经开始。

30年前的日本:资产泡沫大、过度扩张资产负债表

辜朝明指出,30多前年,日本资产泡沫的显著特点就是规模巨大,而这种泡沫主要来自于商业地产:

日本商业物业价格在约1985年开始的五年内暴涨了四倍。曾经有一段时间,据估计东京中心皇宫下的土地价值大致相当于整个加利福尼亚州的总价值。

在繁荣时期中积累财富的公司和个人开始大手笔消费,日本的名义和实际GDP都以惊人的速度增长。这一过程中产生的收益使得日本公司能够收购欧洲和美国各地的办公楼和高尔夫球场。

辜朝明认为,造成日本资产泡沫的主要原因分别是日本过度的自信心和积极的货币宽松政策:

泡沫有两个主要原因。其一是源于美国和欧洲对日本过度赞扬的自信心,这在“日本第一”的说法中有所体现。

另一个原因是日本银行积极的货币宽松政策,该政策是在1985年9月的广场协议下执行的。广场协议旨在纠正美元过度强势,使得日本企业越来越不愿意在国内投资。

然而,由于企业不愿意借贷进行固定资本支出(capex)投资,多余的资金只能投向现有的资产市场,进一步助长了泡沫经济的形成。

在泡沫时期,银行变得极度愿意放贷。曾经有人说,打电话给银行批准贷款的速度比从附近的面店订购荞麦面还要快。

正如上文所言,宽松的货币政策使得多余的资金流向现有资产市场,如股票或房地产等领域。辜朝明指出,这意味着日本公司在泡沫期间既增加了金融资产,又增加了金融负债。

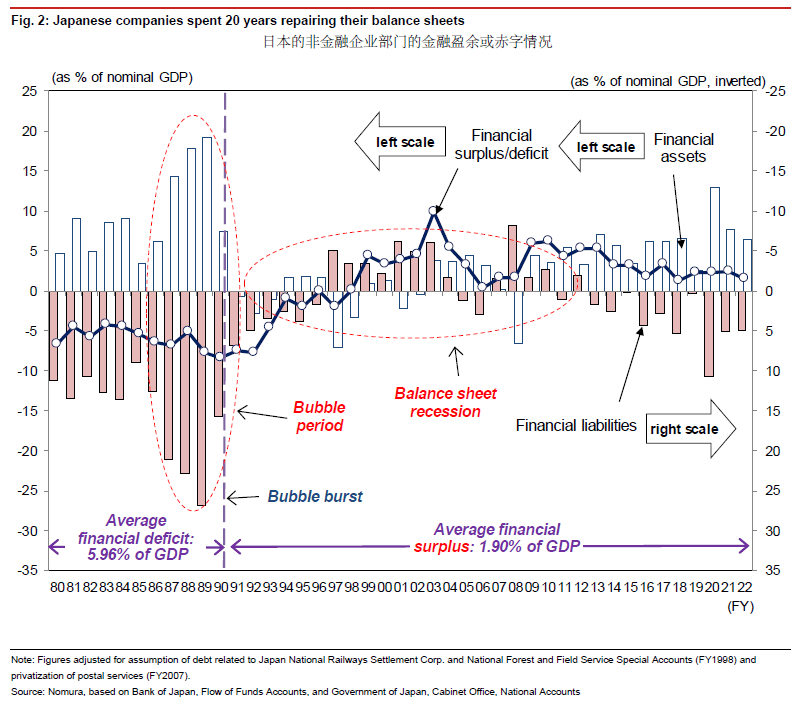

如下图所示,白色柱形表示非金融企业部门金融资产的增加,而在阴影柱形则表示金融负债的增加,折线表示金融资产减去金融负债,即金融盈余或赤字。当折线位于0以上时,非金融企业部门为金融盈余,位于0以下时,则为金融赤字。

1999年以前,日本非金融企业部门都处于金融赤字状态,而资产负债表衰退从1990年左右就开始了。

资产价格暴跌

1990年,日本资产泡沫破裂,商业地产价格暴跌。

到2005年,日本六个主要城市的物业平均价格下跌了87%。在这个过程中,国家损失的财富总额达到了1,500万亿日元,约相当于1989年国内生产总值的三倍。

资产价格暴跌导致许多日本公司出现技术上资不抵债的情况,因为他们资产负债表上的资产缩水,但负债保持不变。

面对这种情况,这些公司的集体反应是用现金流来修补资产负债表,偿还债务。

整个非金融企业部门在1999财年开始出现金融盈余。换句话说,尽管利率已经下降到零,该部门正在尽一切努力将债务最小化(即去杠杆化)。

辜朝明指出,尽管对于个体而言,试图修复受损的资产负债表并恢复财务健康是正确和负责任的。但如果每个人同时这样做,就会导致一个被称为资产负债表衰退的严重通缩螺旋问题。

财政刺激支撑经济在一个国民经济中,当有人在储蓄或偿还债务时,其他人必须增加借贷和消费这些储蓄,否则经济将崩溃。

在正常情况下,央行和金融证券行业的公司充当中介。当借贷者不足时,利率下降;当借贷者过多时,利率上升。这是维持从贷款人到借款人的收入循环的方式。

然而,在资产泡沫破裂后,即使在零利率下,借款者极度短缺,上述导致的私营部门储蓄过剩从收入循环中溢出,使经济陷入资产负债表衰退。

辜朝明表示,在私营和家庭部门去杠杆的同时,财政承担了消化过剩储蓄的责任:

在资产负债表衰退期间,尽管利率为零,私营部门仍被迫去杠杆化,货币政策基本上无效。在这种情况下,唯一支持经济的方式是政府代表私营部门,通过财政刺激来借入和支出私营部门的过剩储蓄。

正是因为政府通过财政刺激借入并支出私营部门的过剩储蓄,日本的国内生产总值从未跌破泡沫期的水平。

他反驳了一些认为财政刺激无效的观点,并认为在货币政策失效的情况下,财政刺激是面对资产负债表衰退“唯一的办法”:

财政刺激的“三个S”然而,(财政刺激)这种做法却被视为无效。1990年的经济学家对资产负债表衰退这种经济疾病的存在毫不知情。他们不知道财政刺激是唯一的治疗方法,也不知道治疗必须持续到私营部门的资产负债表恢复健康。

当时的政策制定者和学术经济学家认为经济低迷是由于商业周期引起的短期现象。因此,他们试图通过标准货币宽松和临时凯恩斯式财政刺激来应对,以期“启动经济”。

然而,在没有借贷者的世界,货币宽松很大程度上是无效的。

辜朝明表示,一些经济学家认为财政刺激无效的主要理由是“当刺激停止,经济就会再次走弱”。

他提出,在资产负债表衰退期间,财政刺激必须满足“三个S”:快速(speedy)、充分(sufficient)和持续(sustained):

经济学家预期短期财政刺激可以“启动经济”,这是错误的,因为私营部门需要至少五到十年的时间来完成其资产负债表的修复。此类时刻的财政刺激必须是快速、充分和持续的——即“三个S”。

换句话说,财政刺激必须快速实施,以防止通缩螺旋发生;它必须足够规模,以吸收私营部门的全部过剩储蓄;并且必须持续到私营部门完成其资产负债表的修复。

然而,他认为1990年代的日本没有认识到这一点,尽管财政刺激支撑了经济,但总是临时性的,并且总是落后于形势,因此经济衰退的时间要长得多:

一些道路和桥梁等公共工程在这一时期的财政刺激下建造,却没有充分考虑经济效率。这引起了国内外媒体的严厉批评,使得政府在资产负债表衰退期间实施必要的财政刺激变得越来越困难。因此,经济衰退持续的时间比必要的时间要长得多。

如果当时的日本决策者知道他们正在应对资产负债表衰退,并且即使在最佳情况下修复需要五到十年的时间,他们可能会在选择公共工程项目时采取更长远的视角,这样一来,公众对财政刺激的批评可能不会那么严厉。

辜朝明表示,由于货币政策失效,财政刺激的效果不佳,一些人开始主张日本的衰退是由经济结构问题引起的,但他认为,这种结构性改革反而延长了衰退:

从2008年起,同样的论点在欧元区也被提出,声称结构性改革是经济疲软的解决方案。

然而,很明显,无法用已经存在数十年的结构因素来解释泡沫破裂后经济出现的突然和剧烈减缓。结构性改革对那些因资产负债问题而陷入低迷的经济体根本没有刺激作用。

相反,朝着结构性改革的政策转变反而延长了衰退,无论是在1990年后的日本还是2008年后的欧洲。

即使日本政府在一开始对衰退的回应在各个方面都是完美的,由于之前泡沫的巨大规模,经济也可能需要至少十年时间才能从由此导致的资产负债表衰退中恢复过来。

由于日本在面临资产负债表衰退的反应并非最佳,因此,日本花费了超过20年的时间才摆脱资产衰退。

资产负债表衰退的起点:资产价格共识变化直到大约2013年,企业才最终停止偿还债务,并且使债务持续地为正。

辜朝明独到地提出,资产负债表衰退并非在资产价格下跌时开始,而是当人们“意识到他们追逐的资产价格是错误的”时候就开始。

当日本的资产价格在1990年首次开始下跌时,许多人并不过于担心,因为他们认为这只是暂时性的修正。30年前的日本人也很慢才意识到房地产价格下跌的风险,因为房价在战后时期从未经历过单一的回调。只要人们预期资产价格最终会恢复上涨,就不会出现资产负债表衰退。

事实上,在头两年左右,经济并没有出现重大下滑。

他表示,这指出了资产负债表衰退的特点——只会在人们心态发生变化时发生:

换句话说,只要存在风险,即使公布的资产价格尚未下跌,人们的心态可能会改变,经济可能会陷入资产负债表衰退,特别是当公布的数字受到怀疑时。

当人们开始怀疑资产价格时,资产负债表衰退就已经开始。

当人们认为资产价格已经过高,不太可能从当前水平大幅上涨,实际上更有可能下降时,他们自然希望减少杠杆(借款等)。如果他们共同采取这种行为,经济将陷入资产负债表衰退。