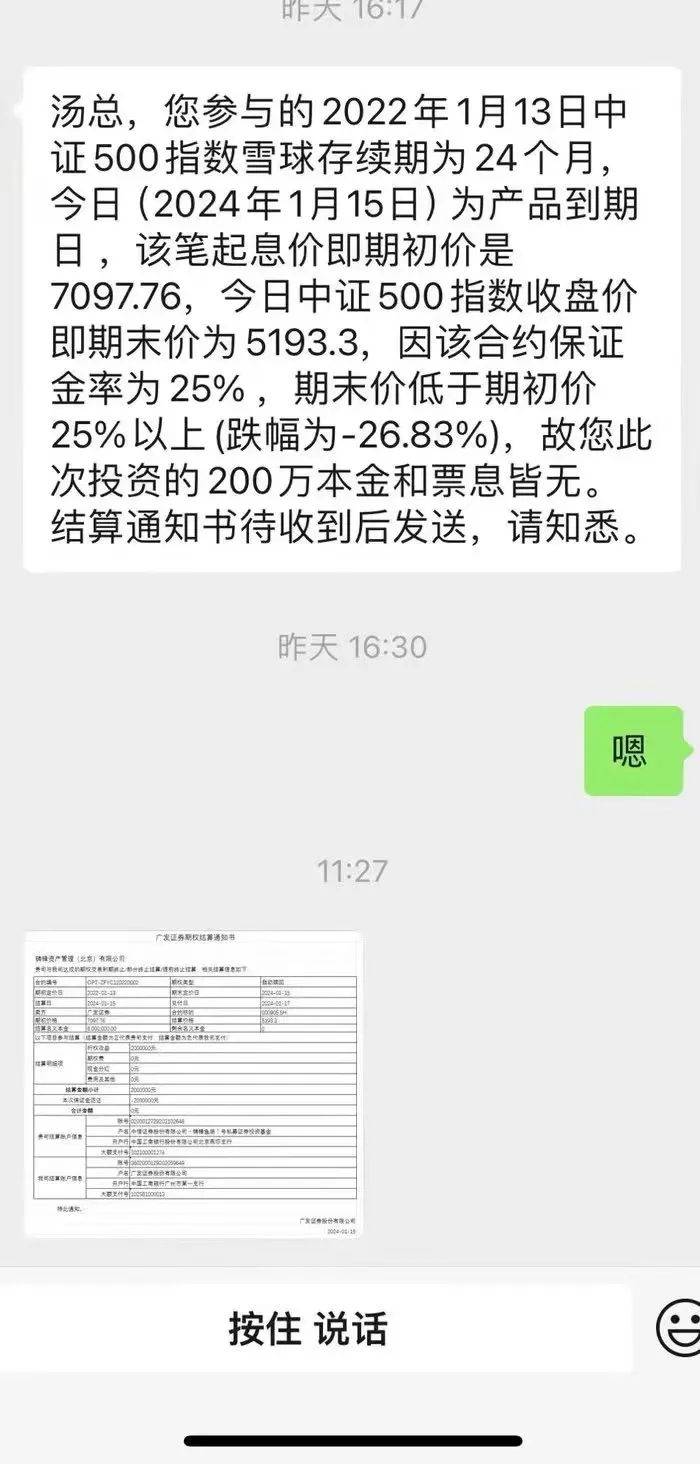

今日一则截图显示,有投资者购买的2022年1月13日中证500指数雪球产品在到期日爆仓,投资的200万本金和票息皆无。

网传截屏同时显示了某券商的期权结算通知书。

对此,有财联社记者向该券商方面了解,相关人士否认为自家产品,而可能是某私募销售的4倍杠杆雪球。

另有市场人士指出,这只产品或为全保证金雪球,跟踪挂钩中证500指数,指数存续期内跌幅26.83%,因加了4倍杠杆,票息和亏损都会放大四倍,因此投资者损失了全部本金和票息。

此外,该人士也指出,当前存量产品中,杠杆雪球占比并不高,推算规模约在100亿到200亿之间。

有业内人士急呼:“中证500和中证1000(雪球产品大多挂钩这两个品种),这里一定要顶住啊!!!”

有网友评论称:昨天,银行已经开始强平了,今天券商跟上,尤其是今天下午二点以后,全是平仓盘,耐心看吧,出门离高层远点,别被砸到……

雪球产品是对带有雪球结构收益特征产品的俗称。普通投资者接触的雪球产品实际是资产管理机构发行的各类资产管理产品,形式包括信托产品、私募基金、资产管理计划等。

资产管理机构并不是这些产品的生产者,而更像中间加工商,真正雪球产品的生产者是证券公司。需要说明的是,证券公司只能面向各类机构投资者创设雪球型收益凭证或场外期权,个人投资者不能直接投资。

雪球结构本质上是一种奇异期权,设置有敲入敲出条件,最后的收益取决于挂钩标的资产的表现和敲入敲出事件是否发生——

雪球型收益凭证实际是卖出了敲入结构的看跌期权,只要标的不发生大幅下跌,持有该收益凭证的时间越长,获得票息收益越多,类似于滚雪球一样,只要地面不出现非常大的坑洼,雪球就会越滚越大。

不难发现,雪球类产品之所以受到热捧,与其具有固定收益的特征有较大的关系。在利率整体下行的市场环境中,很少有产品能像雪球一样提供年化超过10%的票息,但风险与收益总是等价的,其高票息的背后也隐藏着潜在的风险。

即,雪球产品不等于固定收益产品,更不是“稳赚不赔”的金融产品,是有一定概率产生较大本金损失的。在投资之前需要了解雪球产品的收益结构,对市场和标的走势进行理性判断,清楚可能承受的最大损失,衡量自身风险承受能力。在认购雪球时需要明确“一旦标的大幅下跌,雪球产品与直接持有标的的下跌风险无异”。

目前,市场上证券公司发行的雪球产品以挂钩中证500指数为主。对于股市的影响,根据信达金工团队的假设和测算,此轮跌幅造成约70亿的中证500雪球和50亿的中证1000雪球发生敲入,雪球敲入带来的风险得到了一定程度的释放。

目前挂钩中证500与中证1000的雪球产品集中敲入区间在4800和5200以下,在该区间内,平均每100点跌幅导致100亿左右的中证500雪球和130亿的中证1000雪球产品敲入。