深燃(shenrancAIjing)原创

作者 | 金玙璠

编辑 | 魏佳

2023年,有哪些新机会?对趋势最敏感的投资人,早已在出差途中、寻找路上。

疫情冲击与经济下行双重夹击下,2022年的创投圈并不好过。消费投资疲软,一位原来投消费的投资人开始换道硬科技,补课物理和化学。有科技领域投资人表示,下半年没有出手一个项目,全年投的项目数量是上一年的三分之一,新项目只有个位数。

新的一年,投资人们判断行情肯定比2022年要好,创投会慢热上升。有人形容,2023将是春风吹又生的一年,有人总结关键词是,去泡沫、复苏与孕育。

不过,“创投机会依然非常分散”,有投资人以科技领域为例表示,虽然能看到科技领域的单点突破,但全球缺乏技术大趋势的统一共识。

2023年,“势”在何方,钱往哪去?这恐怕是开年以来,创投人士讨论得最多的问题。

过去一个月,深燃沟通了十多位科技、消费领域的投资人,试图从创投视角,拆解新能源、智能制造、元宇宙、出海这四大“长风口”,有哪些新的趋势与机会?

新能源三趋势:

储能有大机会,

动力电池“替补热”,商用车智能化

2022年最火赛道,毫无疑问是“新能源”。关注科技领域的投资人无一例外表示,这一趋势将延续到2023年,相信在技术、市场、政策的合力下,产业链里依有不少新机会。

总结多位投资人的观点,目前来看新能源里有三大趋势:氢能、可控核聚变和储能技术,有变革性的技术机会;动力电池有材料替代背景下的新机会;乘用车和商用车加速电动化、智能化。

在双碳目标的背景下,绿色能源中的氢能、可控核聚变,以及各种各样存储能源的技术,倍受投资人关注。中科创星创始合伙人米磊称,将持续关注这些领域,其投资的中储国能,位列压缩空气储能(是典型的大规模、长时、物理形式的储能)领域全国第一;在刚起步的可控核聚变领域,中科创星也频繁出手。

一般来说,这些投资机会更多属于PE(PrivateEquity,私募股权投资)或者偏后期的VC(Venture Capital,风险投资),因为基建侧的项目需要的资金量巨大。

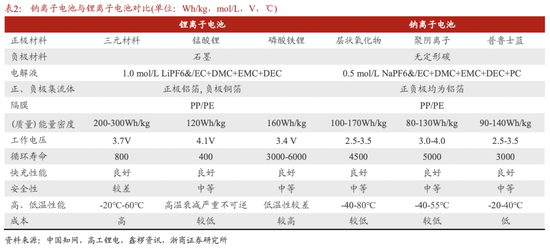

动力电池的关键词是“替代”。嘉和盛资产管理投资经理沈之总结为,用钠离子电池(简称钠电池)替代锂电,用钙钛矿去替代晶硅,我国的钠电池、钙钛矿技术国内外领先,能带来大的投资机会窗口。

因为锂电原材料价格攀升、供需失衡,倒逼作为替代方案之一的钠电池,在2022年加速商业化,到2023年有可能进入钠电产业化元年,实现小批量出货。相比钠离子电池,钠电池在成本敏感的领域,应用潜力更大,例如,分布式电网储能、两轮车、低速交通工具等。

一股钠电池热潮从巨头刮到高校。宁德时代等龙头电池企业争先布局,一级市场里中科海纳的估值一年涨了8倍,二级市场传艺科技的股价4个月翻了近两倍,“科学家、高校老师下场创业,项目估值水涨船高”,一位关注新能源的投资人直言,但这之中存在着泡沫,“一个早期项目,团队还不够健全、技术也不太成熟,估值起点就是两个亿”。

另一个新能源行业的“新宠”,是刚诞生十年的钙钛矿。作为光伏材料,它被认为很有可能替代硅晶,是下一代光伏路线的“终极答案”。沈之分析称,光伏产业当前的痛点是,晶硅太阳能电池的发电效率已经达到极限,很难继续突破,而钙钛矿太阳能电池的理论效率更高、可期成本更低。

但对于钠电池、钙钛矿这两个新能源的“颠覆者”,沈之持乐观谨慎的态度,因为它们作为一种新材料,性能的稳定性、大规模量产的能力未被验证,产业化还在起步阶段。

再来看新能源汽车产业链的新机会,主题依然是新能源化+智能化。

不论是乘用车还是商用车,都要加速智能化。而对于自动驾驶公司来说,“抓紧时间量产装车,已经是非常确定的趋势”,洪泰基金高级投资副总裁刘雨佳对深燃表示,技术创新上,短短几年时间,中国自动驾驶公司已经达到L2并在接近L3甚至L4的水平,但商业化方面尚未大规模落地,考验着投资人的耐心。投资了文远知行的熊伟铭分析原因:并非卡在技术上,而是卡在消费者对安全性的顾虑和法律法规上。

接下来把目光放到新能源商用车领域(包括卡车、物流车或配送车等),它被认为是下一个投资洼地。继新能源乘用车销量大爆发、渗透率超过27%,而头部公司完成股票兑现、股价开始波动,“一级市场对整车的关注点,或许会逐渐转移至新能源商用车”,刘雨佳表示,不过,需求端和供给端在互相影响,对相关参与方而言,帮助意向客户算清楚投入产出并且能够落实,才是关键。

新能源商用车中的重卡(重型卡车)已经成为必争之地,2022年,各类型头部企业如主机厂巨头吉利、自动驾驶公司和小马智行、老牌卡车企业三一重工等,都在加码投入。

这些重卡新势力往往从一开始就比较重视自动驾驶能力,选择兼顾新能源化和智能化,也助推了算法公司与主机厂深度合作互补的趋势。当更多新能源商用车进入市场,商用车自动驾驶也有望进入规模化量产车数据采集时代。

此外,刘雨佳提到,新能源汽车产业链里的新机会,还包括核心元器件及关键零部件、车路协同等。

有统计显示,新能源汽车,加上氢能、储能以及智能驾驶等领域,整个新能源产业链的市场规模将超过10万亿,有望成为国民经济的第一大支柱行业。上述领域在2023年将有更大的发展空间。

智能制造:

芯片由“电子”到“光子”,

工业机器人从单体到群体智能

站在2023年的起点,面对中国工业的全面复苏,多位投资人表示,将继续加大对智能制造的关注和投入,重点提到了半导体、工业机器人、商业航空航天领域的机会,这都是中国有机会实现换道超车的方向。

首先看半导体。这一定意义上是周期性行业,2022年走过了艰难而波动的一年,一面是俄乌战争、芯片封锁、疫情肆虐,一面是大量企业进场、扩产,“磷酸铁、磷酸铁锂等材料,可能在2023年出现产能过剩”,沈之告诉深燃。

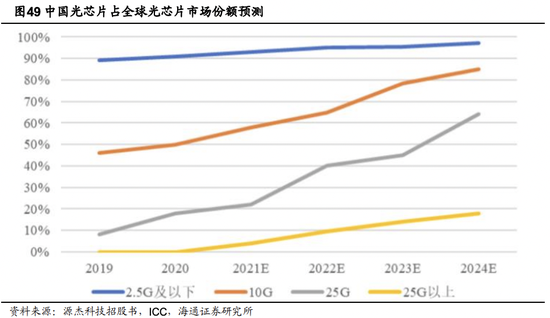

不过,一项变化正在酝酿中。主流的芯片使用的是硅基电子芯片,3nm制程是当前全球最先进的芯片工艺,而硅基电子芯片发展到1nm就逼近了硅原子的物理极限。在芯片新材料研发上,我国将目光聚焦到了“光子芯片”上,对比电子芯片,它的计算速度更快、功耗更低。沈之提到,更关键的是,光子芯片生产线预计将于2023年落成,有望加速国产光子芯片替代的规模化。

米磊也很看好光芯片2023年的发展,“芯片由‘电’到‘光’的转换,是国产芯片实现突破的一种新的技术路线”。据他介绍,中科创星在光芯片和半导体领域的投资项目已超过150家,且还将继续加大投入。去年12月,中科创星投资的光芯片企业源杰科技登陆了科创板。源杰科技近期表示,在光通信领域的基础上,将扩容光芯片的应用场景,向激光雷达、消费电子等领域布局探索。

虽然国产光芯片厂商的份额正在稳步提升,但目前25G以上光芯片,仍以海外厂商为主。光芯片的产业发展依然处于非常早期的阶段。沈之分析,一方面,光芯片目前不能进行完整的信息处理,还需要与电芯片相融合,也就是说,它的替代性有待验证;另一方面,与电子芯片的情况类似,国产光芯片在设计和应用端参与的公司较多,但制造、设备、材料端相对薄弱。

对于机器人,关注硬科技领域的投资人的共识是,更看好To B方向。在华创资本合伙人熊伟铭看来,不论是从技术端还是需求端,工业机器人的发展都将快于个人机器人,且中外处在同一水平,中国公司有机会弯道超车。

他提到,技术端,工业机器人正处在上一轮创新AI视觉的爬坡状态,再加上波士顿动力机器人代表的轴承、机械方面的创新,有可能进入下一个阶段,同时实现识别智能和动作智能,通俗些说,设备能够实现搬运、装配等多用途;同时,劳动力成本的上涨,正在催生工业机器人换人的需求。

工业机器人领域的特点是,技术研发重要,如何应用到产线上也同等关键。投资了梅卡曼德机器人的熊伟铭观察到,许多跑得快的项目,创始人是硕士学历,“我见的博士(学历的创业者)都少”。

而从工厂产线更实际的需求出发,“采购的多台机器人之间,还需要形成更优的协调调度”,刘雨佳对深燃分析,从“单体智能”到“群体智能”,这将是工业机器人的下一个趋势,实现路径是工业软件与工业机器人的软硬结合,2023年将是关键之年。

此外,商业航空航天,也是被投资人们提起的高频领域。

对于2023年的航空和航天,米磊更看重落地,“到底能不能飞,是最关键的”。一个月前,航空和航天都有好消息传来:国产大飞机C919正式交付东航,有分析称,大飞机产业化将提速,有望打破波音、空客垄断;长光卫星科创板IPO获受理,意味着“中国商业航天第一股”要来了。

元宇宙:

看好底层技术创新,

应用层与AIGC融合

“2023年,撇去‘泡沫’的‘元宇宙’,会持续回暖、重新再热一把。”某大厂元宇宙行业研究员陈甫对深燃说。虽然元宇宙的终极形态还无法确定,但它本质上是一个三维的“容器”,人们可以在其内部工作、娱乐和社交,具象地存在、沉浸式地体验。

元宇宙普遍被认为,是移动互联网之后的下一代互联网,酝酿着大量的创新和商业化机会。不过,即便是多家科技巨头在元宇宙领域动作频频,资本近一年的态度也明显转冷了。元宇宙相关项目经历了早期的估值飙涨、2022年下半年以来的估值回调,“(有些项目的)回调幅度一度大到估值降30%甚至50%,即便如此,可能也未必融得到钱”,英诺天使基金合伙人王晟告诉深燃。

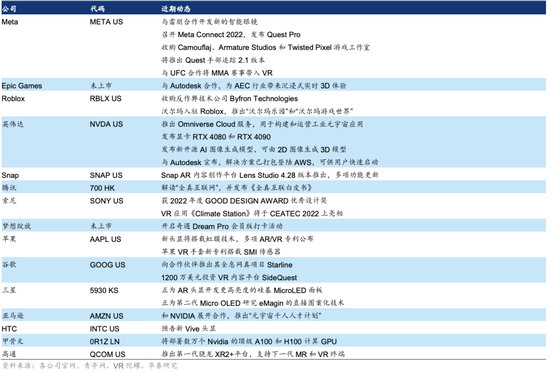

2022年下半年,科技公司部分元宇宙相关动态

来到2023年,投资人们的态度慎之又慎,表示只会为有技术壁垒和商业前景的项目买单。我们分前端、后端和应用三部分来看,元宇宙世界里的潜在机会。

前端最热闹的创业机会,莫过于设备端的AR/VR/MR,以及提供虚拟内容生产的底层基础设施。对此,多位投资人认为值得实时关注,但投资决策偏保守。

陈甫解释道,在现在的技术水平下,设备的体验效果、教育用户的时间成本,都是问题,按照目前的技术路径,短期内很难实现关键性的突破,而高质量内容对于算力和通讯技术的苛刻要求,又成为掣肘底层基础设施的两个短板。

不止一位投资人非常期待苹果公司预计于2023年春季推出的MR(混合现实)头显,“苹果代表了产业里用户体验的最好水平,当然,价格大概率极贵,还需要足够的时间把体验成本降下来”,熊伟铭说道。

部分投资人更看好元宇宙后端的技术升级机会。

后端的创新,在设备上是专用芯片,在基础设施上则包括新一代的引擎,如物理引擎、动作引擎等,以及衍生出的工具平台,如三维重建、新的渲染技术等。另外,在云这一层的延伸机会,还包括在Web3.0里做数字化的虚拟资产等。

如果把元宇宙比作一个乐园,“必须先把水、电、煤这些基础设施建造好,才能开拓前端的创新机会”,王晟的投资策略是,重底层技术和工具、轻内容。他判断,2023年,元宇宙底层的基础建设和生产工具方面,将获得较大甚至颠覆式的创新;就算创新完成,想用元宇宙时代的生产工具生产高质量的内容和商业化应用,还需要等两到三年时间。

从应用工具和商业场景的角度来看,如内容、社交、游戏等领域,2023年会继续活跃,但还需要克服内容体验不足、进入用户基数太少的难题。

国内多家互联网大公司和创业公司升级了产品体验、丰富了商业场景,并且推出和布局了如数字人这样的元宇宙形象载体。但参照虚拟偶像鼻祖“初音未来”的发展,陈甫提出,问题在于,“用户参与共建的部分太少”。

当前元宇宙发展缓慢,与此有直接关系。他解释道,在我们迈向元宇宙的过程中,需要大量的数字内容,单靠人工开发根本无法满足需求。打开这扇内容大门的钥匙,恐怕就是AIGC(生成式AI,Generative AI)。

和PGC(专业生产内容)、UGC(用户生产内容)相比,AIGC最大的优势是能降低创作门槛和创作成本,让创作市场从只有小部分人能从事到大众都能参与,放到元宇宙的世界里,既可以丰富内容生态,还能黏住用户。

从商业升级的角度看,这是元宇宙与AIGC的一场“双向奔赴”。因为AIGC作为过去一年少有的风口,有前景却没“钱景”。

过去一年,AIGC取得了突破性进展,在海内外出现了现象级工具,最知名的就是,人工智能实验室OpenA推出的基于GPT-3.5的对话式AI ChatGPT。

但许多投资人对AIGC项目的态度是,大量调研、出手谨慎。除了“等行业泡沫挤一挤”、待基础模型更加成熟,更因为产业过于早期,商业化被认为是最大课题。

从更深层的维度看,熊伟铭认为,AIGC的创新非常活跃,但创业机会不多,AIGC反而是大公司“摘桃子”的机会,即便是不商用,对于内部的减员增效都有巨大价值。华创资本到目前还没有出手AIGC项目,就是在寻找在大公司的缝隙中,创业公司还能做些什么。

王晟对待AIGC项目的态度比较积极,英诺天使春节前刚刚给一家AIGC企业发出了SPA(投资协议)。在他看来,AIGC未来将成为一个改造大量行业的生产力工具,应用范围不限于数字产业。

总结来说,元宇宙是全新的,发展过程必然是起伏的,去年下半年的融资降温,不代表它不被看好,2023年,资本普遍更看好其底层技术创新和长期的想象空间。

出海新物种:

消费级机器人、储能、e-bike

谈到2023年的关注方向,不止一位投资人提到了“出海”,看好中国企业往外走,探索海外新兴市场,核心逻辑是“优势外溢”。

梅花创投创始合伙人吴世春表示,梅花创投在出海方向,更好看中国有优势的品类、工具、模式向海外的复制。关注Web3.0、出海的早期孵化器go2mars capital投资人Arrow举例说,像东南亚这样的海外市场,不止是消费品,换电趋势下的新能源市场、印尼市场的金融科技,都在复用中国市场跑通的商业模型。

综合投资人的观点,经历了2021年的火爆、2022年的降温,对于2023年重启中的出海,新机会可以总结为,三大类新物种和三个新方向。

第一类新物种是,智能类家电及消费级机器人。头头是道基金投资人孙家亮从2021年起就发现了出海中的家电智能化趋势,2022年下半年以来,新细分消费级机器人、宠物护理市场(包括自动猫砂盆、宠物理毛器等)的爆发,验证了这一点。“(这类新物种)热度会持续到2023年,至少还有一年的投资机会”,他判断。

在此趋势下,消费级机器人也是备受青睐的类目,这是非常典型的中国供应链能力溢出,所带来的新机会。从2022年的投融资事件来看,机器人从地板延伸到了更多样的场景,如割草、泳池清洁、家庭巡逻等。

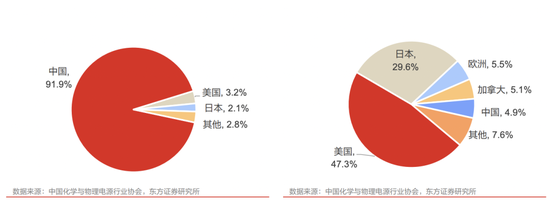

另外两大类出海新物种是,被欧美带火的消费级储能和e-bike。重点关注这两个赛道的孙家亮分析,它们的火爆,与2021年以来的疫情因素以及2022年欧美国家的能源紧缺,电力、天然气、原油价格的上涨,有直接关系。

2022年在跨境电商上卖得最火的就是消费级储能产品,头部项目疯狂被“抢”。和B端的工业储能、发电储能不同,消费级储能包括便携储能、房车储能和家庭储能。便携储能(便携式储能电源,简称“户外电源”)企业EcoFlow正浩和德兰明海成长为新晋独角兽,估值均超过了10亿美金。

2020年全球便携式储能生产国家分布VS主要消费市场构成

出行赛道中,最炙手可热的投资标的是e-bike,即电助力自行车。它不是国内随处可见的“两轮电动车”,是在传统自行车的基础上,加上了蓄电池作为辅助能源,可以实现纯自行车踩踏模式、纯电模式,或是踩踏电助力都用,售价在1000美元-3000美元之间。e-bike火热的逻辑不难理解,它几乎踩中了资本市场追捧的所有概念,“碳中和+消费电子+短途电动出行+新能源”。

综上,被看好的三大出海新物种,都属于需要一定技术能力和成熟产业集群、但不涉及尖端科技的终端。孙家亮分析,这些起初是欧美市场引领的产品潮流,但基于中国强大的供应链,中国公司在成本控制和效率提升、产品迭代和定义,以及运营能力上的优势,找到并把握住了机会。

出海的三个新方向,概括来说是,细分服务商、跨境大卖家以及拉美市场的新机会。

快速成长的海外电商赛道,不断催生着新的细分服务商机会。孙家亮举例说,如同大量电商产品的出口催生了海外仓和货代,因此投资了钛动和万邑通。通俗来说,就是要继续往下游走,寻找“别人挖矿我卖水”的机会,甚至是去看服务商的服务商,例如,利用AI技术给货代去做赋能的未斯科技;同时关注新的服务商机会,例如,他预判海外红人营销今年将出现明显拐点。

继赛维时代、三态股份在2022年IPO过会后,包括孙家亮在内的许多投资者,将重点关注跨境大卖家IPO的短期机会。在此之前未有铺货型卖家上市的先例,赛维们的案例无疑给投资人打了一针强心剂,投资跨境电商也有了更清晰的退出路径。

谈到2023年的新兴市场时,拉美不容忽视。这里与中国市场文化差异大,物流及支付较为落后,但经济发展阶段接近于东南亚,市场潜力被认为不输东南亚。孙家亮关注到,拉美电商包裹量上涨速度非常可观,而且巴西、墨西哥等地的购物客单价能达到100美金以上,比东南亚市场高出几十倍甚至百倍。

除了“优势外溢”,还有的领域出海是“不得不”的选择。

由于合规性问题,“2022年以来,很多Web3.0项目和关注这一方向的投资机构,密集地在新加坡落地办公室,还有不少项目关注中国香港市场、美国市场”,新加坡VC机构Arcane投资人姜逸雨对深燃透露。

到2023年,Arrow认为,加密世界绝对回不到2022年的狂热,但行情会部分好转。Web3.0其实是新一代的数字能力,将人和人之间的信任、拥有、确权和激励关系数字化,他认为,一定有它的价值。

举个例子,“目前的元宇宙缺少一套运行机制和经济系统,而Web3.0可以提供一套全新的商业体系和管理标准,但缺一个承载空间。”陈甫判断,在未来的网络世界中,Web3.0与元宇宙的融合被认为是必然趋势。不过现在两者都还非常早期,因此两者真正融合实现完整的全新一代互联网,还有很长一段路要走。

结语

上述四大板块背后,透露出创新创业的四大趋势。

趋势一,领域更硬核了,科技投资很狂热、硬科技比重在加大。

吴世春告诉深燃,梅花创投当前的投资比例是,科技、消费“八二开”。米磊表示,中科创星会坚持投资硬科技的八大产业,但对项目和创业者的要求越来越高,技术要硬核,创业者要么是头部科学家、要么出身于头部的产业龙头。中科创星2022年投资了近70个项目,重点分布在新能源、半导体等领域。

趋势二,具体到科技投资,标准变高了,要有政策或行业周期驱动。

熊伟铭投资下注的两大主题“国产替代”、“直道超车”,很好地阐释这一点。据他介绍,华创资本有六七成的投资放在“国产替代”上,即解决“卡脖子”问题,例如智能制造、生物医疗的上游材料等;三四成投资放在“直道超车”上,例如自动驾驶、商业航天等。他认为,这两个主题是科技投资未来一二十年的“长风口”,而这背后是大科技时代、大国竞争时代下的独特的机会。

趋势三,包括硬科技、元宇宙等领域,验证了商业化能力的项目更受青睐。

除了大环境对降本增效的要求,还在于这两大领域的技术导向。沈之提到,和互联网时代的市场驱动不同,这两大领域往往是学界的技术突破、基础模型的成熟,推动着产业界的发展,因此,投资过于前沿、早期的话,有商业化落地和难以退出的风险。

吴世春提醒要警惕技术自嗨,像自动驾驶这样研发周期很长的领域,会对订单驱动的公司出手,而不会为完全是研发驱动的项目买单。

趋势四,出海版块将愈发热闹,中国创业公司和投资机构的触角逐步从欧美市场转向东南亚市场,以及开始隐隐有些苗头的非洲和拉美市场。

孙家亮称,很乐于见到梅花创投、青山资本等主看国内市场的早期机构进入出海赛道,不过,当前的出海投资是早期和后期更加热闹,希望更多中期机构入场,出海赛道才能形成良性循环。

经历了2022年的投资低谷期,一批投资机构正在重整旗鼓。一位To B领域的投资人士对深燃判断,2023年的投资市场将回暖,尤其是国资背景的产业引导基金、包括一些头部人民币基金会加快投资节奏。

市场上的新机会、好项目永远是稀缺的,很多领域的发展过程或许是起伏的,创业者和投资人更要积极探索、沉淀积累,相信时间会给努力者以丰厚的回报。

*题图来源于pexels。应受访者要求,文中陈甫为化名。