4月中下旬进入一季报的密集披露期。A股上市公司在4月中下旬将进入一季报的密集披露期,业绩有望超预期的行业和个股或成为投资者关注的主线之一。当前一季报披露率较低,截至4月14日披露率为2.6%,我们结合行业分析员自下而上预测,梳理一季报预览供投资者参考。

2024年一季度A股非金融盈利增速或较去年同期基本持平,营收正增长。国家统计局公布一季度GDP同比增长5.3%,受物价因素影响名义GDP同比增长为4.2%,结合一季度CPI累计同比基本持平和PPI同比下降2.7%,我们自上而下测算A股一季度非金融营收同比可能为个位数增长,利润端方面,结合工业品价格变化我们预计利润率或持平略低于去年同期,我们估算一季度非金融盈利增速或与去年同期基本持平。已有部分参考指标包括:

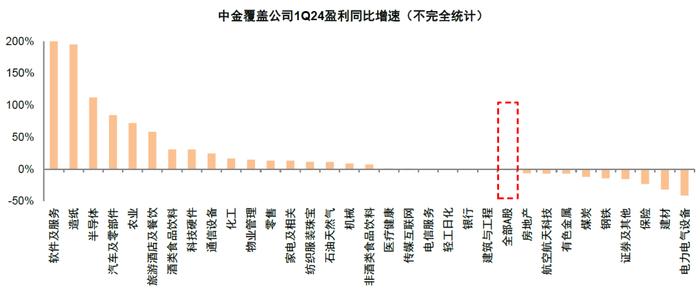

1)截至4月13日,根据中金公司重点覆盖A股公司不完全统计(约822家),A股整体/非金融一季度盈利同比增速预测为-1.3%/2.0%;

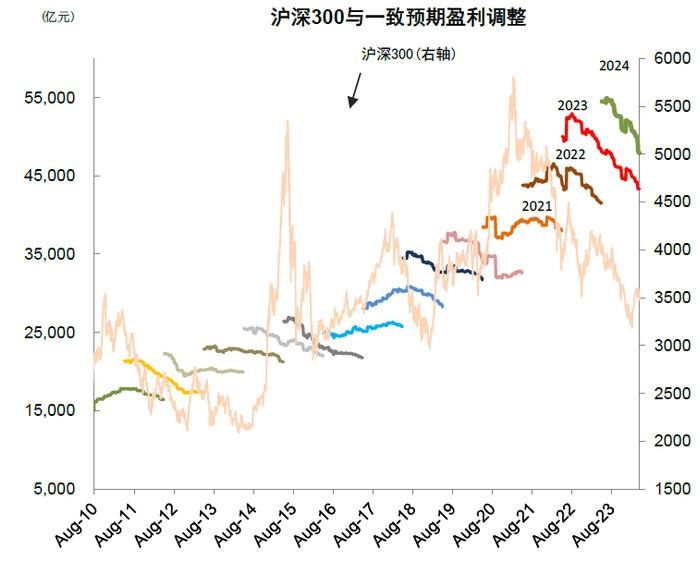

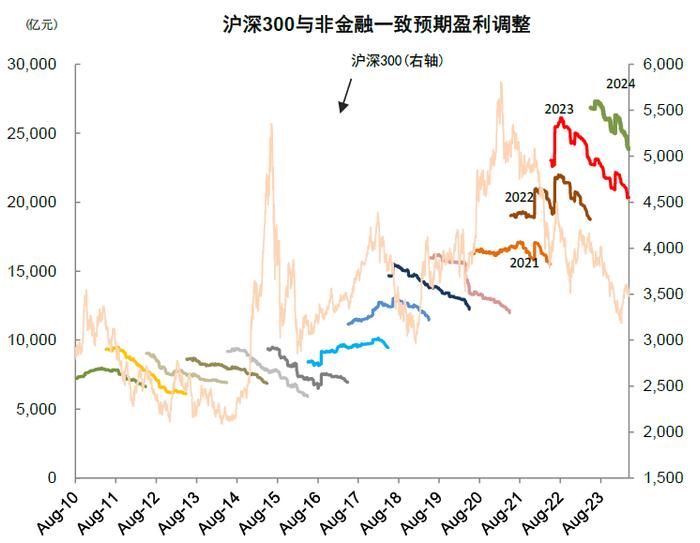

2)3月以来分析师对A股2024年盈利预测整体下修4.7个百分点,但下修幅度较年初有所改善;

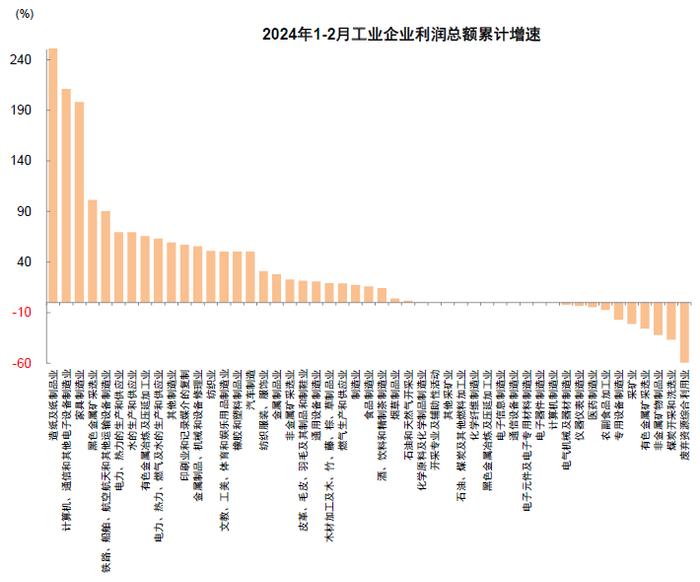

3)2024年1-2月工业企业利润累计同比增速为10.2%,较2023年12月的增速放缓6.6个百分点,但较2023年全年增速高出12.5个百分点,制造业利润同比+17.4%,为工业企业利润增长的主要拉动项。

一季报全球定价的资源品和出口链或表现较好。结构上:

1)能源和原材料行业或延续分化。2024年一季度国内外大宗商品价格延续分化,全球定价的大宗商品涨价(如原油、工业金属和贵金属等),盈利有望较去年同期实现明显增长,与内需或房地产相关的商品价格则可能相对较弱(如黑色金属、煤和建筑材料等),成为国内PPI偏弱的主要因素,相关行业一季度盈利或弱于去年同期。

2)出口链行业业绩仍具韧性。受益于部分海外经济体增长韧性以及库存周期反弹,部分前期受海外去库存拖累的行业或迎来需求改善,一季度我国出口数据累计同比转为正增长,预计出口链相关行业可能受益,但需要关注的是出口“以价换量”特征对利润率的影响,以及地产链相关行业内销的影响。

3)中游制造仍需消化供过于求的问题,光伏和新能源汽车产业链部分龙头公司业绩或相对稳健,但行业整体一季度或面临业绩同比走弱。

4)下游多数领域业绩有望同比改善。1-3月社零总额同比增长4.7%,复合增速呈现一定的改善趋势,3月以来部分地方出台消费品以旧换新政策,对下游耐用消费业绩有一定支持。

5)TMT板块业绩增速在低基数作用下有望改善。当前全球和我国半导体销售周期持续回升,但受产能利用率因素影响板块业绩改善弹性或仍有限,苹果产业链销售也较为低迷,科技硬件业绩改善或主要来自低基数,AI相关应用对业绩贡献仍待观察。

细分领域有哪些亮点?结合中金行业分析师自下而上反馈:

1)能源、原材料行业:减产影响下油价预期转好,石油天然气业绩同比有望改善,化工品盈利也受益于油价、产品价格上行以及出口好转;有色金属主要受海外经济韧性以及地缘波动影响价格持续走高,黄金股业绩或超预期;需求偏弱导致钢铁、煤炭及建材盈利相对偏弱,需要关注部分细分领域业绩低于预期。

2)中游制造:新能源汽车产业链在淡季及降价影响下加速筑底;光伏主产业链业绩仍环比下降,各环节单位利润仍可能呈下降趋势,但光伏玻璃受益于供需平衡收紧以及库存消耗有望超预期,逆变器出口景气度仍较高;机械行业整体仍未见需求改善拐点,但逆周期政策延续利好机械板块细分领域,新质生产力及人工智能相关领域或受益,如人形机器人、工业母机、氢能、复合集流体等。

3)下游消费:春节消费拉动社零稳步回暖,零售、旅游等行业业绩边际改善,但3月以来持续性待观察,下游理性消费及K型分化趋势凸显;轻工日化、家电、纺服持续受益于外需改善及海外渠道库存改善;汽车行业内外需稳健,出海带动产业链业绩增长。其中潮玩龙头、美妆医美、空调上游零部件、纺织制造业绩有望超预期,生猪养殖行业关注业绩拐点。

4)TMT领域:一季度消费电子业绩整体偏弱;半导体制造产能利用率仍下滑,但半导体设计受益于消费电子周期上行有望同比正增长;电信服务部分龙头企业分红比例提升提供稳健回报和防御属性;软件及服务预计弱复苏,有望看到AI应用的部分落地进展;传媒互联网表现分化,电影、游戏业绩有望改善。其中AI相关应用、办公软件、国产软件、电信运营商、海外数通光模块供应商有望超预期。

5)金融地产:银行受息差拖累业绩增速预计持续下滑;券商受投行及机构业务线拖累业绩或同比下降,保险面临投资端高基数影响,利润表现仍承压;主流房企结算毛利率仍处筑底阶段,现存土储仍存减值压力,物业管理业绩韧性较强。

结合分析师预测自下而上的测算,1Q24盈利同比增速可能较高的板块包括汽车、农林牧渔、机械设备、电子、社会服务等。

结合一季报业绩关注三条投资主线。一季度经济数据边际改善,市场聚焦经济环境在上市公司基本面的反映,把握基本面拐点以及修复弹性可能是重要的投资思路。在一季报业绩预报和报告披露阶段,重点关注三条思路:

1)一季报业绩可能超预期或环比改善的景气领域,如出口链行业。

2)业绩逐步从周期底部回升、产业趋势明确的细分领域,例如半导体、通信设备等TMT相关行业。

3)温和复苏环境下率先实现供给侧出清的行业,例如部分上游资源以及传统制造领域,该领域与红利板块的重叠度相对较高。

我们在报告原文中,结合行业分析师自下而上梳理出一季报有望超预期或可能低于预期个股和细分领域,供投资者参考。

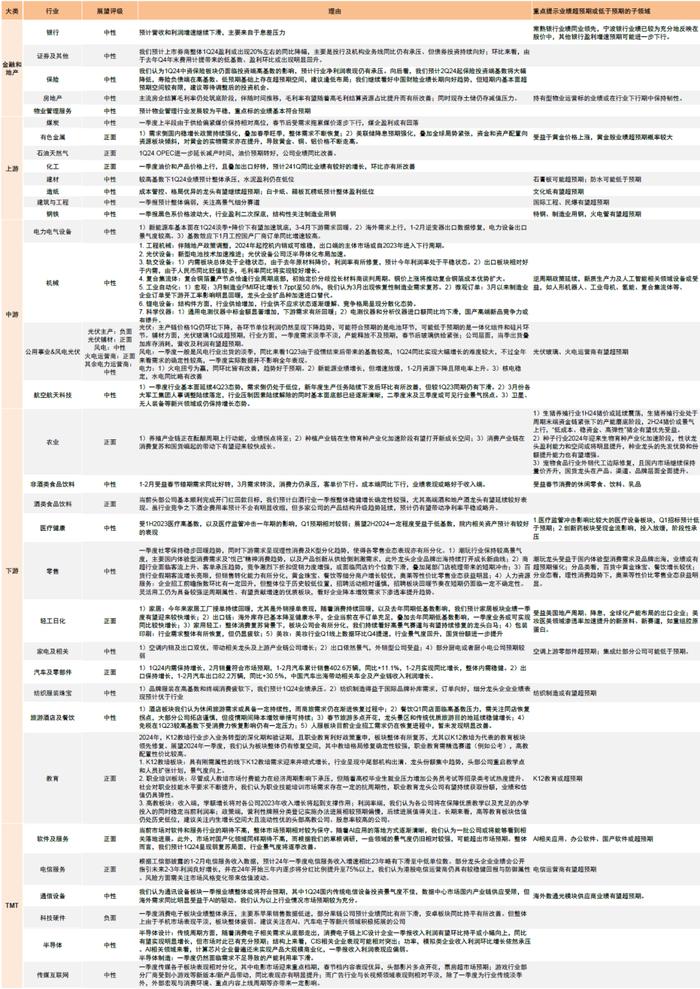

图表:中金分析师对各领域的盈利展望

注:展望正面的情形包括1)一季报可能超预期,2)一季报业绩不佳但可能接近改善拐点,3)一季报业绩延续良好趋势且未来可能更好;展望中性的情形包括一季报可能与预期较为符合;展望负面的情形包括 1)一季报可能低于预期;2)一季报业绩较好但可能接近转弱拐点;3)一季报负增长幅度较大

资料来源:Wind,中金公司研究部

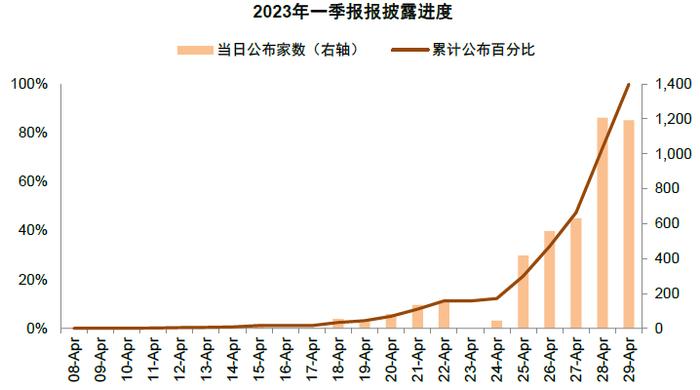

图表:2023年一季报披露进度图

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部

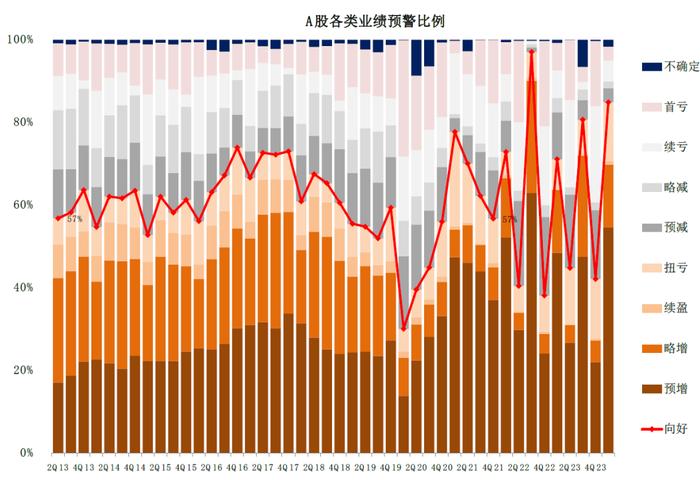

图表:2024年一季报业绩预告披露进度图

注:截至2024年4月14日资料来源:Wind,中金公司研究部

图表:2024年一季报预告向好比例环比改善,披露率仍然较低

注:截至2024年4月14日 资料来源:Wind,中金公司研究部

图表:基于中金公司覆盖股票自下而上汇总的盈利预测

注:1)该统计是针对中金公司所覆盖的A股公司做自下而上的一季度业绩预测汇总,图表中所统计约包含822家公司的盈利预测,且不同行业包含样本数有一定差异,因此图中为不完全统计结果,仅供参考。2)软件及服务1Q24同比增速为353.1%

资料来源:Wind,中金公司研究部

图表:2024年1-2月工业企业利润同比增长10.2%,较去年持续改善

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部

图表:工业企业不同行业利润增长明显分化

注:造纸及纸制品业增速337%

资料来源:Wind,中金公司研究部

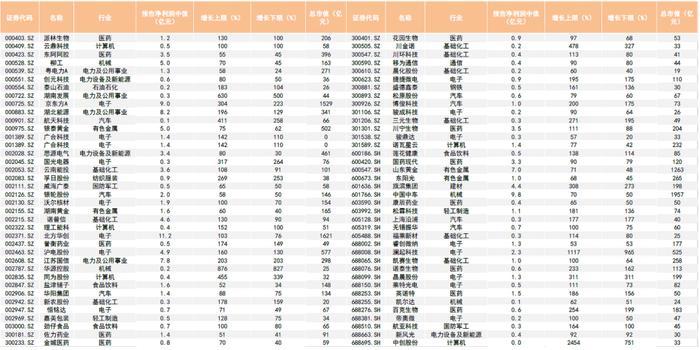

图表:部分已披露一季报业绩预增的公司一览

注:1)表中数据均截至2024年4月14日;2)增长上限/下限为同比变动 资料来源:Wind,中金公司研究部

图表:2024年3月以来对2024年行业盈利预期的变化

注:1)截至2024年4月14日;2)预测值基于Wind一致预期资料来源:Wind,中金公司研究部

注:1)截至2024年4月14日;2)预测值基于Wind一致预期资料来源:Wind,中金公司研究部

图表:2024年年初以来对2024年行业盈利预期的变化

注:1)截至2024年4月14日;2)预测值基于Wind一致预期资料来源:Wind,中金公司研究部

图表:沪深300成份的预测净利润变动

注:1)截至2024年4月14日;2)预测值基于市场一致预期资料来源:朝阳永续,中金公司研究部

注:1)截至2024年4月14日;2)预测值基于市场一致预期资料来源:朝阳永续,中金公司研究部

图表:沪深300非金融成份的预测净利润变动

注:1)截至2024年4月14日;2)预测值基于市场一致预期资料来源:朝阳永续,中金公司研究部

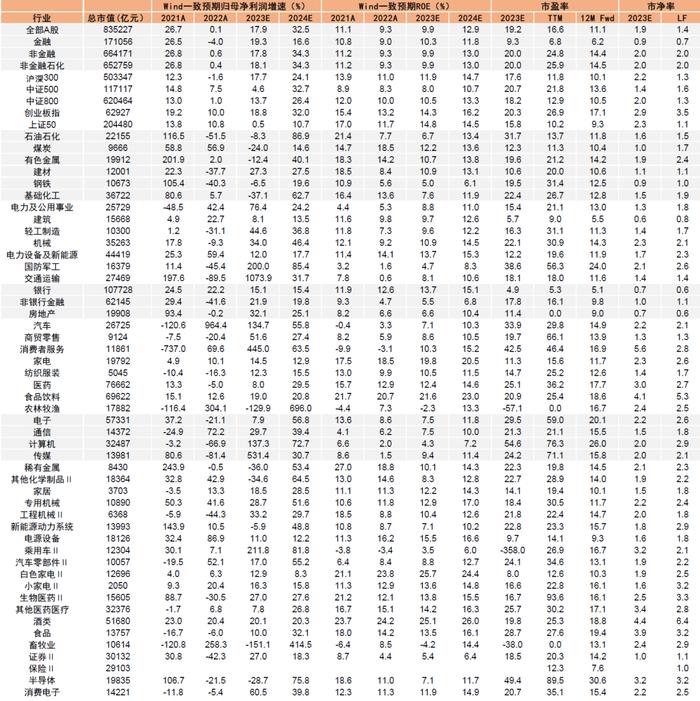

图表:A股分行业盈利与估值统计(预测值基于Wind一致预期)

注:数据截至2024年4月14日 资料来源:Wind,中金公司研究部

本文摘自:2024年4月16日已经发布的《一季报预览:哪些公司业绩有望超预期?》

李求索 分析员 SAC 执证编号:S0080513070004 SFC CE Ref:BDO991

黄凯松 分析员 SAC 执证编号:S0080521070010 SFC CE Ref:BRQ876

刘欣懿 联系人 SAC 执证编号:S0080123070090