近几年港股市场的表现,让很多投资者都有过“拔剑四顾心茫然”的感受……自21年年初以来的这轮港股调整已近30个月,是过去20年间港股最长的下行周期。去年11月,港股好不容易迎来一波反弹,而仅未满三个月又迅速陷入回调。2023年上半年,恒生指数-4.37%的表现在全球各大市场主流指数中兀自独跌……(数据来源:wind,截至23/6/30)

但是,最近的港股行情似乎出现了拨云散雾之势,在七月迎来了下半年开门红,近期更是久违的走出了独立于A股市场的抢眼表现。

强势表现的原因或许来自以下几个方面:

前期快速贬值之后,近期人民币汇率反弹,汇率承压有所减弱;

美联储加息动力逐步走弱,海外流动性和市场风险偏好有望改善;

企业盈利或处于大周期回升的起点,有望迎来较长上行周期;

港股自身估值处于低位,恒指徘徊在18000点附近,性价比空间进一步打开;

相关政策信号显现,提振市场信心……

(数据来源:wind,截至23/7/11)

如上,随着利好港股的诸多积极因素逐渐积累,港股投资或将重回市场聚光灯下。历史来看,港股市场对基本面盈利修复、政策信号、海外流动性等利好因素更为敏感,往往具有更大的反弹弹性。那么,如果想在当下布局价值渐显的港股市场,有哪些不错的投资选择呢?

恒生科技ETF(513130)

(联接基金:A类015310/C类015311)

相比较A股市场,港股市场巨大的吸引力主要还是汇集了一大批稀缺的优质新经济成长标的。近年来,随着港交所上市制度改革,众多国内科技巨头选择在港上市,海外中概股也纷纷回归,港股的新经济与高科技含量不断提升。

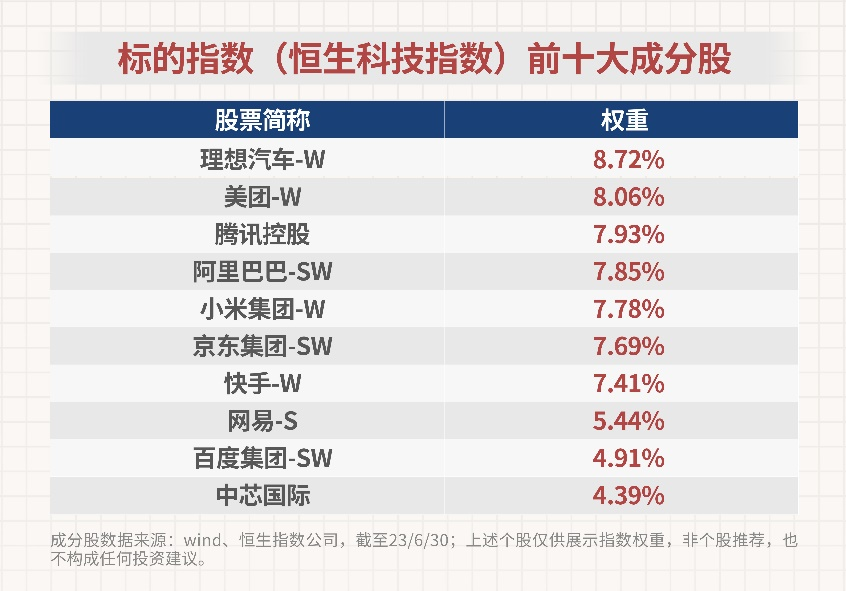

恒生科技指数作为港股尖端科技的代表,覆盖了30家港股优质互联网及科技制造业龙头,被誉为“东方纳斯达克”,泛科技属性明显,成长弹性巨大。在新一轮科技变革浪潮中,有望充当港股反弹“急先锋”,引领港股率先修复。

伴随恒指再次徘徊在18000点附近,近期南向资金抢筹港股的热情再次回升,多只港股ETF份额呈增长态势。恒生科技ETF (513130) 更是成为吸金之选,基金份额从6月底的171亿份快速增至目前的176亿份。(数据来源:交易所,截至23/7/11)

港股通50ETF(513550)

(联接基金:A类012151/C类012152)

标的指数中证港股通50指数选取港股通范围内最大的50家公司作为样本股,指数的“新经济”和“顺周期”属性突出。作为港股优质龙头企业的大本营,港股通50ETF是把握港股整体投资机会的标配之选~

作为内地资金配置港股的重要选择,近一个月以来,港股通50ETF(513530)基金份额增长超60%,南向资金的青睐有加也进一步彰显了港股通50指数的配置价值。(数据来源:交易所,23/6/10基金份额为36.42亿份,23/7/10基金份额为58.54亿份)

港股通红利ETF(513530)

(联接基金:A类018387/C类018388)

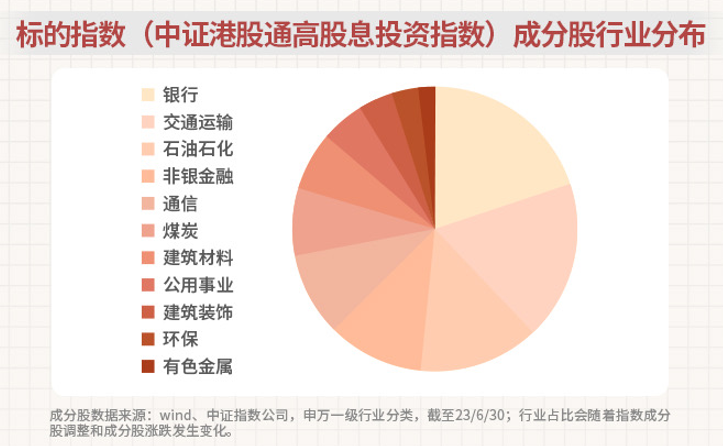

在当前利率下行的市场环境中,红利策略具备盈利定价的天然优势,震荡行情中,红利策略“减震器”的属性也进一步凸显。标的指数中证港股通高股息投资指数,一“指”揽获港股高分红的优质蓝筹企业,10.15%的股息率(近12个月)显著高于AH股中其他红利类指数,投资性价比突出。(数据来源:wind,截至23/7/10)

港股通红利ETF的指数成分股行业基本集中在传统的支柱型行业,“中特估”背景加持之下,受益于国资国企改革将进一步深化,港股红利策略盈利定价优势凸显,价值重估空间广阔。

港股通科技50ETF(513150)

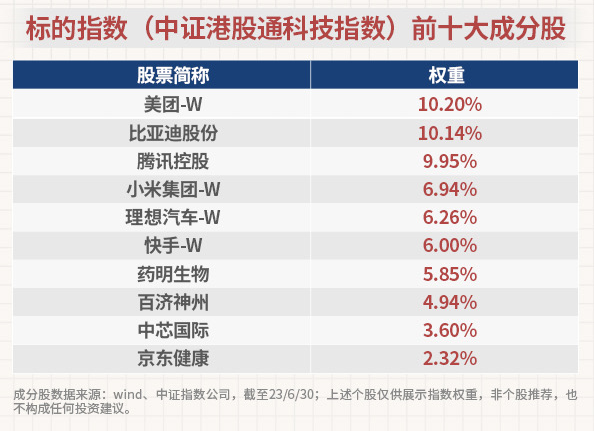

高弹性的科技板块一直是港股市场中的“耀眼明珠”,港股通科技50ETF追踪中证港股通科技指数,网罗了港股市场的诸多高科技龙头企业,包括美团、腾讯、快手等互联网巨头,以及比亚迪 股份、理想汽车等造车新势力与药明生物、百济神州 、京东健康等港股医药龙头。

当前,新一轮围绕科技变革的投资浪潮正在上演,港股通科技50ETF(513150)作为港股市场的前沿浪潮核心,高科技含量与高成长空间特征显著,有望在港股反弹中更显优势。

国内经济基本面的修复趋势、海外流动性的逐步缓和……现阶段,内外部利好因素正为港股的“柳暗花明”打开了更多可期待的空间。飘风不终朝,骤雨不终日。华泰柏瑞旗下多只港股投资ETF,助力布局转机渐现的港股投资窗口期。

来源:华泰柏瑞基金