出品|搜狐财经

作者|汪梦婷

近日,蔡嵩松、葛兰、周蔚文等知名基金经理接连卸任,再次引起投资者对基金造神的讨论。

过去两三年,公募基金经理中诞生了一批“顶流”,他们凭借某阶段的辉煌业绩,成为基民眼中的“神”。“顶流”基金经理每次调仓换股,总是万众瞩目,他们领衔的基金产品,粉丝们真金白银地捧场。

在2020年底,张坤管理规模一举突破千亿,成为全市场规模最大的主动权益基金经理。在接下来的2021年,刘彦春、葛兰两位千亿基金经理横空出世,不少基金经理管理规模也在这一年达到历史巅峰。

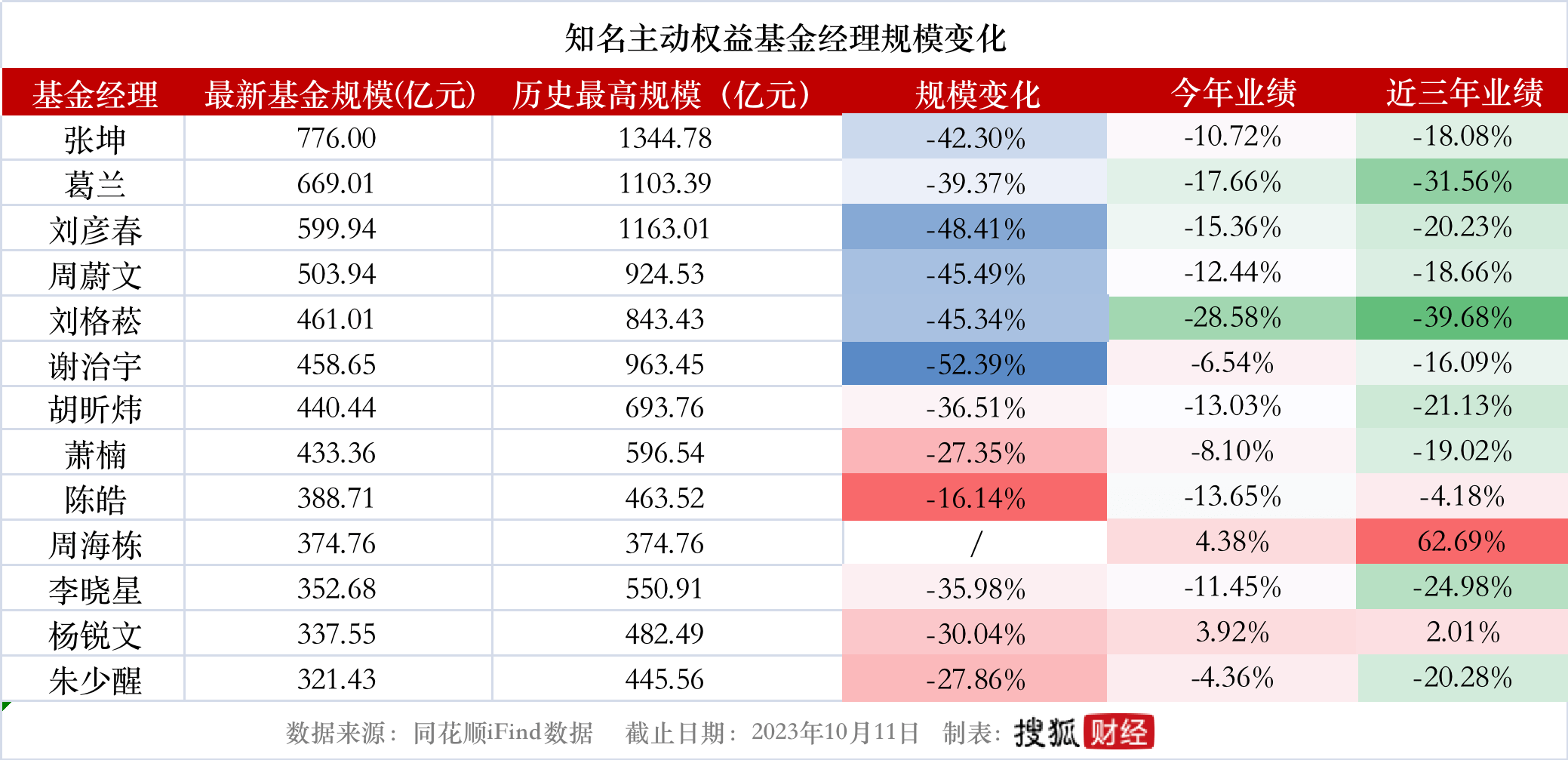

到2023年,“顶流”们的光环效应已黯淡不少,曾说要“永相随”的“基粉”,在连续亏损下又一哄而散。截至目前,主动权益基金市场已无千亿基金经理,张坤、葛兰、刘彦春在管规模,较巅峰时期分别减少567亿、434亿元、563亿元。

“顶流”带来的规模效应已逐渐消失,负面效应却在加速显现。“造神”不再是一个好策略,“去明星化”成了基金行业的大势所驱。

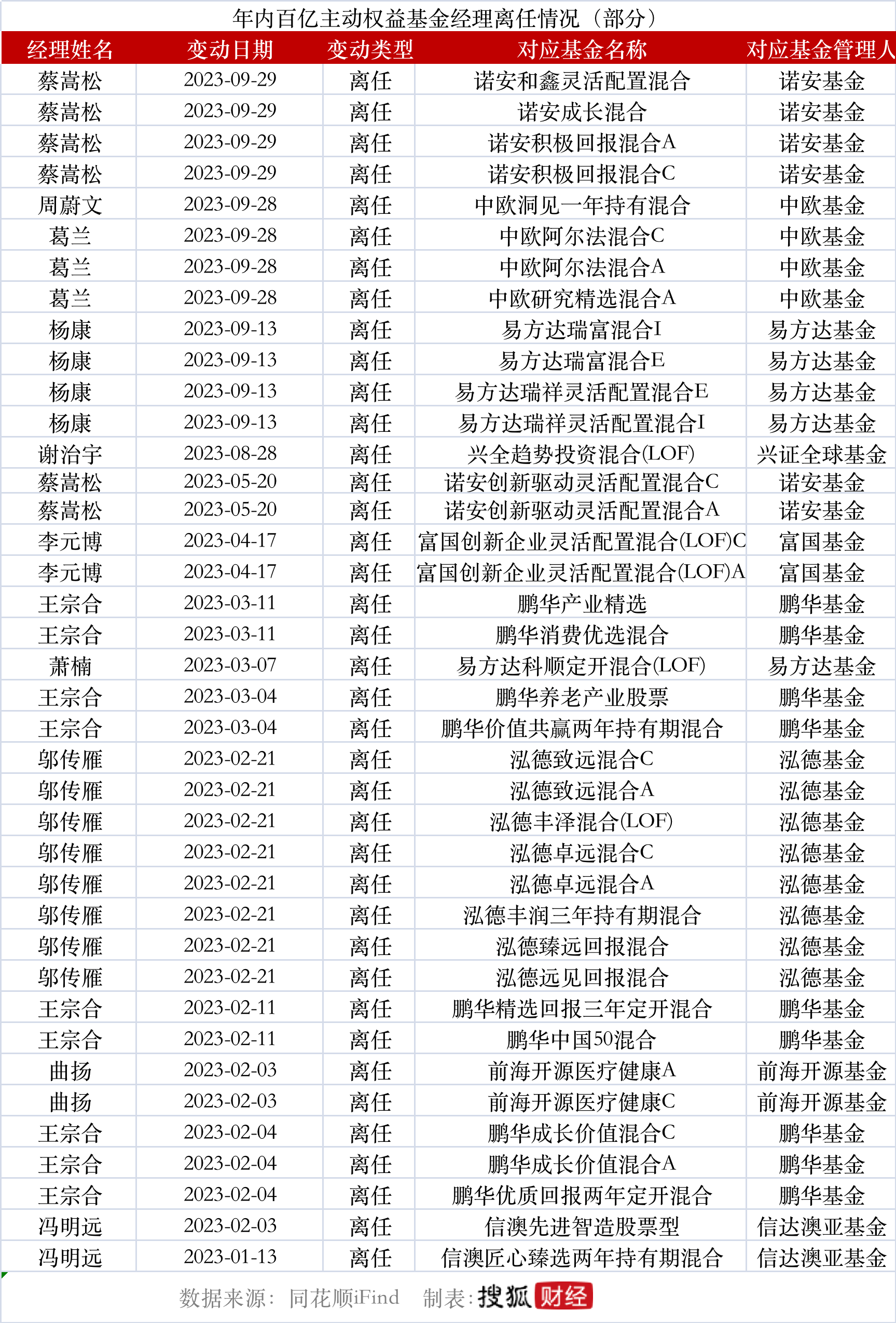

据不完全统计,今年以来,已有超过10位百亿级基金经理卸任旗下部分产品。

消失的“千亿俱乐部”

两三年前,乘着市场东风,公募基金经理在规模扩张上登峰造极,“千亿俱乐部”应运而生。

2020年四季度末,得益于辉煌的业绩,张坤在管基金规模达到1255.11亿元,一举超越刘格菘,成为史上第一位规模超千亿的主动权益类基金经理。

不仅如此,张坤成功“破圈”,知名度不再局限于金融行业。他被年轻的基民捧“出道”,对标某娱乐圈顶流“坤坤”,因为业绩隔三差五便登上热搜,还拥有了个人超话,甚至有粉丝自发组建“易方达张坤全球后援会”。

在2021年第二季度,张坤在管规模达到史无前例的1344.78亿元。粉丝们真金白银地践行着他们的口号,“坤坤勇敢飞,ikun永相随,坤坤不老,蓝筹到老。”

张坤不是第一个被“饭圈化”的基金经理,在他之后,又有两位“千亿顶流”横空出世。

2021年,刘彦春成为当年度首个规模突破千亿的主动权益基金经理。截止第一季度末,他管理的6只基金的总规模从增至1015.80亿元,2020年四季度末这一数字为783.23亿元,单季度“吸金”约232亿元。

刘彦春本人受到投资者热烈追捧,成了与张坤齐名的“消费男神”,基民在社交媒体称,“全世界最好的春春,不是李宇春,不是陈小春,而是刘彦春”。

这一年首尾相映,到第四季度末,“医药女神”葛兰管理规模突破千亿,达到1103.39亿元,成为第一位规模超过千亿的女性基金经理,并超过了同期张坤的规模,被誉为“公募一姐”、“葛女神”。

“中欧葛兰医药全, 白酒记得找张坤,消费还看刘彦春”,如日中天的明星基金经理们,一度被传出要组团参加娱乐节目《天天向上》的消息。

时至今日,市场风云变幻,当年“顶流”今何在?张坤并未卸任任何产品,但规模已缩水至776亿元,较巅峰时期回落约567亿元。葛兰、刘彦春最新规模分别为669.01亿元、599.94亿元,高位回落约434亿元、563亿元。

规模缩水主要来自业绩亏损,据同花顺iFind数据,截止10月11日,张坤近三年基金整体亏损18.08%,葛兰、刘彦春分别亏损31.56%、20.23%。

截至目前,全市场规模超过1000亿元的主动权益基金经理,已经不复存在。超过500亿元的仅剩4位,超过300亿元的主动权益基金经理有13位。

这13位基金经理中,有11位基金经理规模高位下滑超过两成,其中谢治宇下滑52.39%,不过主要因其今年卸任了一只规模近200亿元的基金。张坤、刘彦春、周蔚文、刘格菘均下降超过30%。

统计范围内,有11位基金经理近三年业绩均录得亏损,表现最差的是广发基金刘格菘,三年亏损39.68%,今年已经亏损28.58%,另有4位基金经理亏损在20%-30%之间。

电影《大话西游》中有一句耳熟能详的台词,“以前陪我看月亮的时候,叫人家小甜甜,现在新人胜旧人,叫人家牛夫人。”随着基金净值的起起落落,明星基金经理光环褪色,逐渐回归到了本来面目。

年内超10位百亿基金经理卸任

在“牛市造神无数,熊市一地鸡毛”的吐槽声中,越来越多的明星基金经理主动“减负”。

截至二季度末,全市场有159名主动权益基金经理管理规模超过百亿元,排名前五的是张坤、葛兰、谢治宇、刘彦春和周蔚文,规模分别为776亿元、766.88亿元、654.41亿元、599.94亿元和529.41亿元。

上述五位基金经理中,已有三位在今年卸任了名下部分产品。9月28日,葛兰卸任中欧研究精选和中欧阿尔法基金经理,卸任后其最新规模669.01亿元。同日,周蔚文卸任中欧洞见一年持有,管理规模从529.41亿元降至503.94亿元。

此前的8月28日,谢治宇卸任了兴全趋势投资混合的基金经理,这只明星基金成立于2005年,规模接近200亿元,现由董理单独管理。

谢治宇退出后,在管总规模由654.41亿元降至458.65亿元。在管基金剩下3只,单独管理的仅有规模较小的兴全社会价值三年持有,规模超过百亿的兴全合润、兴全合宜均与其他基金经理共同管理。

此外,易方达基金萧楠在3月份也卸任了一只产品,即易方达科顺定开混合,不过该基金规模不大, 仅1.14亿元。杨康今年卸任了易方达瑞富灵活配置、易方达瑞祥灵活配置混合等5只产品,目前仍管理20只基金,规模185.19亿元。

长期被诟病“一拖多”业绩不佳的基金经理曲扬,今年离任了前海开源医疗健康,这只基金规模约18亿元。卸任后,曲扬仍管理8只基金,总规模237.37亿元。

还有不少明星基金经理“清仓式”卸任,例如蔡嵩松在国庆期间悄然离任所有产品的基金经理。今年上半年,鹏华基金王宗合、泓德基金邬传雁也接连离任。

例如,今年2月4日,王宗合卸任鹏华优质回报两年定开、鹏华成长价值两只基金,一周后的2月11日,王宗合再次离任鹏华精选回报三年定开、鹏华中国50混合,4只基金超过30亿元。

在3月份,王宗合基本每周都在卸任。3月4日,王宗合离任鹏华价值共赢两年持有期、鹏华养老产业股票;3月11日,卸任鹏华产业精选混合、鹏华消费优选混合;3月25日,卸任鹏华创新未来混合。

4月22日,鹏华基金再次公告称,王宗合因工作安排,不再担任鹏华匠心精选混合基金经理。至此,王宗合不再管理任何公募基金。而在2020年第三季度,王宗合管理规模一度达到554.26亿元。

据不完全统计,今年以来,已有葛兰、萧楠等十多位明星基金经理主动收缩规模,离任旗下基金产品。

从“造星”到“去明星化”

告别高歌猛进的时代,基金经理不再追求规模扩张,纷纷减负,主要出于何种考虑?

财经评论员张雪峰对搜狐财经表示,部分基金经理可能已经完成了既定的投资目标,或需要休息、转型等。随着产业结构调整和监管政策的变化,基金行业也面临新的挑战和调整,一些基金经理选择卸任以应对不确定因素。

“管理大规模基金需承担巨大压力,责任沉重,可能影响个人身心健康。”经济学家、新金融专家余丰慧表示,基金规模巨大可能影响个人的投资灵活性,无法在市场上获取较大回报。

此外,余丰慧认为,当前投资环境多变,不确定性增加,部分基金经理为降低风险而选择削减规模。

不难发现,近两年基金经理“明星化”带来的规模效应递减,而负面效应正在加速显现。

“造星运动以内部资源倾斜为条件,造成内部管理的困境,包括基金经理个人管理规模过大的问题、其他优秀基金经理的流失问题等等。”中央财经大学证券期货研究所研究员、内蒙古银行研究发展部总经理杨海平表示。

数据显示,截至目前,包括券商资管、基金公司在内的197家公司中,今年已有超过300位基金经理离任,创近五年同期新高。

“造星带来的规模扩张效应也不可持续,且基金经理走下神坛时,给基金公司带来的负面冲击不容小觑。”杨海平还提到,“造星对基金公司品牌建设的助力被扭曲,对基金经理的过度包装,使公募基金的整体实力被忽视。 ”

当前,“去明星化”已成大势所驱,这对于基金公司有何影响?是否会提升投资者体验?

杨海平表示,淡化基金经理明星IP,基金公司能更加扎实地开展投研能力建设、团队建设,充分发挥核心人才的作用,更好地打磨风格、策略、产品、渠道,适应公募基金管理、运营数字化、基金管理人团队化的发展方向。

“投资者的体验其实并不在于基金经理是否为明星,而在于产品设计、渠道管理、消费者权益的保护以及投资全流程的陪伴与沟通。”杨海平称。

张雪峰则认为,基金经理“去明星化”,能促使投资者更加理性地选择基金产品,而不是盲目跟风追求个别基金经理。基金公司可以依靠整体团队的专业能力和风险控制能力,提供更为可靠的投资服务,增强投资者的满意度和信任感。

“对于个别有着特殊影响力和广泛认可的基金经理,依然会保持一定程度的个人IP,以赋予其产品更高的吸引力和市场竞争力。”余丰慧表示。