财联社8月17日讯(记者 成孟琦)内地存款利率下行之时,香港存款利率却不断攀升。诸如“新客户尊享额外年利率达7.28%”、“定存美元年利率高达9%”、“跨境理财通送大礼”等宣传语,吸引着大批客户专程赴港开户。

赴港开户真的这么火爆吗?为何香港的定存利率如此之高?又吸引了多少资金流向香港?

赴港开户热潮?金管局:银行存款总量轻微上升

虽然香港和内地的利差正在扩大,被不少媒体形容为“赴港开户热潮”,如香港中银“网红”网点中港城分行每天早上七点便大排长队、汇丰银行开户预约更是已排队到一个月之后。

早上七点半的中银香港中港城分行,受访者提供

根据香港金管局公布的最新数据,香港认可机构的存款总额并未产生大幅波动。这也意味着,虽然香港高息定存近日备受讨论,但可能吸引到的新资金有限,更多存款者可能已经拥有较为均衡的资产配置或目前持有闲置美元。

具体看来,香港金融管理局发表的统计数字显示,2023年上半年,存款总额及港元存款分别上升0.2%及1.7%。香港人民币存款在6月份上升1.7%,6月底为9,073亿元人民币。港元存款及外币存款6月则分别上升0.2%及0.8%。跨境贸易结算的人民币汇款总额于6月份为10,892亿元人民币,而5月份为9,773亿元人民币。

另外,金管局提示存款变动受多项因素影响,包括利率走势、市场集资活动等,因此适宜观察较长期趋势,毋须过度解读个别月份的波动。由于按月货币统计数字或会受到各种短期因素(例如季节性与公开招股相关资金需求,以及营商与投资相关活动)影响而出现波动,应小心诠释统计数字。

为何两地利率差如此之大?

香港金融管理局7月27日宣布,基本利率根据预设公式定于5.75厘,即时生效。四大行随即跟着调整最优利率。

据悉,基本利率是用作计算经贴现窗进行回购交易时适用的贴现率的基础利率。目前基本利率定于当前的美国联邦基金利率目标区间的下限加50基点,或隔夜及1个月香港银行同业拆息的5天移动平均数的平均值,以较高者为准。

同一时期,内地正在密集降息。

2023年8月15日,中国人民银行发布公告称,为对冲税期高峰等因素的影响,维护银行体系流动性合理充裕,当日开展2040亿元公开市场逆回购操作(OMO)和4010亿元中期借贷便利(MLF)操作,充分满足金融机构需求。其中,公开市场逆回购操作中标利率下降10个基点,由此前的1.9%下降至1.80%;MLF操作中标利率下降15个基点,由此前的2.65%下降至2.5%。

广发证券银行业首席分析师倪军认为,不管是时点还是幅度,本次降息均超市场预期,在降准落地前降息,体现了货币政策逆周期稳经济的决心。

为何两地利率差不断扩大?这与美联储不断加息不无关系。港元与美元实施联系汇率制度。自2022年3月开始至今,美联储连续加息11次,当前联邦基准利率已上调至5.25%~5.5%。

值得注意的是,近期人民币汇率走低,人民币对美元汇率年内首破7.3关口,由于港元与美元挂钩,若内地客户换汇定存会有一定的汇率风险。此外,由于反洗黑钱条例和反恐怖组织条例,香港的银行对新开户资金来源审核较严,客户如无法证明自己有正规获取该笔资产的途径,可能会被拒绝开户。

香港定存年化利率吸引客户

由于基本利率的调高,香港大部分银行港元及美元定期存款最高年化利率均可达4%以上。同时,不乏部分银行以7%甚至9%的短期年化利率吸引客户。

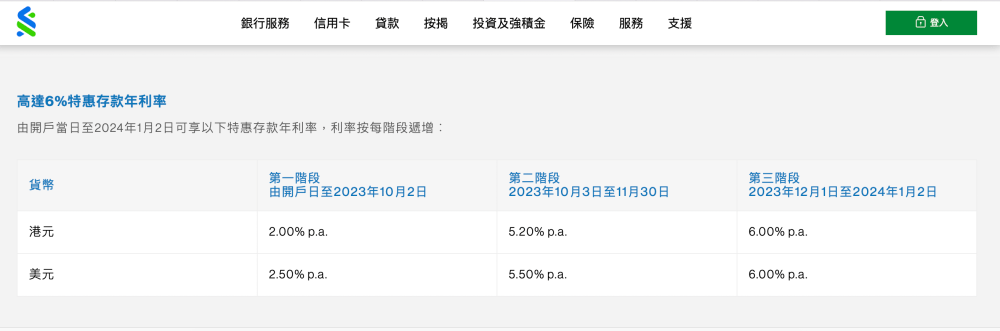

短期高息有渣打银行面向跨境理财通客户的9%美金定存(1 月计息),以及阶梯状以2%开始、最后阶段年化利率可达6%的“高息马拉松活期存款”。具体来看,利率按每阶段递增,港元存款第一阶段(开户日至10月2日)利率为2%,随后的第二阶段(10月3日至11月30日)、第三阶段(2023年12月1日至2024年1月2日)利率分别为5.2%和6%。同时,美元存款三个阶段利率则分别为 2.5%、5.5%、6%。

渣打银行的阶梯利率

而中信银行(国际)的阶梯状存款也为同一逻辑,由2%左右的年利率逐步上提至7.28%。

虚拟银行方面,众安银行8月5日推出新客优惠利率,在港客户使用邀请码成功开户后可获得最高年化6.6%的定存利率,但优惠利率存款期为3个月。

众安银行开户优惠

同时,香港市场还有人民币定存优惠,东亚银行香港在7月1日至9月30日期间推出活动,全新理财通南向通客户以新资金开立指定金额及指定存款期的人民币定期存款可享特惠年利率达6%。

香港政府于今年7月尾推出年利率不低于5%的新一批银色债券,此类债券主要面向年龄60周岁以上的香港居民。因为保证高息,本期银债认购反应热烈。同一时期,香港汇丰银行为特选客户提供高达5.21%的年化存款利率,以年利率而言较政府发行的银债更高。

香港的李先生告诉记者,他刚刚参与了汇丰银行本次高息存款活动,前提是需要经客户经理购买一份保险产品。

中银料美联储明年减息

香港及内地利差不断扩大的同时,离岸人民币汇率也在8月16日一度失守7.3。

分析人士认为,离岸人民币汇率下降主要受美元指数回升影响,令人民币汇率承压;此外,8月15日央行意外调低MLF利率,导致中美货币政策进一步分化,吸引海外量化投资基金迅速买跌人民币汇率;而中美利差倒挂幅度扩大至年内高点163个基点,令人民币汇率均衡估值相应走低;最后,近日,北向资金有所流出,对人民币汇率也构成下跌压力。

香港金管局阮国恒表示,随着美国持续加息,在联汇制度的设计下,港元拆息亦逐步上升,不过纵使在加息环境下,他仍认为今年首季香港银行体系的特定分类贷款比率比去年底上升速率不算太快,故相信有关风险可控,而银行体系总存款量仍轻微上升,看不到有资金流出的情况,惟他提醒市民在加息环境下要对银行借贷利率的波动做好准备。

对于市场最为关注的美国何时停止加息,中银香港个人数字金融产品部财富策略及分析处高级财富策略师张诗琪认为,美联储仍为未来加息留下伏笔,目的为管理市场对通胀回落的乐观预期,以防通胀反弹时需进一步收紧政策。由于美国核心通胀于去年9月才见顶,基于高基数效应,相信未来数月核心通胀仍会续跌。而议息后利率互换市场预计,今年再加息0.25厘的可能性轻微下跌。至于年内减息的可能性,她认为基于美国经济衰退的风险正在下降,而利率期货亦反映减息概率较大机会于明年出现。

(财联社记者 成孟琦)

(来源:财联社)