今年的货币市场可谓是乱象丛生,说来也奇怪,一向以美国马首是瞻的国家一个比一个惨,

欧元自从被逼平价以后,欧洲央行加息也加了,然而并无卵用,尚不知底部在何方,顺便提一句,旁边的英镑日子也难过,用雨果的一部小数形容颇为不错——悲惨世界,神不似,形也似。

另外一个难兄难弟的非日元莫属,自从120的汇率守不住以后,130、140也就半年的事儿,为了稳住“币心”,钱没少花,事儿没办成。

往后看,欧日到年底前或许仍需“亡命天涯”,11和12两月,美联储加息不会停,利率或到4%以上。

反观新兴市场货币,另有一番景象,根据彭博追踪的数据,在23个新兴市场货币中,有21种跑赢了英镑,19种跑赢了欧元,所有23种货币的表现都好于日元。

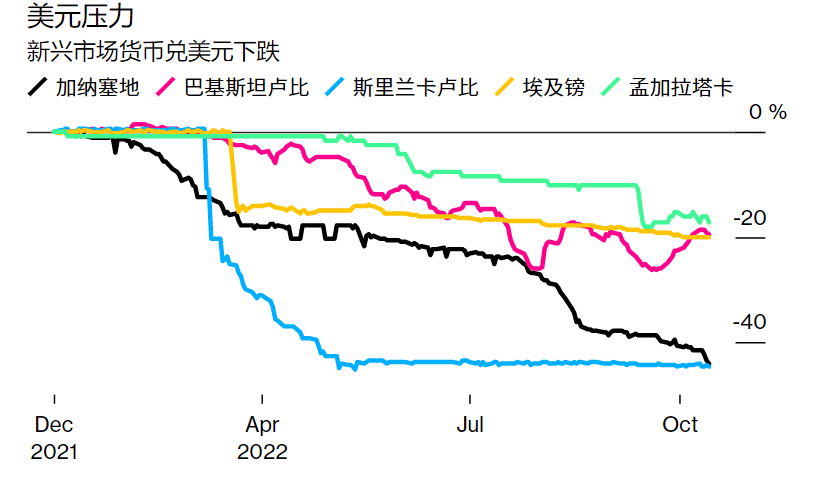

总的来说,美元加息情况下,新兴市场汇率损失为发达国家的一半儿,不过新兴市场货币中也另有天地,已经一分为二。

有些国家是主动迎战美元的,例如墨西哥比索和巴西雷亚尔,表现相当可以,当然这个好处是“双叠加”得来的,即大宗商品涨价以及很早的加息。

例如,巴西名义利率已经达到13.75%,实际利率也有4.62%的水平,可见美联储收割也不是无往不利。

还有一部分新兴市场国家可就相当于难受了,有债务违约风险,也有粮食危机风险,没办法美元实在太少了。

尤以非洲为最,例如在加纳,今年货币贬值44%,世界第二惨,仅次于斯里兰卡卢比,用于进口的美元越来越少。

这些国家货币贬值,粮价暴涨,美元侵蚀之下无处可逃,虽然美国收割财富重点不在这里,但波及之下伤得不比谁轻。

既然谈到新兴市场国家货币,就不得不提人民币,上个月我们连续放大招应对美元升值,一度将汇率从7.26压到了7附近。

然而如今离岸人民币汇率再度破7.20,贬值的势头似乎还要继续,许多人也在猜测到底哪里才是终点。

此前贬值到7以后,少则3个月,多则半年汇率就会跌到7以下,因此许多人担心时间拉长人民币汇率还要跌不少。

于是问题来了,7.3会是人民币最后的让步么,也就是说这个关口要么就不能再破了,要么就破了以后不会再有7.4、7.5。

先说一个数据,人民币对24个贸易伙伴国家的货币汇率徘徊在5月份的水平,意味着在实体领域,我们一点也不虚。

离岸人民币汇率

那么金融领域就成了人民币与美元博弈的高地,数据显示:中国国民金融账户,在截至6月的六个月内净流出1010亿美元(股票和债券市场以及直接投资流动),很可能使今年创下自2016 年以来最大的年度流出。

股票不用说,中美过的都不算如意,但A股明显比美股耐抗,原因很简单我们的货币政策一直在宽松,尽管力度不大,但稳中有进,市场有钱活力在。

对比之下美股由于被美联储接连打击,资本疯狂外逃,尤其是华尔街,一个比一个跑得快,仅股票基金流出一项,一个星期净额少则十几亿,多则几十亿,十月份已经有是超过134亿美元离场。

这么看,资金外流就集中在了债券和直接投资方面,先说债券,数据显示今年上半年人民币债券净减持4378亿元(约675亿美元)。

这部分钱原来是投资我们这边的,如今去了美国,但不属于内资外流,这事儿必然离不开美国捣鬼,如公然与我们对抗,让外资感到风险,再利用媒体舆论诋毁我国经济。

债券这玩意本来就是衡量经济风险的金融交易品,一有个风水草动反应相当迅速,更何况美国一直在提高利率,目的就是告诉资本去美国,那里更赚钱。

话说回来,早些去了美国的倒了血霉,美国债券价格跌的找不到北,去抄底的资本亏的一塌糊涂,因为他们也没想到美联储这么杠。

最后就是直接投资了,这一块的确反映出了美元收割下,我们内地的资本外流,不过这部分资金属于境内的投资人增加了海外资产的运用。

简单来说就是美联储加息,全球经济都难受,企业是直接受害人,国内企业的外国分公司或者控股公司(参股公司)经营出现资金紧张在所难免,为此国内必然会有汇款。

结合来看,第三点(直接投资)在美联储持续加息(起码今年会持续)下难以避免,股票和债券看我们自己经济(问题不大),因此7.3这个位置突破的概率不小。

倘若美元升值再猛烈,世界经济衰退的风险大增,我国对外资产风险避免不了地受到冲击,而人民币又在贬值,本来需要10亿(举例)稳住对外资产,可能就变成了11甚至12亿。

不过,即便7.3的汇率没守住,也不用担心,因为我们必然出“逆周期因子”这一王牌,强行压下贬值趋势,在国内,美元再肆虐也影响甚微,保护好外部才是关键。