2022年6月以来,美国CPI同比从高位持续回落,今年1月CPI与核心CPI同比分别降至6.4%、5.6%。美联储政策紧缩步伐和预期可能面临调整,今年2月美联储议息会议已将加息幅度降至25BP,并表示通胀压力正在缓解。本报告分析美国通胀走势,探讨其影响及下一步走势变化。

根据美联储主席鲍威尔的发言,将美国通胀分解为三大部分:商品、住房服务、除住房外的核心服务类。发现大部分商品同比加速回落,但核心服务同比则继续加速。虽然住房通胀将出现拐点是比较确定的,但火热的劳动力市场却是后续通胀走势的最大不确定因素。

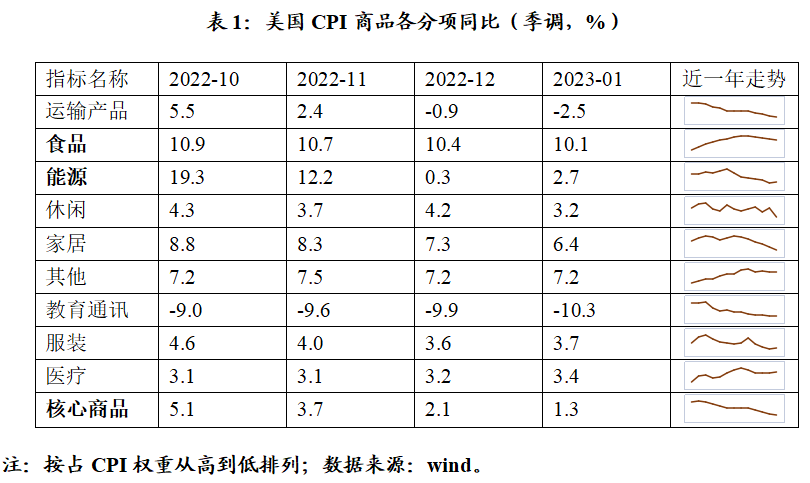

一是商品价格回落幅度较大,但未来走势具有不确定性。食品方面,近一年持续上涨,仍在高位盘整。肉类和谷物商品通胀维持高位,短期难以快速回落。随着玉米和大豆价格同比进入平台期,食品消费中肉类价格同比将趋于稳定;小麦价格同比持续回落,谷物价格同比有望放缓。能源方面,近一年持续下降。WTI原油价格自去年6月以来的120美元/桶回落至75美元/桶左右,受此影响能源类商品价格同比从去年高点60%大幅降至12月的0.3%。随着假期出行高峰已过,叠加进入消费淡季,能源价格同比将继续走弱。核心商品方面,近一年持续下降。核心商品通胀已从去年高点两位数的增速降至2%附近,受汽车价格尤其是二手车价格下跌影响,核心商品CPI中的交通类分项已同比通缩。

值得注意的是,尽管当前能源和核心商品价格均持续下降,但商品价格和美联储加息预期并不是简单的因果关系。商品价格持续下降,将减弱市场对于美联储的加息预期,在当前全球供给端尚不稳定的情况下,反过来又会提振商品价格,因此,商品价格未来走势还具有不确定性。

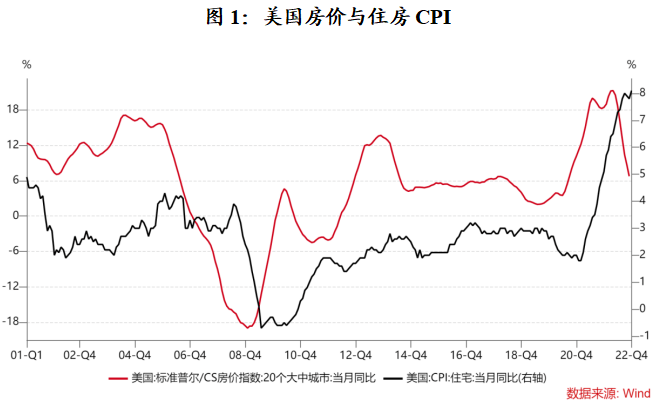

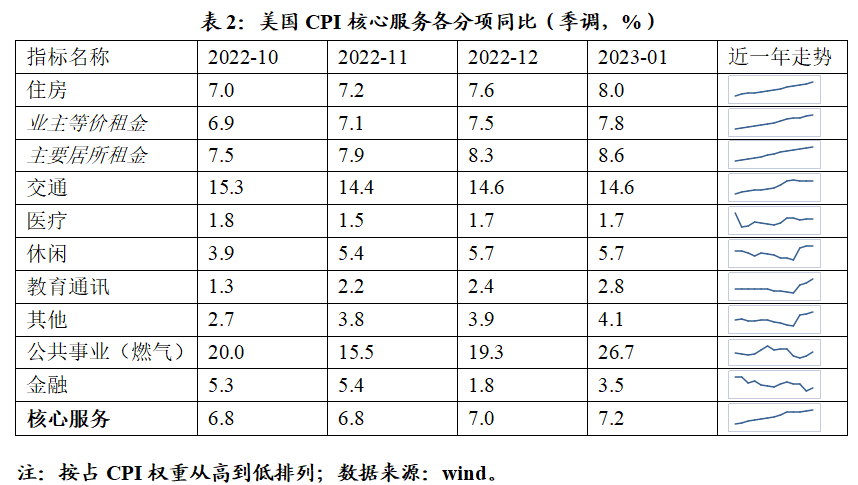

二是尽管住房服务通胀仍处高位,但其回落趋势比较确定。住房服务通胀衡量的是所有租金价格的上涨和业主自住房的租金等值成本的上涨。与商品通胀不同,住房通胀近一年持续上升,然而,在通胀的转折点,住房通胀往往会滞后于其他价格。一方面,因为租约重置的速度较慢,住房CPI往往会滞后于市场租金。去年年中以来,新租约的通胀率急剧下降,只要新租约的通胀持续下降,预计住房服务通胀将在今年某个时点开始下降。另一方面,房价通常领先于住房CPI一年左右,根据近期房价走势,今年二季度住房CPI有望迎来拐点。

三是其他核心服务类通胀压力仍然较大,未来具有一定粘性。除住房外的核心服务涵盖了从医疗保健和教育到理发和招待的广泛服务,近一年也是快速上升。由于工资构成了提供这些服务的最大成本,劳动力市场是理解这一类别通胀的关键。

美国劳动力市场当前呈现三个特征:

1.疫情导致的劳动供给仍未有效恢复。疫情暴发以来,美国有近400多万人口退出劳动力市场,且主要是55岁以上适龄劳动人口,2022年下半年以来美国的劳动参与率始终维持在62.3%左右,仍低于疫情前1.1个百分点。2.

2.劳动力市场需求依然旺盛。据统计,美国劳动力市场当前职位空缺数超过1000万,处于历史高位,特别是酒店餐饮、休闲旅游等行业雇员紧缺。

3.劳动生产率出现负增长。服务行业低薪雇员的大量进入导致时薪增速不断下降,而紧张劳动力市场又使单位劳动成本增加,美国劳动生产率出现近40年来最大跌幅。上述三大问题均不利于抑制通胀。

尽管平均时薪增速在下降,但依旧保持着近40年来最高增长速度,今年1月平均时薪增速为5.13%,远远超过美联储所要求的“与2%的通胀率相一致”的水平,且今年1月新增非农就业人数和失业率均超市场预期,预计其他服务业CPI将保持一定粘性。

从相关数据看,虽然从2022年第三季度开始美国通胀的高点已过,但通胀压力仍然存在,并且服务价格上涨已经替代商品价格上涨成为了当前最主要的通胀来源,因此劳动力市场状况将决定美国未来的通胀走势。即便如此,随着商品价格持续回落、住房租金迎来拐点,在基数效应下今年美国通胀回落趋势比较确定。但服务业部门还没有去通胀的迹象,通胀水平很难快速回落至2%以下。若以近3个月环比季调增速推测未来CPI环比增速,预计年中CPI、核心CPI同比将回落至3.5%、4.9%左右。

(执笔人:肖健一)