“在元宇宙时代,银行与客户的交互方式将发生很大变化,虚拟数字人等将成为各银行业务竞争的关键因素。”

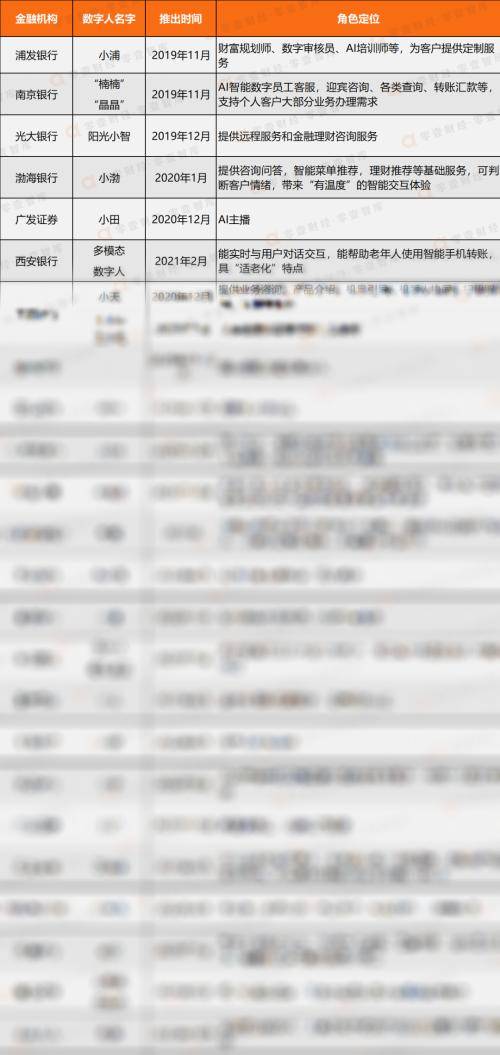

IDC预测,到2025年,超过80%的银行都将部署数字人,承担90%的客服和理财咨询服务。从2019年浦发银行联手百度智能云打造金融行业首个数字员工“小浦”开始,截至现在,各家银行的数字员工超过10个。

在金融业中,数字员工的应用主要体现在提高工作效率、降低成本、增强风险管理能力以及提供更好的客户体验等方面。

01

数字员工:提供新的解决思路和答案

数字员工更注重与用户的互动,致力于提供个性化的服务,有助于零售金融的多场景落地。数字员工为传统零售金融业务提供了新的解决思路和答案,助力金融机构开辟零售新业务市场。

首先,加强与客户互动。数字员工借助于最新人工智能技术集成,具备“看懂文字、听懂语言、做懂业务”的综合业务能力,大大缓解营销人员不足问题,为零售银行与客户之间的互动提供更多机会。并且在营销人员的指导下,数字员工7*24小时线上全域触达客户、精准营销客户、主动服务客户,不断“掘金”零售金融用户的增量价值。

其次,实现个性化的客户体验。数字员工通过大数据分析客户的行为和交易数据,能够了解客户的需求和偏好,向客户提供个性化的产品和服务,包括推荐适合的金融产品、提供定制化的理财建议等,优化客户体验。

第三,降低运营成本。银行打造的数字员工工作效率高,还能将人工从重复性服务中解放出来,减少柜台人员数量,优化资源配置,减轻银行后台咨询的压力,降低运营成本。另一方面通过统一数字人形象的方式,可以强化银行品牌形象。

02

超20家金融机构引入数字员工

金融领域的数字员工偏重于功能型,目前主要从事一些简单重复性的服务,如客服咨询、产品推荐、风险提示、催收等。

部分金融机构的数字人还会提供投资顾问、保险代理、经纪等服务,帮助金融机构获取客户以及销售金融产品。

据零壹智库不完全统计,已有20多家银行、消费金融、保险公司等的“数字员工”正式上岗。

表1:金融机构推出的数字人(不完全统计)

数据来源:公开信息,零壹智库

运用前沿科技应对市场竞争已成为金融行业的发展共识。同质化竞争的当下,“数字员工”的推出对于各金融机构来说,相当于有了一款差异化竞争的利器。当然,在不同的细分市场中,数字人的商业化前景并不一致,但毫无疑问,数字人已不可或缺。

来源:零壹财经