每经编辑:彭水萍

12月28日A股放量反攻,上证指数收涨1.38%报2954.7点,创三个月最大单日升幅;深证成指涨2.71%报9441.05点;创业板指涨3.85%报1879.5点,创年内最大单日升幅。

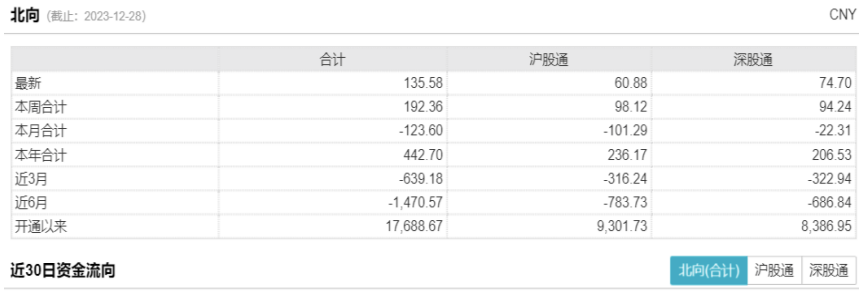

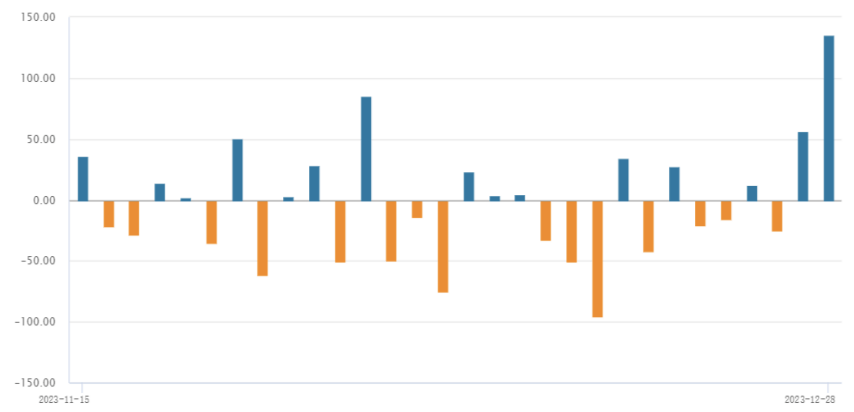

量能方面,市场成交额9025.7亿元,市场情绪高涨;北向资金实际净买入135.58亿元,其中沪股通净买入60.88亿元,深股通净买入74.7亿元。盘面上,多行业普涨,新能源产业链领涨,相关的光伏、锂电、储能涨势较好。

数据来源:WIND

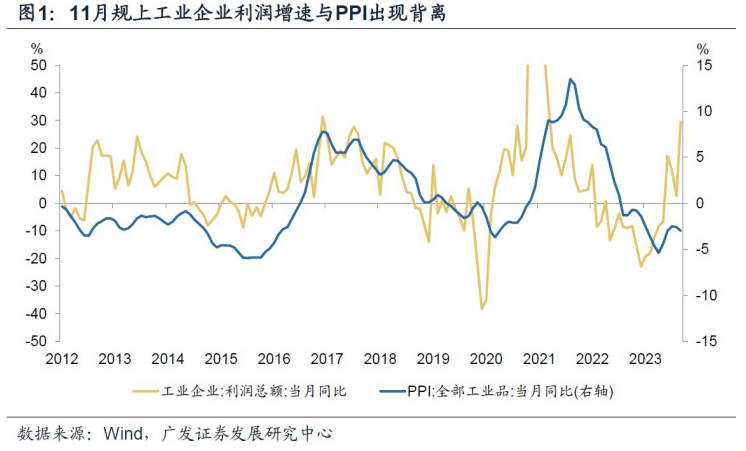

宏观方面,工企营收、利润数据亮眼,超出市场预期。11月规模以上工业企业营收同比增长6.1%,较前值加快3.6个点,营收单月增速自6月触底以来已是连续5个月改善,带动年内累计增速回升至1.0%。而11月利润当月同比大幅增长29.5%,创下2021年5月以来新高。

细分行业来看,根据广发证券研究所统计,利润增速领先的包括黑色冶炼(累计同比275.6%,下同)、电力(58.2%)、交运设备(22.3%)、有色冶炼(21.8%)、化纤(17.4%)、电气机械(17.2%)、木材(17.4%)、橡塑(16%)、燃气(14.8%)、水的生产供应(11.5%)。

11月工企利润单月增速、两年复合增速均不同程度超预期,反映出边际上的一些积极信号。往后看,虽然11月PPI的走低可能会对后1-2个月的利润增速造成一定拖累,经济数据可能短期依然呈弱复苏,但随着内部“积极的财政政策和稳健的货币政策”持续发力、新增国债年后的投入使用、“三大工程”的启动,企业盈利增速中枢有望进一步修复。加上海外加息基本见顶、流动性趋松,明年的经济数据有望企稳向好。

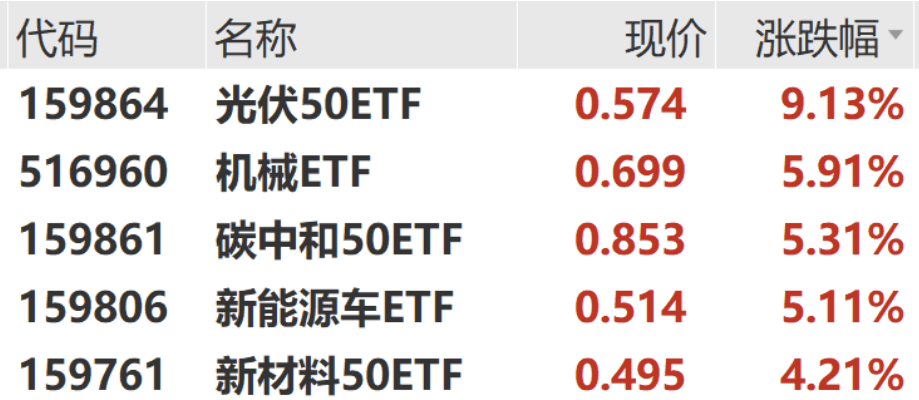

光伏产业链12月28日强势上涨,光伏50ETF(159864)大涨9.13%,光伏制造相关的机械ETF(516960)涨5.91%。新能源产业链上的碳中和50ETF(159861)、新能源车ETF(159806)涨超5%,新材料50ETF(159761)也涨4.21%。

数据来源:WIND

消息面上,中国光伏行业协会日前第二次上调2023年装机预测,预计全球光伏新增装机由305GW-350GW上调至345GW-390GW;中国则由120GW-140GW上调至160GW-180GW,再创历史新高,可能一定程度上驱动12月28日新能源赛道大幅走高。此前的12月20日,国家能源局发布全国电力工业统计数据,1-11月光伏新增装机163.88GW,同比增149.4%。11月单月新增21.32GW,同比增长185.41%,环比上涨56.53%。

基本面上看,产能释放叠加年末去库,近期光伏板块主产业链价格逐渐趋于见底,底部反转的预期可能一定程度推动板块上涨。根据长江证券研究所统计,上周P型182硅片价格踩踏,报出1.9元/片的历史新低 ,国内P型组件现货均价也逐步跌至1元/W以下。此外,为锁定2024年开工率,部分企业报价相对激进,近期中标价格约在0.8元-1元/W,或已接近一体化组件现金成本位置,光伏主产业链或已面临亏损,仅龙头或尚存微薄利润,有望进一步加速行业去化。

加上此前红海运输事件后,天然气价格出现了一定上涨,可能一定程度上有利于欧洲去库存加速,对光伏板块也构成一定利好,户储,辅材、主链均出现一定程度上涨。

后市看,虽然国内光伏增长逐步面临电网消纳瓶颈,同比增速可能放缓,但2024年国内仍有一定的光伏装机需求,根据中信证券研究所测算,预计2024年光伏装机将达200GW-210GW,同比增速或回落至5%-10%,其中集中式占比有望稳步回升;而欧美市场在增长目标强化和补贴政策落地情况下,随着利率下行,增长动能可能有强化。

此外,在光伏产能过剩加剧供给侧竞争的情况下,产业链盈利或面临明显收缩,行业或进入新一轮洗牌期,具有成本优势的龙头企业业绩有望进一步突出,行业竞争格局也有望优化。光伏板块持续调整后估值较低,随着产业链库存、价格和盈利基本面逐步触底,可关注光伏板块底部反转的机会,可适当关注光伏50ETF(159864),考虑逢低布局;但是需要警惕去库存过程中可能带来的调整风险。

新能源的另一个方向是储能。储能方面,基本面上看,全球“碳中和”背景下,新能源电力占比的提升持续推动储能需求,包括锂电储能及长时储能,支持政策持续出台,多种技术路线并举,行业依然有望迎来快速发展。今年我国储能项目招标持续增长,项目储备较为丰富,一定程度上对于明年的储能装机量构成一定支撑。

数据来源:WIND

后市来看,制约储能行业的不利因素主要在于,一方面,大储(发电侧和电网侧储能)、工商储需求高增但经济性较弱;另一方面,户储经济性较好但库存较高。大储经济性方面,随着今年下半年《关于促进新型储能并网和调度运用的通知(征求意见稿)》等政策频出台,推进以市场化方式促进新型储能调用,储能运营经济性有望边际性改善。户储去库存方面,相应渠道商已经经历2023年的去库存,库存水平有一定回落,但完全去库可能依然需要等待。

整体看,“碳中和”政策下新能源对旧能源的替代是长期趋势,支撑储能长期需求,制约储能行业的不利因素也有一定程度缓解,此外美联储近期放鸽声,若明年如市场预期开启降息,对光储相关项目投资也构成一定利好。板块持续调整之后可适当关注,可继续关注碳中和50ETF(159861),考虑逢低布局;但是同样需要警惕去库存过程中可能带来的调整风险。

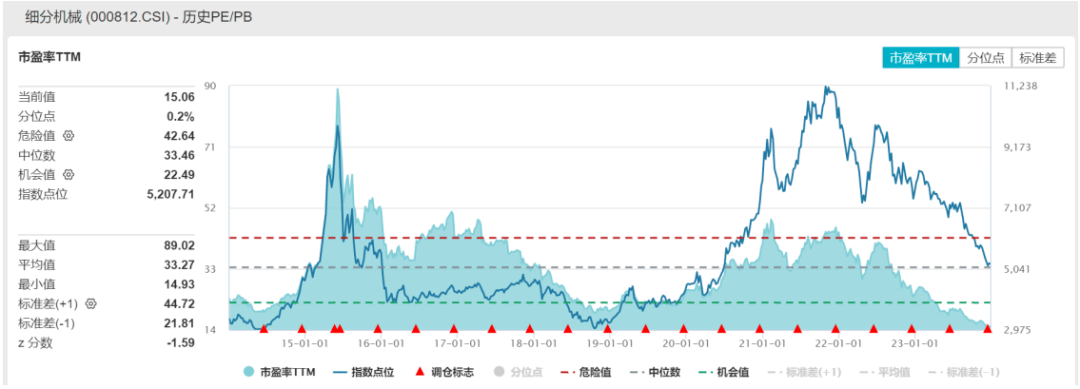

机械ETF(516960)也大涨5.91%。除新能源产业链的制造需求提振之外,机械板块同时受益于制造业的回暖及稳经济相关政策的提振。

数据来源:WIND

制造业数据来看,2023年1-11月,制造业营业收入累计同比增长1.1%,较1-10月增速提高0.6个点;制造业利润总额1-11月累计同比下降4.7%,较1-10月降幅收窄3.8个点;总体来看制造业企业营收同比增速走强,利润降幅持续收窄。

库存角度看,规模以上工业企业产成品存货6.29万亿元,11月期末值同比增长1.7%,规上工业企业产成品存货增速有所波动,主动补库下对于制造业相关的机械可能也构成一定利好,尤其是新技术/出海/航空航天等高端行业的进口替代机会。

后市来看,一方面,宏观经济弱复苏趋势不变,装备制造业复苏加速有望拉动传统机械设备需求;另一方面,光伏、风电、储能及新能源车依然维持景气度,风光装机量及储能设备增长有望继续带来机械设备的需求增量。未来机器人行业的兴起或为产业链上机械零部件制造行业打开新的发展空间。

当前机械板块估值较低,感兴趣的投资者可继续关注机械ETF(516960),同时把握经济复苏主线及新能源高景气度的投资机会,但需警惕宏观经济复苏强度不及预期、光伏产业链库存高所带来的调整波动风险。

数据来源:WIND,截至2023年12月28日

12月28日科创板100表现也较为突出,在新能源板块的带动之下科创板100ETF(588120)上涨2.56%,成交额加倍放量超5亿元。

数据来源:WIND

从指数构成来看,科创板100指数覆盖医药生物、光伏、电力设备、芯片、机械设备、计算机等关系国家战略发展重要方向的硬科技。

从具体行业来看,光伏前面已经给大家分析过了;芯片近期利好不断,存储芯片、AI芯片等芯片细分市场关注度持续上升,从行业大周期来看目前芯片已经度过了景气低点,正步入新一轮的景气上行周期中。医药行业经过反腐在发展质量层面净化了商业环境,奠定了长期高质量发展的基础,而且医药板块无论是从调整的时长还是调整的幅度来看,这一次的调整较为充分,当前医药板块的赔率较高。

整体来看,在当前市场经济发展结构转型的背景下,科创板100ETF(588120)有望成为把握科技领域投资机遇的重要抓手。而且科创板100的行业成分集中度较低,行业覆盖医药、芯片、机械、新能源等,行业分布较为均衡,不易受到单一周期的影响,或更容易受到均衡配置型资金的青睐。后续可继续关注科创板100ETF(588120)。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。