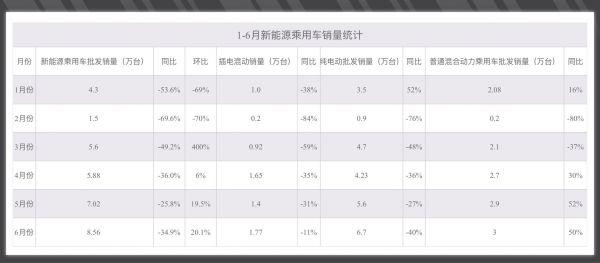

经济观察报 记者 刘晓林7月初,上半年汽车业数据相继出炉,根据国内乘用车联席会的统计,上半年新能源汽车总批发量为32.86万辆,同比下降42.85%,在全行业逐渐进入恢复期的大背景下,新能源汽车的整体盘面并不乐观,而更引人关注的是频繁发生的极端事件,让这一领域始终翻滚着汽车行业最剧烈的风浪。

乘联会数据显示,6月新能源乘用车批发销量为8.56万辆,同比下降34.9%,环比增长20.1%。这意味着虽然6月底是新版新能源补贴标准实施的节点,但市场并没有迎来如2019年5月般的猛涨。而在新造车势力此起彼伏的关停和官司声中,特斯拉继5月夺冠后,6月攫取了整个市场近1/4的份额。

与2018年和2019年上半年的数据对比进一步显示出:2020年上半年的新能源汽车无论是产品细分市场布局还是企业竞争格局,都已经发生了决定性的变化。而来自新能源汽车领域内部的竞争淘汰和整个汽车行业发展环境的波动,预示了新能源汽车交错复杂的生存压力将继续存在。

新能源两年间遽变

7月8日,乘联会发布了2020年6月份全国乘用车产销数据,这份数据透露出了业界所期待的车市总体向好的趋势:6月厂家批发销量170万辆,同比增长0.9%,环比增长3.7%。这也是持续两个月的批发正增长。至此,2020年1-6月,国内乘用车累计批发销量766万辆,同比下降22.9%,与2019年上半年相比,减少了222万辆。

减少的222万辆中,包括了新能源乘用车的24.64万辆,而与乘用车整体明显回复相比,新能源汽车的局势显然更为复杂。6月新能源乘用车批发销量虽然保持了持续三个月的环比增长,且环比增幅一路扩大,从4月的6%到 5月的 19.5%,再到 6月的20.1%;但同比下降幅度却在4月份降至16%后连续两个月再度回升,5月同比下滑25.8%,6月同比下滑34.9%,这使得过去六个月的同比降幅呈现出U字形。

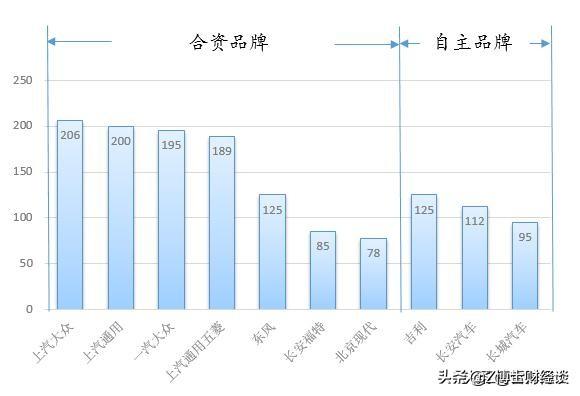

经济观察网制图(数据来源:乘用车联席会)

根据乘联会过去6个月的数据统计,今年上半年新能源汽车总销量为32.86万辆,同比下滑近4成。值得注意的是,虽然新能源汽车整体销量没有在6月随新补贴政策的终结而出现小高潮,但插电式混动车型的销量却在6月出现明显好转,批发量大到1.77万辆,同比降幅仅11%,远低于新能源乘用车整体的34.9%的降幅,也低于纯电动车40%的同比降幅。而在1-5月,除了1月份,插电混动的销量一直处于高于或接近整体新能源乘用车降幅的水平。

对此,乘联会的分析指出:“国内新能源车的插电混动市场份额在20%以上,而近期的合资品牌插混在蓄势爆发,新势力增程式电动车增量速度也较快,基本能弥补传统自主品牌插混下滑的销量损失。”

而一直与新能源车乘用车整体降幅保持一致的纯电动车板块,6月同比下滑幅度有所增大,达到40%,批发量为6.7万辆。过去几个月表现持续好于大势的普通混合动力乘用车继续高昂势头,6月批发量3万辆,连续第三个月同比正增长,且增幅分别为30%、52%和50%。

此外,与新补贴政策的方向一致,新能源乘用车向高端化发展的趋势明显。来自乘联会的分析显示,6月电动车高端化趋势明显,A级及以下电动车同比下降56%,B级及以上电动车同比增长8倍。

电动车的高端化从2018年就已开始,2018年6月,虽然随着当年的新版新能源补贴政策实施,定位中高端的车型开始进入市场,虽然全年下来,北汽新能源的低端车型EC系列仍以9万辆占据销量排行榜首位,但同比已经出现两位数的下滑。与2018年上半年微型车占比超过40%相比,2019年上半年,更多小型SUV和A级车开始上榜销量排行榜。比亚迪的王朝系列和吉利帝豪EV等车型的销量开始位居前列。

不过,高端化之下,新能源细分市场正在呈现出更为复杂的局面。由于纯电动出租网约车市场在上半年受到疫情的较大影响,A级新能源车也因此损失较大销量。市场预计下半年出租网约车市场会有一定的恢复增量。

此外,虽然随着补贴门槛的提高,A00级微型电动车市场从两年前开始不断缩水,尤其自19年下半年开始萎缩严重,但上汽通用五菱等头部车企开始加大了A00级电动车市场投入,连续推出多款低价车型,甚至已拉低价格底线至3万元以下,这使得A00级微型电动车替代高端老年代步车市场的效果逐步体现,A00级电动车市场被认为有望重续辉煌。

细分市场持续变化的背后,是新能源汽车企业与品牌竞争格局的剧烈变化。从今年3月开始,“独资与合资新能源表现较强”反复出现在乘联会对新能源市场的分析中,同时,蔚来、理想等新势力表现被点评为突出,这成为新能源车市重要的两个增长极。

作为标志性的事件,特斯拉在5月成为中国新能源汽车市场的霸主后,6月继续高歌猛进,在纯电动市场销量份额23%,这意味着新能源汽车领域每批发出4辆电动车,就有一辆是特斯拉,乘联会预计,下半年特斯拉仍是纯增量。同时,在5月的新能源汽车排行榜中,曾经的霸主北汽新能源消失,而上汽通用、华晨宝马、上汽通用五菱、一汽大众四家合资车企上榜,合资主推插电混动的技术路线也直接拉动该细分市场的大幅上涨。

新造车企业的两极分裂中,蔚来等佼佼者开始在销量上赢得站位,最新公布的数据显示,未来6月销量达到3740辆,同比增179%;威马销量为2028辆,环比增35%,实现连续4个月的增长。

而与传统车企在新能源市场份额的不断下滑相应的,是比亚迪和北汽新能源等国内新能源车企老霸主的压力。6月销量出来后,比亚迪新能源板块已连续12个月下滑,其中,今年1-6月销量为60677辆,同比下降58.34%。

同样,受转型期和车型高端化推进的节奏影响,北汽新能源的月销量从2019年6月的26072辆下降至今年5月的2106辆,一年时间内月销量下降了92%,正式从前十名的排行榜上掉落。从2019年9月开始,除了当年年底12月的冲量带来短暂正增长后,北汽新能源已经连续8个月处于下滑状态,从同比增长133.5%到下滑76.%。

拐点即将出现?

“6月新能源车市场虽然同比仍是34.9%的负增长,但从7月开始的下半年新能源车月均增速预计将保持正增长。”乘联会分析认为,2020上半年新能源车市场低迷主要是受同期高基数影响,2019年6月正是新能源车补贴锐减的节点,致使去年新能源车销售集中在上半年;但反之,去年下半年新能源市场销量的骤减,又将给今年下半年新能源同比趋势提供了有利环境。

而从大环境上来看,乘联会认为造成上半年下滑的因素在下半年都会改善或影响消除,包括国际油价暴跌、疫情影响的网约车出行需求减退,以及各地紧急出台的促进了传统汽车购买量的支持政策等。分析认为,随着双积分政策力度的加大,以及各车企都在新能源研发、投入力度上的提高,新能源车下半年正增长是大概率现象。

比亚迪在发布6月销量时同样预测,其新能源板块将在7月走出低谷。不过,对于造成上半年新能源汽车销量下滑的原因之一——电动车的安全性风险,却仍将是影响市场表现的不稳定的因素。

此外,有观点认为,随着新基建给充电桩领域带来的投资拉动,新能源汽车的使用热情也会随之上升。在宝马宣布接入国家电网充电网络之后,近期,充电桩巨头特来电也宣布,正式接入国网、星星充电和南网的充电系统,而随着四大巨头之前达成的互联互通的合作意向相继落地,国内70%的充电桩有望很快实现全部互通,这将大幅提升新能源汽车的使用效率。

此外,地方政策的支持也正在开启新一轮周期,虽然安徽省直接斥资10亿元刺激蔚来汽车终端销售的消息被辟谣,但安徽省支持新能源汽车产业创新发展和推广的新政在近期正式出台,南昌市也在7月7日发布了新能源汽车产业奖励政策,对企业的最高奖励达到1600万元。

不过,新能源汽车下半年将好转的预测并不能阻止“黑天鹅事件”的继续发生。随着拜腾在6月初宣布停工半年,新造车企业的花名册上已经被删去了大半名称,“高管限制出境、被地方政府接管、被公安机关立案⋯⋯”等极端事件不断上演,对于还没有开始积攒品牌力和口碑的这些企业而言,在中国市场原地翻身的可能性已经不大。下半年,新能源市场的产品与格局刷新必将继续上演。

乘联会报告提醒,近日工业和信息化部发布关于《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》修正案。随着方案的发布,新能源积分交易价格将大幅提升。而且由于2019年的新能源积分可以直接结转到2020年,且企业的新能源积分可以用2021年生产的抵冲2020年的亏欠积分,因此预计2021年新能源车市场销量必然会出现高增长。