正式步入了2023年,国人对于A股新年的美好憧憬,也开始进入到实际演进和落地验证的阶段。

(数据来源:Wind)

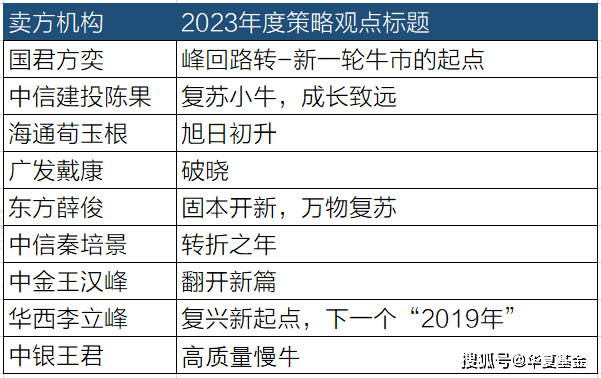

根据分析师们的判断,2023将是A股的“转折之年”,这一年,翻开新篇章,复苏将是主旋律,这一年,站上新起点,高质量慢牛逐渐回归。

那么站在年头,该如何在这场转折中成为第一批打开财富密码箱的人?“一本30美元的历史书里隐藏着价值数亿美元的答案”,且随挖掘基翻开A股激荡数十年的史册,找寻密码。

1►

历次“转折之年”,经历过什么?

历史不会重演细节,但过程却会重复相似。

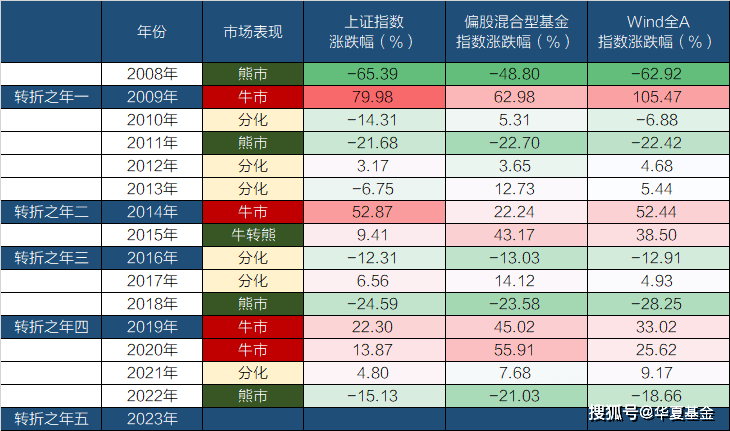

挖掘基对2008年以来的牛熊周期进行了复盘,选取了四个前后包含“熊市末期→牛市早期”的市场转折年份,分别是2009年、2014年、2016年和2019年,对熊牛阶段的过渡进行了分析。

(数据来源:Wind)

“熊牛转换”年份一

2009年—牛市在去年年末已悄然而至

那一年,安信的年度策略标题是:寒凝大地发春华,申万的标题是:熊牛转换的期待,天相投顾的标题:拐点·成长,恒泰的标题是:病树前头万木春。

(数据来源:Wind)

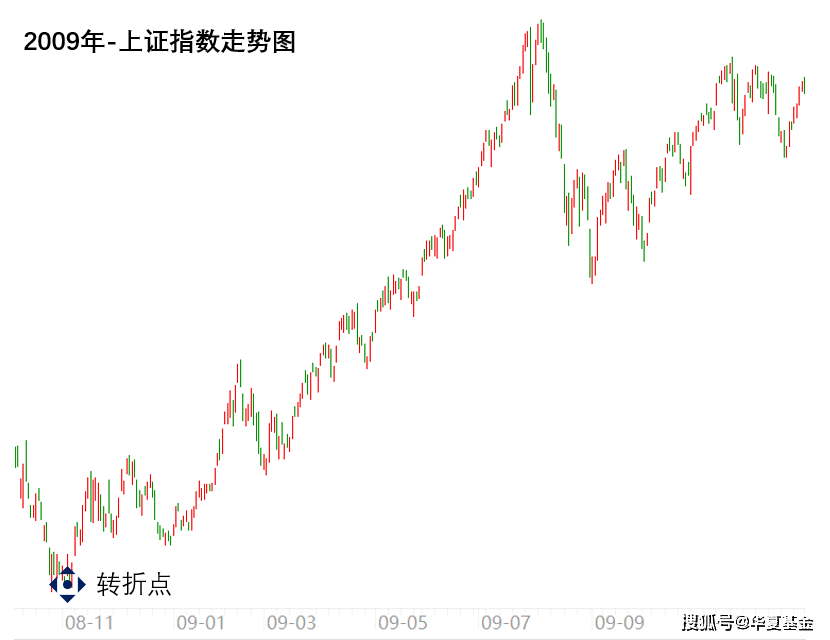

2008年下半年金融危机席卷全球,在外需快速下降背景下,我国经济增速回落,股市持续下跌,Wind全A指数全年下跌62.92%,牛市里走来的不少人经受了“从哪里来,回哪里去”的折磨。(数据来源:Wind)

不过2008年的熊市“来也匆匆,去也匆匆”。为了应对经济下行压力,国内逆周期宏观政策陆续出台,强有力的货币和财政政策稳定了市场预期,2008年最后两个月,同步于“四万亿”政策的发布,市场信心恢复,慢慢出现行情。

分析师们可能没有完全想到的是,随着逆周期的稳增长政策落地见效,推动2009年宏微观基本面深V反转。站在年末对于09年熊牛转换的期待竟在前一年就已实现,08年10月开始的市场反弹,一不小心就走成了反转。

“熊牛转换”年份二

2014年—大牛市在年中扑面而来

那一年,中信的年度策略标题是:牛市酝酿期,海通的标题是:破茧重生,太平洋的标题是:告别熊市,浙商的标题是:爱与痛的边缘。

(数据来源:Wind)

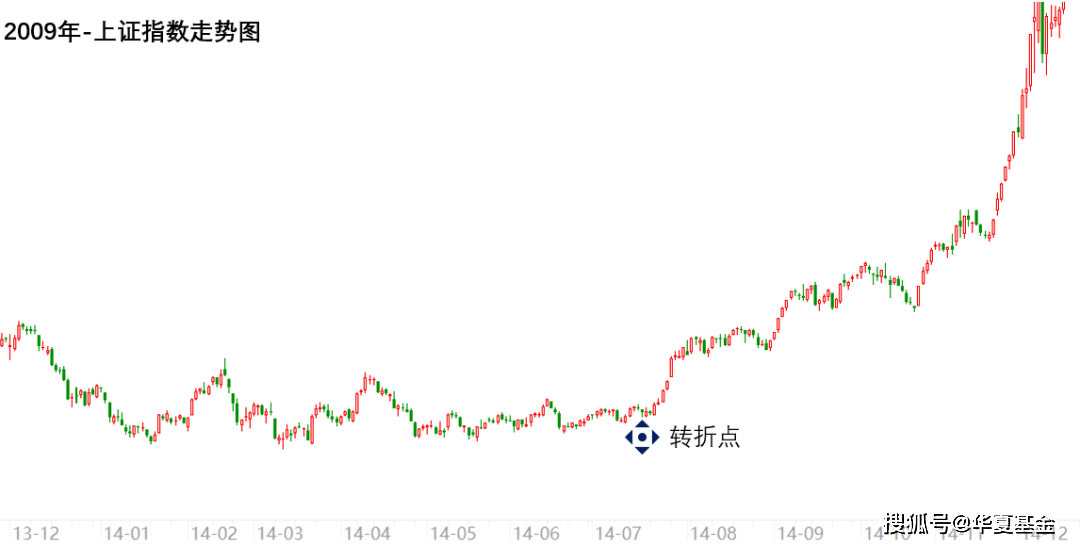

2014年初的A股大盘,已经低迷许久了。从上证综指走势来看,上半年表现依旧平平,至年中仍在2000点徘徊。直到年中,“转折”扑面而来,资本市场一系列的改革是2014年A股市场走牛的根基。

5月9日,国务院发布“新国九条”,对资本市场的发展环境进行了全面部署,改革预期带来了风险偏好提升;11月央行时隔两年多来首度降息后,杠杆资金加速入场,市场开启“疯牛”阶段。

除了风险偏好的修复外,移动互联浪潮的爆发是带动此后牛市的重要原因。TMT板块业绩的明显高增使得市场对经济改革创新的展望在基本面层面得到验证,代表转型方向的新经济蓬勃发展。

“熊牛转换”年份三

2016年—牛市在年初“开门黑”后到来

那一年,海通的年度策略标题是:激情到温情,中原的标题是:牛市平台期的踱步,东北证券的标题是:从“新”开始,中信建投的标题是:嬗变与坚守,平安的标题是:博弈上行。

(数据来源:Wind)

经历了2015年的泡沫破裂,熊市的惯性延续至次年。2016年开年,市场便接连经历了熔断和2个月的股灾,然后顽强地用剩余的10个月去修复这个年初挖下的大坑。

“开门黑”后,监管层开始出台各项维稳措施,政策面更加宽松。2月央行宣布降准、降低首套房首付比例,3月证监会主席表示注册制改革不可以单兵突进,证金公司宣布恢复转融资业务。

政策仅仅是催化,牛市的根本还是在于基本面。2月公布的1月新增人民币贷款同比大增,3月公布1-2月工业企业利润累计同比结束了此前连续7个月的下滑态势,全部A股盈利增速和ROE均在二季度触底回升,基本面的好转续航了步入牛市的动能。

“牛熊转换”年份四

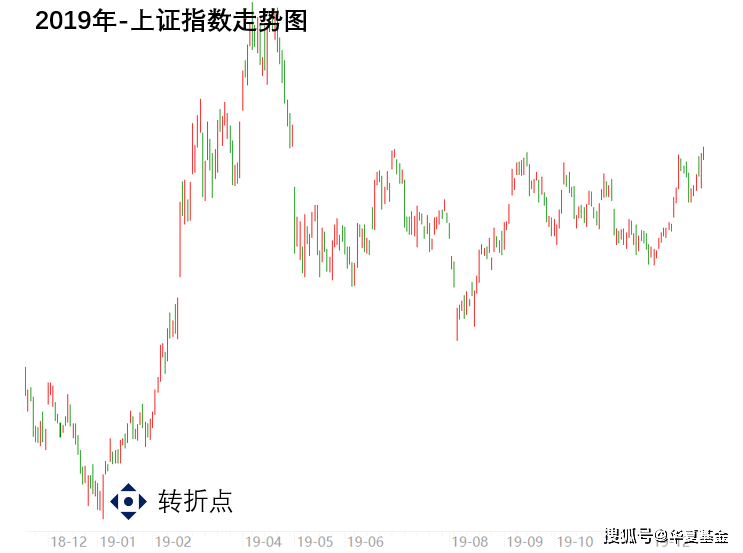

2019年—牛市在开年最后一跌后到来

那一年,中信的年度策略标题是:大潮退去、大幕开启,平安的标题是:拨云见日,华安的标题是:星星之火,兴业证券的是:一溪流水泛轻舟。

(数据来源:Wind)

此前的2018年,A股的风险演绎是历史性的,中美大国博弈的爆发、国内去杠杆持续推进,内忧外患之下,新一轮全球朱格拉周期开启的预期被证伪,市场走入了一整年的寒冬。

然而,就在大部分人展望来年都小心翼翼的时候,春季行情却早且猛烈的到来。2019年1月4日沪指经历最后一跌之后,随着内外政策的转向以及地缘风险的缓和,乘央行全面降准的东风彻底扭转2018年的颓势,进入到上涨轨道。

这轮始于流动性宽松的牛市,被后期基本面趋势的改善所支撑。当时的市场或许有所预知,将于2月15日盘后公布的1月份社融数据大超预期,此后市场做多的热情被完全点燃,行情演绎得更加如火如荼。

2►

历次“转折之年”有什么规律?

第一,中国的A股市场是充满希望的,市场总会在每一个普通国人的美好憧憬中顽强新生。

每一年年末,站在“头脑”金字塔尖上的分析师们都会蘸墨挥毫,条分缕析,真诚地写下对于次年A股的展望和憧憬,这是一场不能缺席的仪式。

预测总是艰难的,特别是在熊市中艰难走过后。但是我们依旧能够看到A股强大的韧性,用一次次的破茧与新生回应大家的期待,延续这份致敬新年、致敬资本市场的“仪式感”。

优秀分析师们的“远见”或许呼应了霍华德·马克斯在《牛市的韵律》中的说法:

早期,一些有远见的人开始押注牛市或将到来;后来大多数投资者意识到牛市正在发生;又过了一些时候,每个人都认为牛市会永远持续下去。

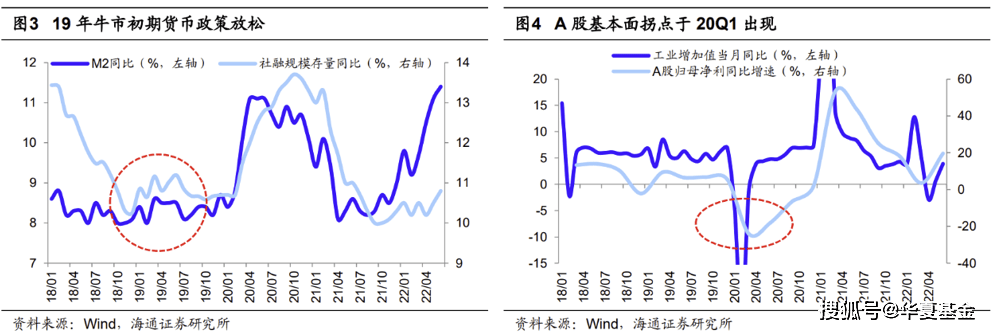

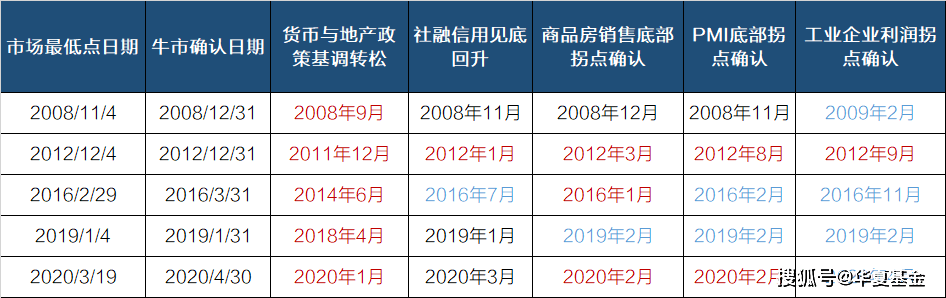

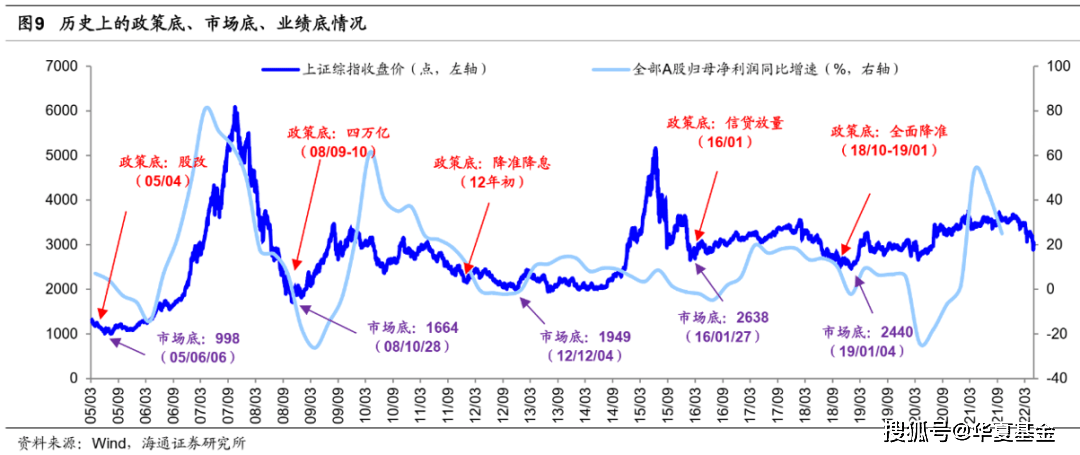

第二,牛熊转换遵循“三部曲”,“转折之年”往往“政策为矛,业绩做盾”。

往往,强有力的政策出台等利好因素会带动风险偏好提升,启动牛市的孕育,后续基本面趋势好转接力,估值、业绩形成戴维斯双击,市场信心和赚钱效应持续,牛市全面爆发。

这与天风证券提出牛熊转换“三部曲”有异曲同工之处:

第一步:短贷、票据的增速,短期提振市场情绪,市场形成超跌反弹;

第二步:过渡期,市场会震荡或者调整,等待基本面确认;

第三步:每一次估值中枢的趋势抬升,都对应着代表经济复苏强度的中长期贷款增速的转折,这也是各个板块实现景气度轮动、推动整体估值中枢不断上台阶的基础。

(数据来源:天风证券)

确实,复盘过去发现,牛市孕育多是始于前期压制因素及货币与地产政策基调转松带来的情绪好转,不过随着牛市行情的进一步确认,一般会看到其他经济领先指标的逐步改善。

来源:Wind、中信建投证券

其中红色代表领先市场最低点,蓝色代表滞后市场最低点

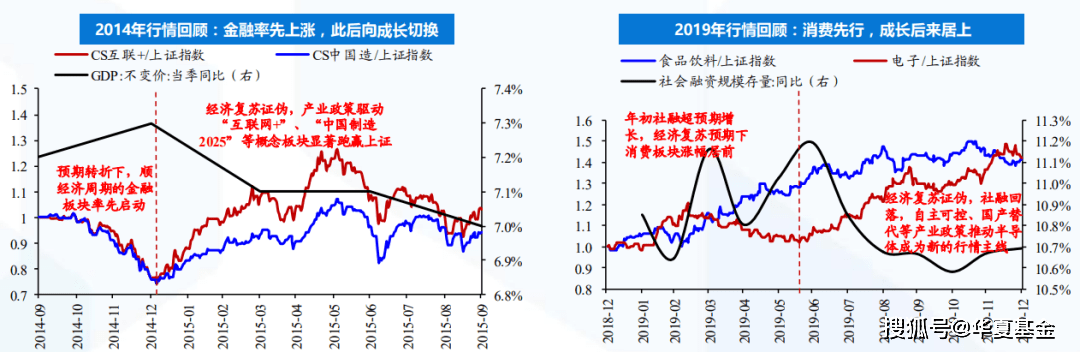

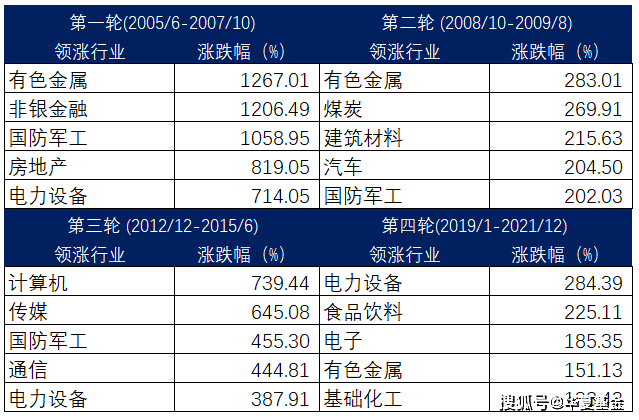

第三,在经济复苏叠加产业政策活跃的“转折之年”,投资风格往往先价值后成长。

参考2014年与2019年的行情,在经济复苏期+产业政策活跃期,投资风格先价值后成长。原因在于前期核心矛盾的转折通常伴随着市场盈利预期上修。(来源:国泰君安证券)

(来源:国泰君安证券)

2014年金融宽松致使地产信用风险收敛、2019年社融超预期回升提振经济复苏预期,带来顺经济周期板块的估值修复,如2014年的金融、2019年的消费。

后续产业政策发力,结构性盈利趋势将成为行情接力的核心驱动,如2015年的“互联网+”、2019年的半导体等。

(数据来源:天风证券)

疫情三年后,当下中国经济来到了休养生息、扩张内需的阶段,站上新一轮复苏周期和信用扩张的起点。在这个经济重启的过程中,受益于顺经济周期性的复苏板块或受关注;复苏趋势出现后,市场或更聚焦业绩,与时代相契合的成长板块有望双击。

3►

“转折之年”基民如何应对?

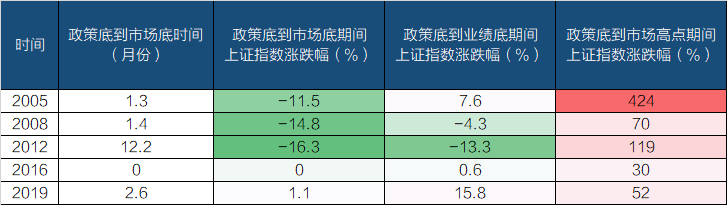

第一,参考历史上的转折之年来看,自政策转向开始,便预示着市场进入了布局期。

政策底到业绩底是复杂筑底过程,市场底往往在这其中出现,但是具体位置难以精准预测。着眼长期,幅度上看政策底确认后到市场高点之间的上涨远远大于“政策底与市场底”之间或可能出现的小幅调整。

(来源:Wind,海通证券)

也就是说,政策转向所确认的底部在大部分时候已经开启了布局时期,投资讲究“模糊的正确”说的恰恰就是这个道理。

第二,转折之年的变化猝不及防,在布局宜有中线思维,抓住时代的“锚”,找到最合适的投资工具。

任何阿尔法的伟大胜利,都是建立在正确的贝塔选择之上。历史上每次牛市来临的政策指引、经济背景、股民心态和催化剂都是不一样,走出的主线也不同。

是时代赋予了A股波澜壮阔的行情。复盘过去的A股,所有的赛道牛股都从时代的浪潮中脱颖而出,与其说是赛道带动了A股的一轮又一轮牛市,不妨说它们都是属于时代的核心资产。

(数据来源:Wind)

二十大后,新的产业趋势发展已经越来越明晰,符合新时代发展要求的核心资产也在同步变迁。身处百年未有之大变局中,基于宏观局势和政策取向推测,“国家安全”、自主可控、高端制造可能正是当下时代的贝塔。

第三,转折之年做好心态建设,来日方长,好景在望,徐徐图之,不必慌张。

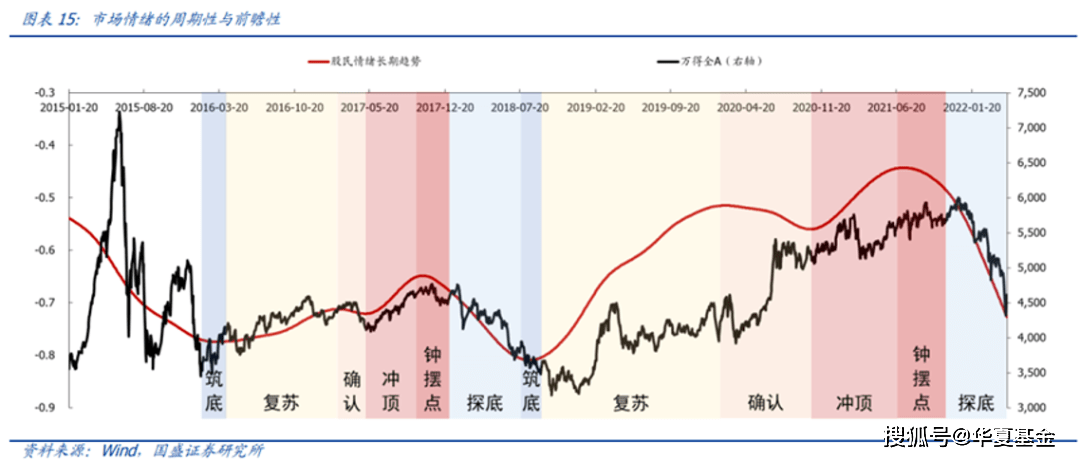

研究表明,股民情绪指标存在牛熊周期,领先万得全A指数,在一轮大的牛熊周期中,股民情绪指标筑底后,牛市往往正在同步孕育,而股民情绪最直接的表现就是各网络平台的留言评论。

按照经验,在底部与顶部,只有逆向思考、敢于发出不同声音的投资者才能抓住风险收益比最好的机会,这些投资者大部分是相信周期的,“卖在人声鼎沸时,买在无人问津处”。

如今,转折之年已正式到来,新旧交替亦翘首可盼,失望的大潮正在退去、希望的大幕已然开启,投资者不妨和挖掘基一起,放下旧年熊市的坏心情、做好新年的布局准备,共同等待此轮牛市新的落笔与辉煌。

今天就先说到这,祝大家投资理财顺利~

风险提示

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。