季晓莉/文 每到年末年初,大家总是会面临各种原因导致支出次年才能报销入账,发票等扣除凭证次年才能取得的问题,这种情况会造成什么影响?应该如何预防和应对呢?本文就这个问题相应的增值税和企业所得税处理进行了分析,供大家参考。

一、跨年报销增值税专用发票,进项税仍可抵扣

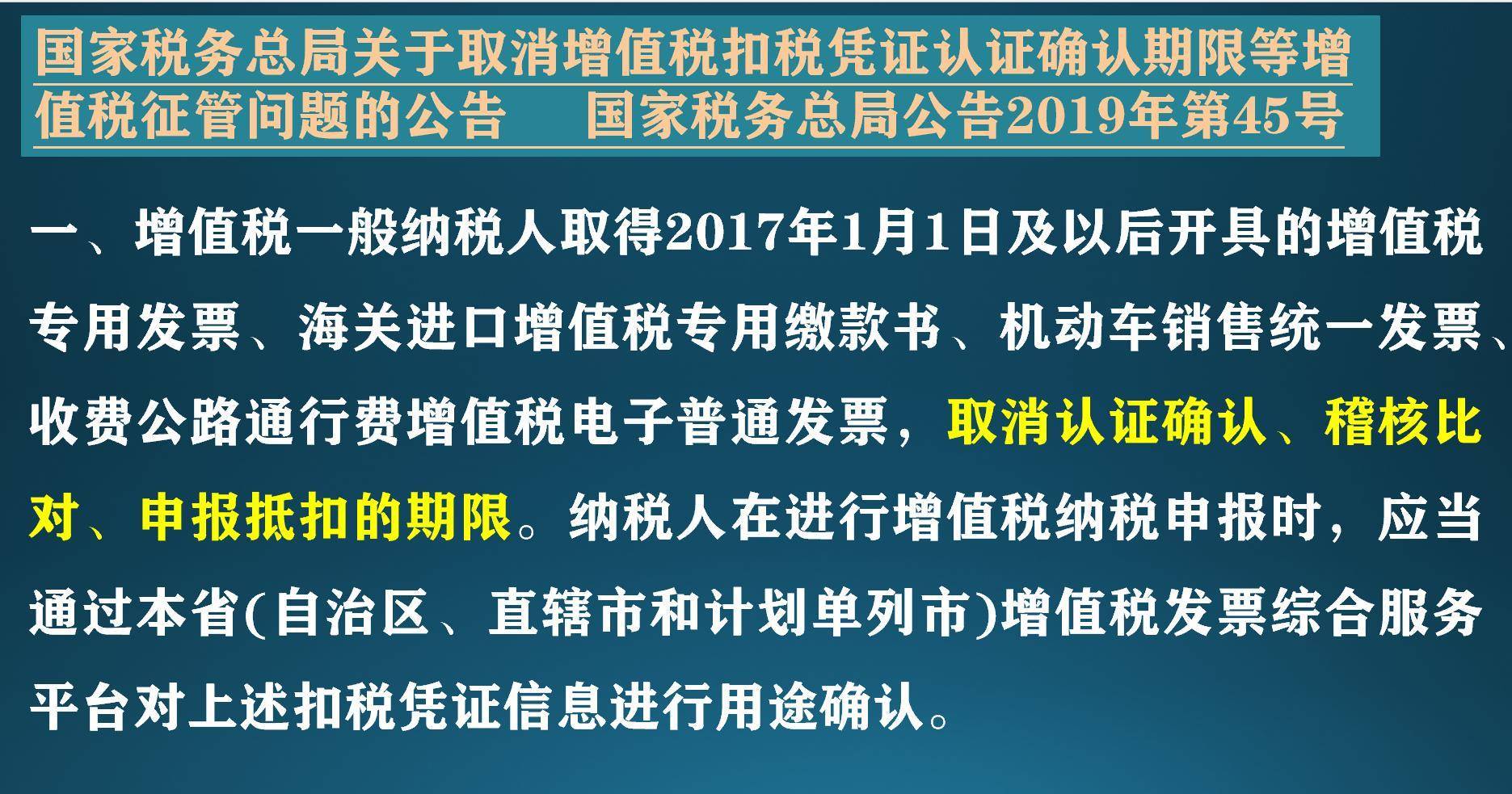

自从2017年1月1日起,已经取消了增值税发票认证、稽核比对、申报抵扣的期限,也就是对一般纳税人来说,无论什么时候取得发票,进项税都是可以抵扣的。所以从增值税抵扣的角度,取得的2017年1月1日以后的发票,就不用考虑什么报销时效了。

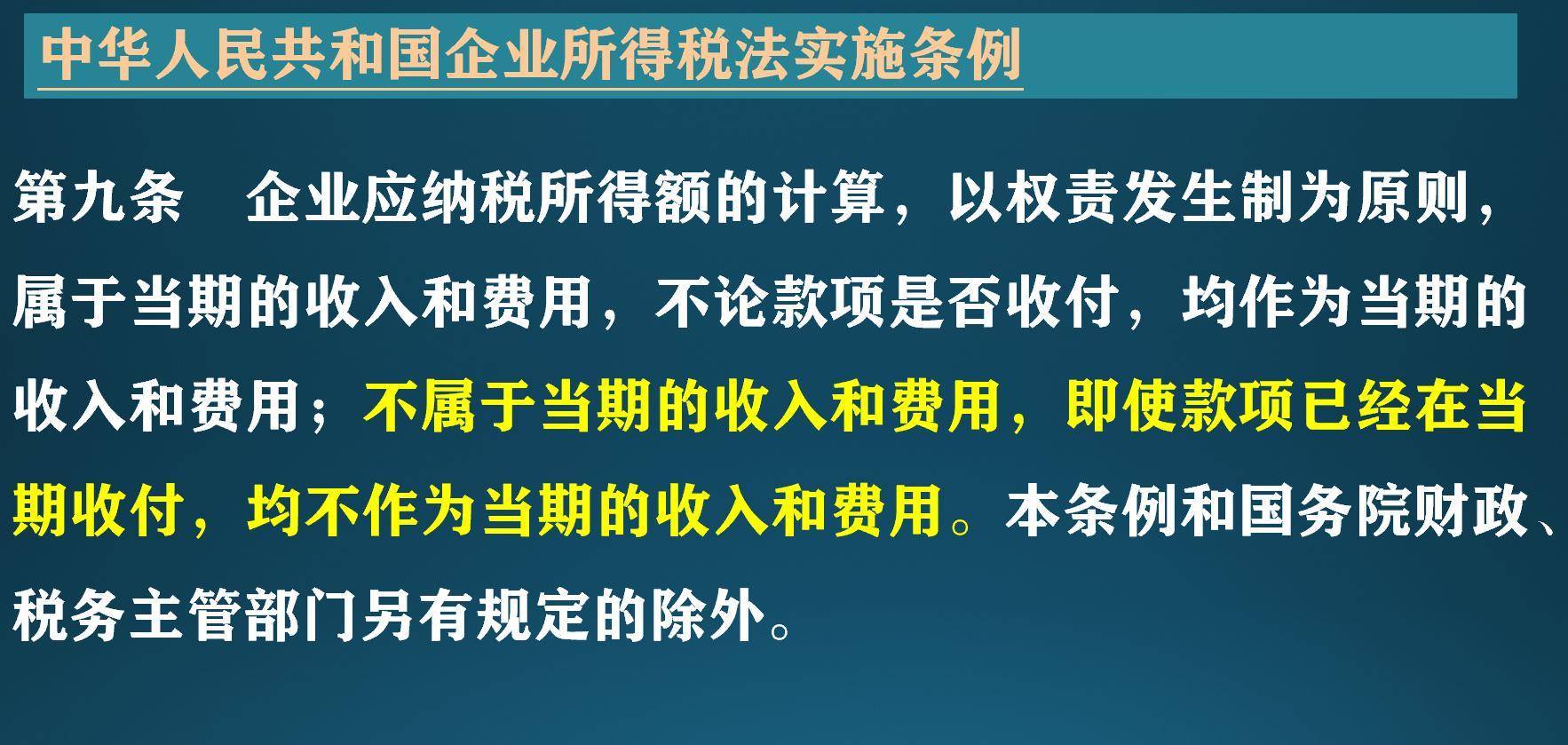

二、从报销的角度看企业所得税应纳税所得额的计算

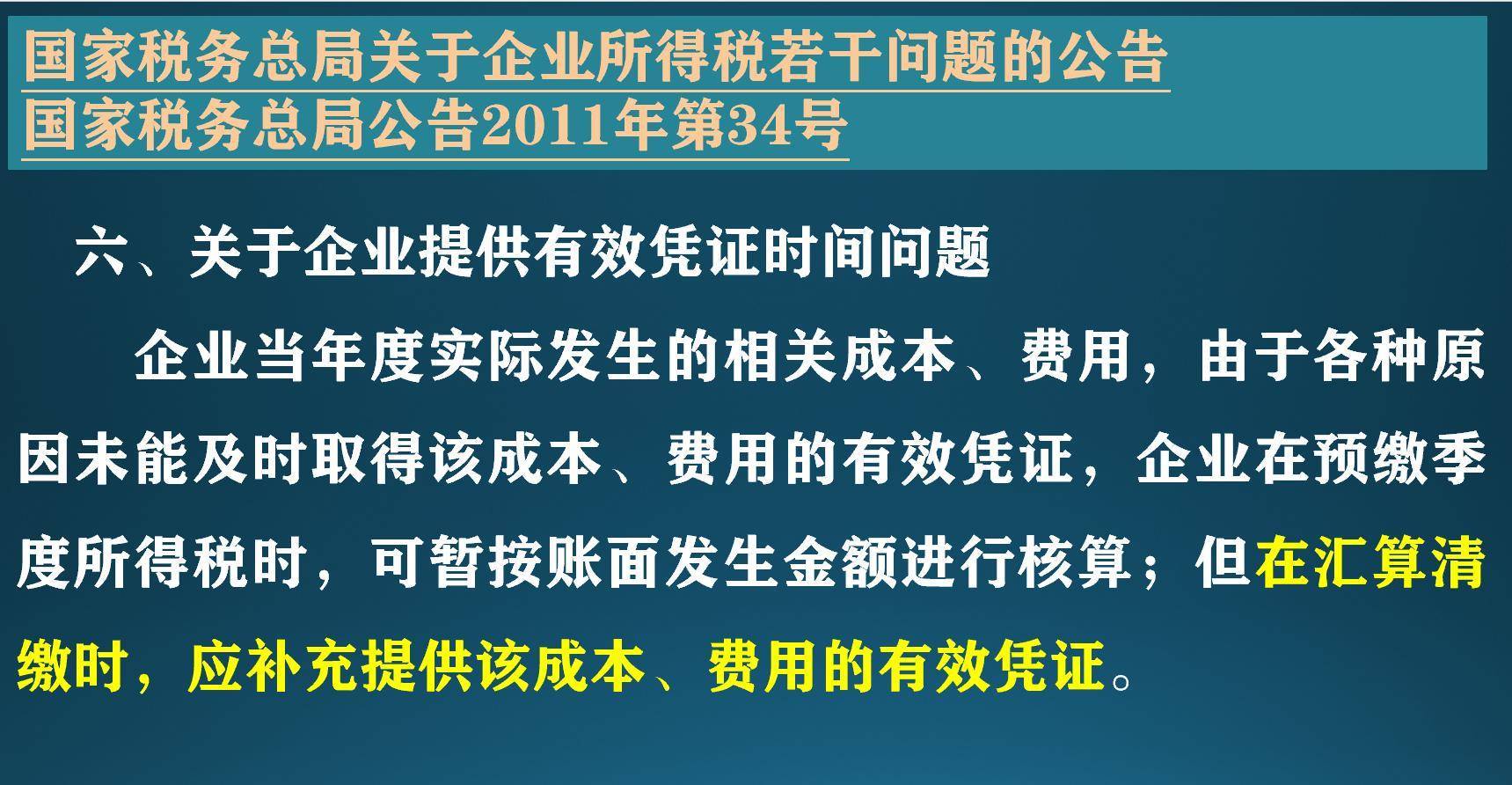

1、年底支出可以预提,次年汇缴前取得扣除凭证即可税前扣除

这里的发票开具年度可以汇缴所属年度的,也可以是次年5月31日前的。其实许多企业在年底结账前都会要求各部门赶紧报销,或者要求各部门提报预计次年要报销的当年支出,财务先行将其计入当年成本、费用,这都符合计算应纳税所得额时要求的“权责发生制”原则,当然至少汇缴期内必须完成报销,取得发票等企业所得税税前扣除凭证。

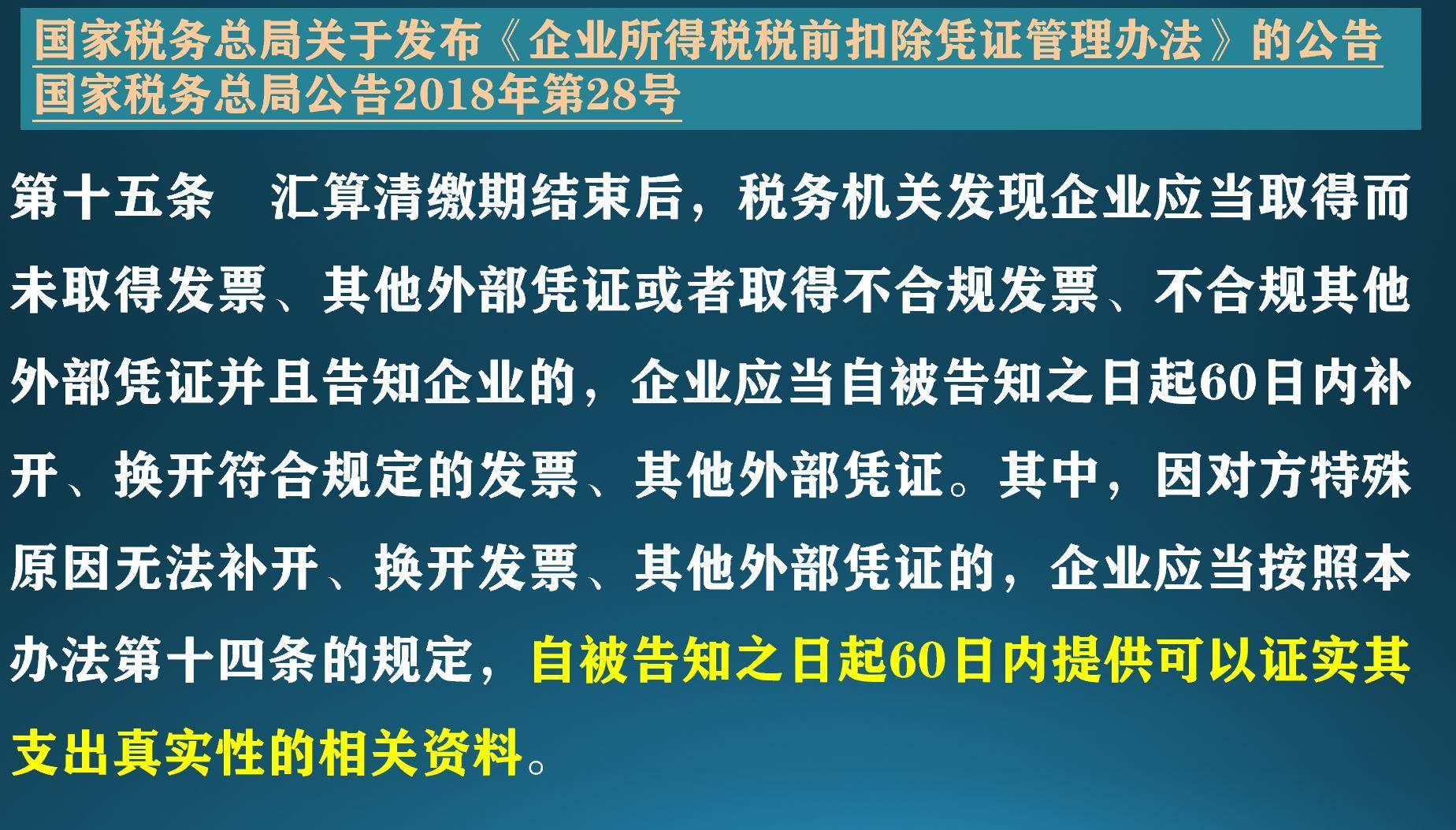

2、企业已经入账的支出,如果被发现税前扣除凭证不合格,即使过了汇缴期,企业也可以在税局告知后60天内补救

这对企业来说是个福利,因为只要企业将支出入账,按权责发生制将相应支出扣除了,之后无论税局哪年检查到,企业只要能在60天内提供已入账扣除支出合法的税前扣除凭证,税局不会调整企业按权责发生制计算的应纳税所得额。但是这条一定不要滥用,一定不要虚列支出扣除,要知道未来如果被税局查出,补税和滞纳金会有,被定成偷税的话罚款也会有的。

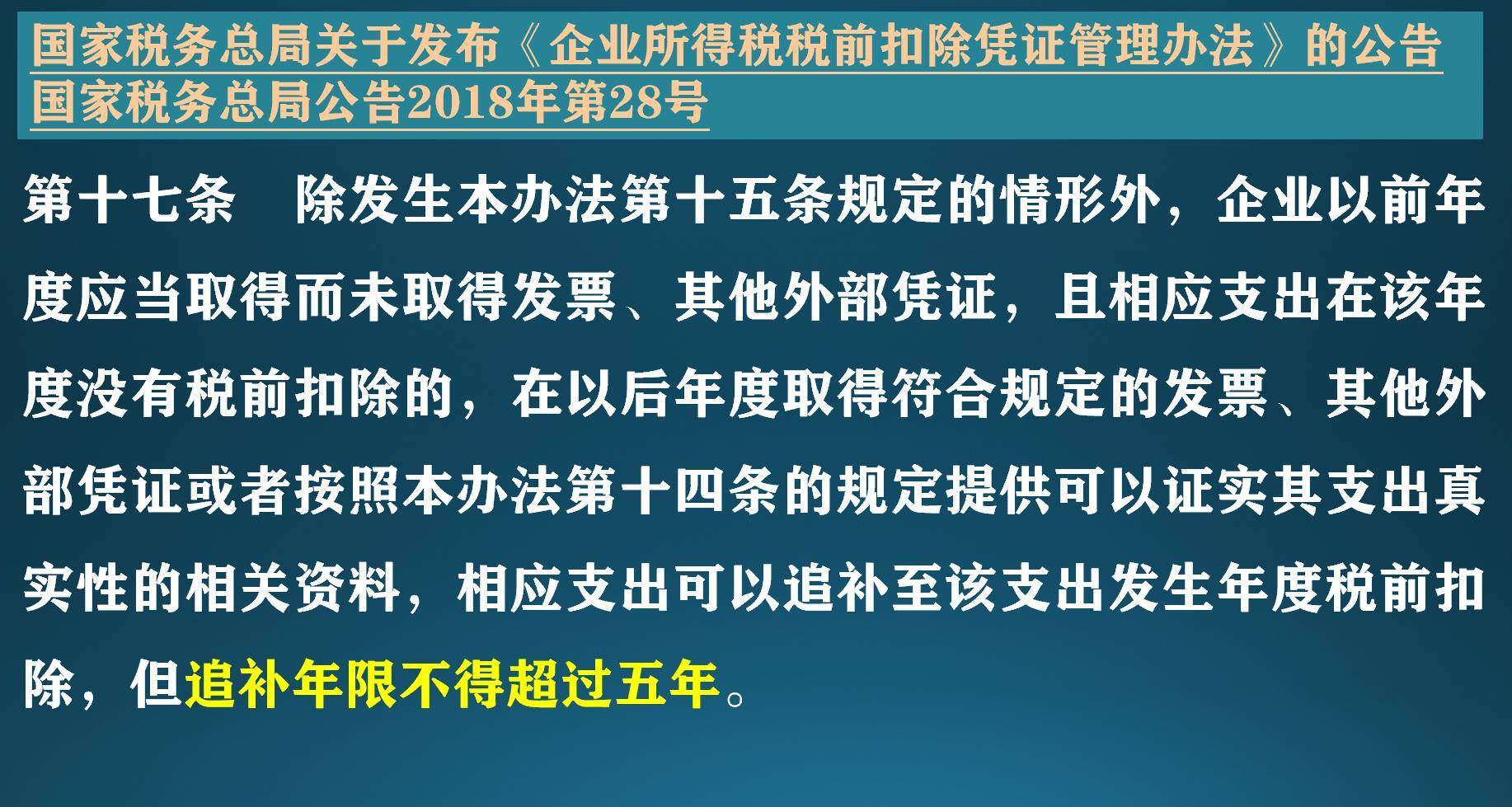

3、以前年度发生应扣未扣支出可以向前追补5年税前扣除

这里的可以追补5年的支出是指无论是否入账,但相应支出在当年都没有税前扣除的支出。但是追补5年如何计算,在实际操作中有分歧:

一种是认为应该按该支出所属年度所得税汇算清缴结束的时间,例如2023年5月31日前做2022年企业所得税汇缴时取得2017年的发票,因为2017年的发票只要在2018年5月31日企业所得税汇缴结束前取得都可以在2017年度企业所得税汇缴时扣除,那么就应该从2018年5月31日开始计算5年的时间,2023年5月31日前取得2017年支出相应的发票或其他合法扣除凭证仍可以追补到2017年扣除。

还有一种是认为应该严格按照支出发生的时间确认追补年限,也就是说如果是2017年12月发生的费用,那么必须在2022年12月取得相应扣除凭证追补扣除,2023年即使取得2017年相应支出的扣除凭证,也不能再追补扣除了。

我个人认为第二种方式没有综合企业所得税的各个文件一起看,但是实际执行中认可第二种方式的税局很多,所以一定要关注当地政策口径,也应该争取按宽松口径处理。

4、次年1月取得上年发票,相关支出可在次年应纳税所得额中扣除没有政策依据

许多财务都有这个经验,公司在次年1月取得上年的发票,就入次年的账了,好像税局检查时也没说啥。这是因为这类金额一般不大,税局体恤企业发票不可能那么及时地取得,不意味着企业这么做是符合税收法律法规的,没有文件规定可以这么做,权责发生制是企业收入、支出确认发生年度的核心原则。

企业支出跨年报销是无法避免的,但是从以上分析也可以看出,还是有方法预防和补救因未及时取得合法票据,支出未入账导致的企业所得税损失和风险的。建议每年会计上应最大化的将当年支出完整记账,这样就会给企业自身未来更大的补救空间。