企业服务行业正在悄然发生着巨大的改变。

福布斯最新发布了美国 Cloud 100 2023 榜单,在前五名公司中,第一名AI target=_blank class=infotextkey>OpenAI,第二名Databricks,第三名 Stripe,第四名 Canva,第五名 ServiceTitan,这五家公司分别代表了五个不同的板块,即人工智能、大数据、金融科技、云计算 SaaS、产业数字化。

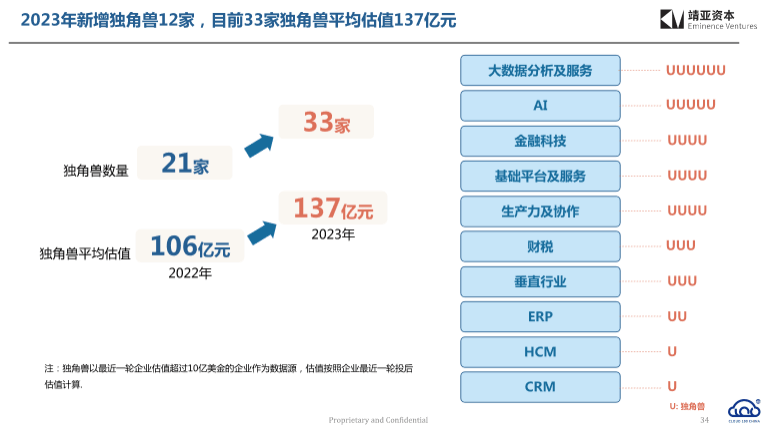

靖亚资本发布的2023 Cloud 100 China 榜单,新上榜的企业之中,AI 赛道有 5 家,大数据分析及服务、基础平台及服务赛道分别有 7 家和 5 家。此外,2023年 的 ERP 和财税赛道没有新上榜企业。

不难发现,相较于传统意义上的企业服务就是SaaS (软件即服务)的侠义定义而言,如今的企业服务行业已完全不同。

在靖亚资本看来,如今的企业服务包含了云计算、大数据、人工智能、产业数字化和金融科技这5 大板块。同时,生成式AI、信创和出海三大趋势将驱动中国企业服务的高速发展。

生成式 AI、信创和出海三大趋势

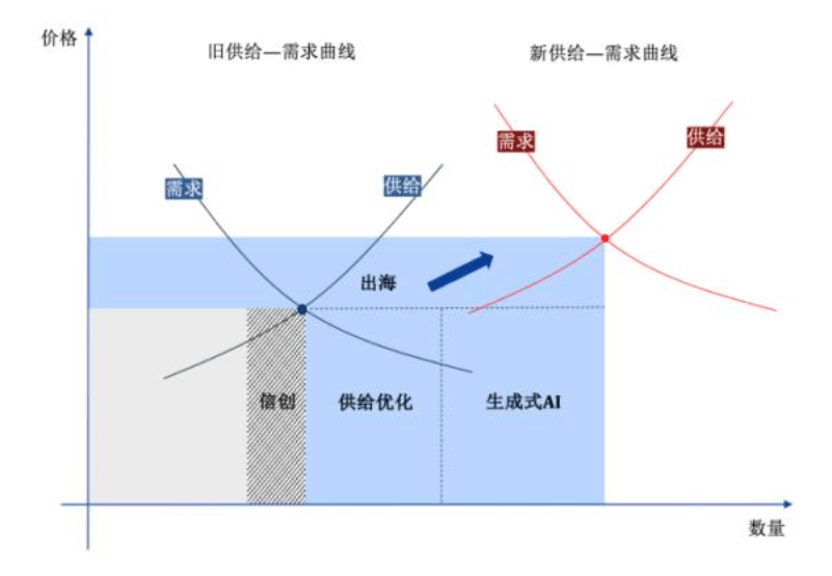

供给优化,资本市场的竞争回归理性,以及生成式 AI、信创和出海的三个需求因子的带动,企业服务迎来第二增长曲线。

从供给端看,创业公司优胜劣汰,资本寒冬造成供给减少,将使得竞争环境有所改善,头部优质创业企业将更有定价权。同时,价格竞争回归理性,大厂也开始收费,并带动 SaaS 客户的付费习惯和意愿。

从需求端看,第一,基于Chat UI、Copilot 的交互模式的软件易用性的大幅提高将扩大场景需求。

生成式 AI 的新兴软件三层架构正在形成,包括基础层、适配层和应用层。在靖亚资本看来,在基础层,我们相信基于国产化和私有部署的需求,中国必会出现对标 OpenAI 的大模型,中文理解能力可能更强。

当 AI 成为公共基础设施,应用层创业公司就有了弯道超车的机会。根据2023 Cloud 100 China 评选的企业数据,有89%已经嵌入AI或计划半年内嵌入AI。

第二,信创相关云服务厂商快速发展,天翼云、移动云2023 上半年收入增速超过阿里云,收入体量已接近阿里云。信创云服务为基础软件、应用软件和安全软件发展奠定基础。

中美大型企业结构有所不同。在中国500 强里面有 300 多家是国央企,在美国就 2 家。同时,中国的国央企在数字化转型方面拥有可观的预算,很多行业数字化渗透率还较低,所以信创存在巨大的机会。

2023 Cloud 100 China榜单显示,上榜企业中有 49 家信创企业,基础平台及服务、财税赛道中约 80% 是信创。信创企业平均订阅比例为 47%,非信创平均订阅比例为 66%。

第三,中国制造、品牌出海带动企业服务出海,2023 年全球云计算市场空间超过6330 亿美元,海外巨大的空间和良好的付费习惯,吸引着国内云计算厂商出海淘金。

近年来,大型科技公司,包括阿里云、腾讯云和华为云,都在积极扩展海外业务。服务中国制造、SaaS/PaaS、金融科技是出海最活跃的三大方向。在服务中国制造和供应链出海方面,中国优质供应链的海外拓展驱动营销、拓客、管理 SaaS 一起走向世界。

同时,跨境电商、直播电商出海 (TikTok 电商) 将带领一批企业服务公司走向海外。以靖亚资本投资的 40Seas 为例,它帮助中国出口企业获得资金周转,这家公司目前每个季度的增长都非常可观。

靖亚资本自2017年成立以来,一直聚焦在中国SaaS及Cloud领域的早期投资,2022年6月27日完成2.5亿人民币第二期基金。在靖亚资本看来,在SaaS/PaaS 出海方面,中国优秀的软件公司开始寻求海外增长的机会,例如 Zilliz、汇联易等。在金融科技出海方面,国内成熟的模式和先进的金融科技经验正逐步被复制到海外市场。

新机会、高估值

曾几何时,美国企业服务市场的高速增长让中国企业羡慕不已,复制美国企业服务模式落地中国市场,成为中国企业服务市场成熟的必经之路。

而如今,中美企业服务市场终究由于市场差异化,走出了差异路线。

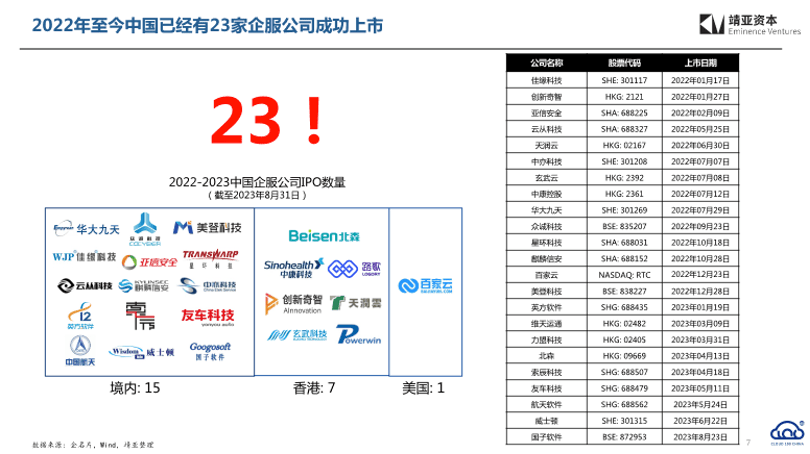

先看一组数据,2022年初至今的20个月里,美国的企业软件公司在去年没有一家IPO,而今年上半年,仅有一家公司Near Intelligence 通过SPAC上市,然而自上市以来,其市值下跌了96%。

而同样的时间里,中国有23家企业软件公司上市,其中包含华大九天、百家云、北森等。此外,还有21家中国企服公司递交了招股书或SPAC并购申请,等待上市。

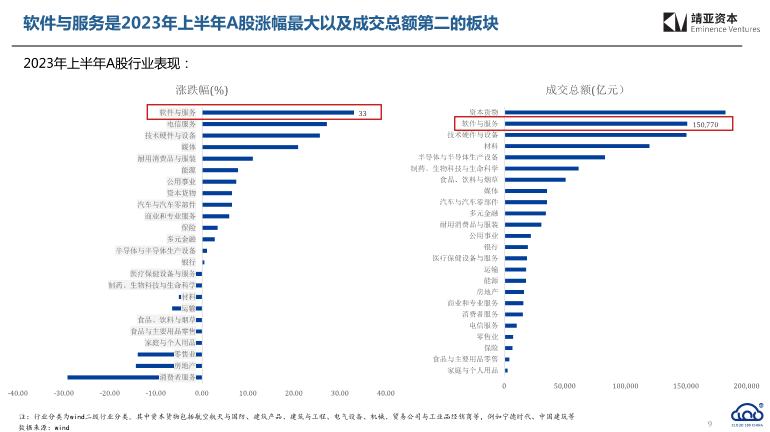

由此可见,中国的企业软件行业并不像大家想的那样萧条。2023年上半年,从A股市场来看,软件与服务是涨幅最大以及成交总额第二的板块。除了上市公司之外,企业服务软件企业帆软,成立至今尚未融资,但在2022年实现了13.6亿的收入。

看似一片向好,但是企业服务却面临着高估值,融资难的问题。

2023 Cloud 100 China 数据显示,2023年上榜的33家独角兽平均估值137亿元,相较于2022年的106亿元,增长了29%。同时,只有19%的企业在过去12个月内完成新一轮融资。

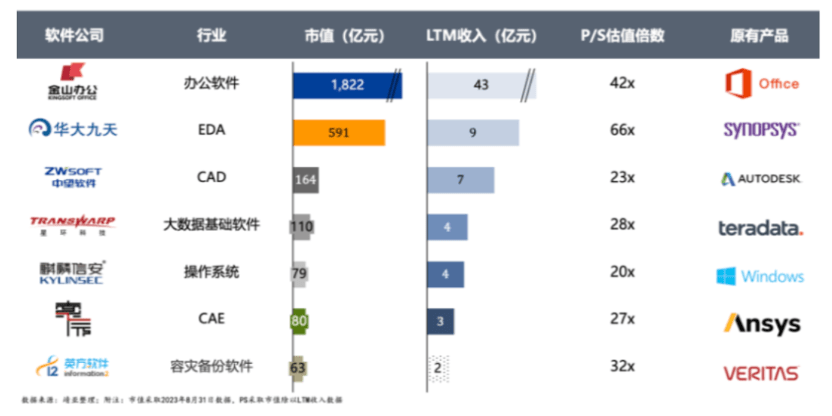

AI赛道带动整体PS均值大幅上升。众所周知,美国软件公司的平均 PS 约为 5-7 倍,而近年来中国上市的信创公司的 PS 倍数均相当可观,几乎都有约 30 倍。在工业软件领域,生产控制和研发设计类创造许多国产替代的机会,尤其是研发设计类的 PS 倍数非常高。 导致投资者望而却步,一级市场的投资金额和投资数量在2023年上半年同比下降了54.8%和34.7%。

综上来看,首先,AI不仅为企业服务带来了第二增长曲线,而且还为企业服务创造了更多元的业务模式。其次,一级市场的“冷静”不失为一件“好事”,让估值回归价值,正视增长与盈利的关系。(本文首发钛媒体App,作者 | 郭虹妘,编辑|陶天宇)