美联储如预期所料加息25基点,并暗示这可能是1980年代以来最激进紧缩周期的最后一次利率调整。

联邦公开市场委员会(FOMC)周三在一份声明中表示,“FOMC将密切关注收到的信息并评估其对货币政策的影响”。3月份声明中有关“委员会预期进一步收紧政策可能是合适之举”的措辞并没有在最新声明中出现。

取而代之的新语句是FOMC在“确定下一步合适的紧缩幅度时会考虑多种因素”。

当被问及最新声明是否表明官员们准备6月份暂停加息时,鲍威尔说,“这是一个有意义的调整,我们不再需要说预计将进一步加息。将来我们的政策行动将取决于经济数据的表现,会在逐次会议上做出,等到6月份会议时我们还会谈到这个问题”。

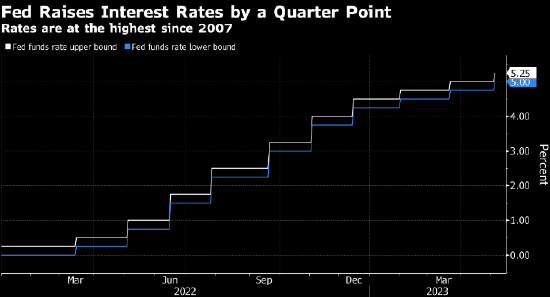

加息后联邦基金目标利率区间升至5%-5.25%,为2007年以来最高水平。该利率决议得到FOMC委员一致赞成。

鲍威尔说,关于利率是否高到足以让通胀率回到2%目标,美联储将根据未来的经济数据做“持续性评估”。他后来补充称,美联储官员对通胀的展望不支持下调利率。

随着记者会的推进,美股波动剧烈,债券收益率下跌。

鲍威尔表示,银行业状况自3月初以来已“大体改善”,但在过去一年信贷紧缩之后,该行业的压力似乎“导致家庭和企业的信贷条件收紧”。

“反过来,这些收紧的信贷状况可能会打压经济活动,招聘和通胀,”他说。 “这些影响的程度仍然不确定。”

鲍威尔周三称美国可能会经历衰退,他希望程度是温和的。但他个人认为躲过衰退比发生衰退的可能性更大。其指出,薪资增长一直在放缓,职位空缺下降但失业率并未随之上升。

银行倒闭

过去一年美联储为遏制通胀而实施的持续加息给金融机构带来压力,导致2008年以来最大的银行倒闭潮。

3月份,硅谷银行和Signature Bank因为大量存款外流而宣告倒闭,美联储因此推出一项紧急贷款安排,旨在树立市场对银行系统的信心。

该举措虽然平息了市场动荡,给美联储争取了战通胀的时间,但近期压力又再度浮现。

周一摩根大通(135.98, -2.94, -2.12%)宣布同意收购第一信托银行(First Republic Bank),次日其他地区性银行股再次暴跌,因为市场不确定美联储会将利率在高位保持多长时间。另一家地区性银行PacWest周三盘后大跌,据悉该行考虑包括将自身出售在内的战略选项。

FOMC在周三声明中重申,“美国银行(27.86, -0.30, -1.07%)体系稳健且富有韧性”。