俗话说:无债一身轻。动辄20年甚至更久的房贷让不少市民感受到压力。提前还贷是不少市民积攒一定资金后的考虑。最近,市区多家银行反映,客户提前还款现象开始增多。那么,在贷款市场报价利率(LPR)持续多月下降的形势下,有必要提前还贷吗?提前还贷有何讲究呢?

提前还款人数增多

“提前还房贷的客户明显增多”“比以往增加”这是记者最近询问市区多家银行有关提前还贷问题得到的回复。

市区一国有银行工作人员告诉记者,“提前还贷客户增多主要原因是近段时间客户手头有闲置资金,今年以来理财收益率下降,所以不少客户会选择提前清偿银行贷款。”另一家股份制银行工作人员则表示,客户手头房屋的出让,包括部分学区房入学计划已完成,不再需要此房源,从而提前结清贷款。此外,目前银行同业经营类贷款利率相较房贷利率低且无还本续贷的功能,所以,部分个私业主结清后选择办理经营贷款。

提前还贷是否划算

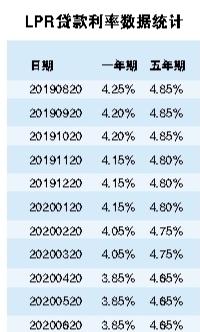

近日,中国人民银行授权全国银行间同业拆借中心公布的贷款市场报价利率(LPR)显示,一年期LPR为3.85%;五年期以上LPR为4.65%,6月份与5月份报价保持不变。自LPR新政正式实施以来,一年期、五年期以上LPR持续下降。在房贷利率一路走低的当下,手有余钱的“房贷族”,提前还贷划算吗?

市民胡女士2018年从银行贷款100万元,当时的贷款利率是人行基准利率上浮10%,即年息5.39%与现行市场利率5.19%(暂按LPR加54个基点)相比较,100万元本金一个月的利差为166.67元。本打算提前还款的她碰上LPR连续下调,不禁有些动摇,“总感觉LPR还会下调,现在还清贷款会不会不划算?”

对此,一股份制银行工作人员分析,“有没有必要,需衡量还款执行周期和客户投资盈利水平这两个标准。当前全球经济均处于降准、降息通道,量化宽松政策明显,存、贷款利率也处于下行通道。从中长期来看,房贷是对抗通货膨胀的有力手段。”

这样做也能节省房贷利息

一般来说,大部分市民提前偿还房贷都是为了节省利息费用,所以在还贷前期偿还欠款比较划算,因为还贷前期,银行欠款的本金较大,产生的利息费用会比较多,如果在这个时候提前还款,将贷款本金减少,那么就会省下不少利息费用。

不过需要注意的是,有部分银行提前还款是需要支付违约金的,大部分银行都要求借款人需要偿还房贷一年后才可以提前还款,否则就需要支付违约金,所以市民在办理提前还款业务时,最好先向银行咨询清楚是否存在违约金的情况。

事实上,除了提前还房贷,以下方法也能节省房贷利息。据业内人士介绍,很多购房者在贷款时,为了减轻房贷压力,可能会选择很长的贷款年限,比如20年、25年、30年。这样虽然每月的月供减少了,但是利息也增加了很多,如果购房者的经济条件足以负担更多一些的月供,可以选择缩短还款年限,将30年缩短为25年,将20年缩短为15年等。还款年限缩短后,能有效地节省房贷利息。

此外,现在房贷利率转换正在进行中,原则上在今年8月31日前办理完成。2019年10月之前的大部分房贷都需要进行房贷转换,在固定利率和LPR浮动利率中二选一。如果选择固定利率,那么未来的月供将不会再改变。如果选择LPR浮动利率,当LPR下调时,月供也会相应地减少,这样也能节省房贷利息。如果在还款期限内,觉得LPR太高了,到时候选择提前还贷也能节省利息。目前,LPR分为一年期和五年期两档,贷款五年期以上的相对利率较高。如果借款期限较短的,可以选择五年期以下。