今年国庆期间,我们给大家带来一份花了比较多的时间整理的《85只债券、固收类的主动管理基金》,但是还是比较多,大家还是比较迷茫。同120位权益基金经理最后压缩为34人精华版一样,我们本期内容也做一个债和固收的“精华版”。

压缩的标准如下:

1)基金经理管理期任职的时间越长越好,这样它的收益和波动性更有代表性(太短则参考意义不大,要同时考察这只基金历史表现),而且一般债券基金经理比权益类基金经理的任职时间普遍较长些,越老越香;

2)业绩和波动,在足够长的时间内,年化业绩不错,最好还比较平均化,同时波动控制的比较好,则优选入选(如果收益很高,可以适度放宽波动的标准);

3)规模越大越好,债基的规模恐惧症没有权益类基金那么大,不明显;

4)规避规模过小的,尤其规模小、但机构占比还比较大;

5)关注债市熊市的年份,看它的最大回撤情况,以确定我们可能承担的极端风险,有历史问题则规避。

6)看基金公司本身在债、固收上的投研能力、人才梯队、历史口碑。

最后我们挑选出30位优秀的债券、固收类基金。我们还是按不同类别,分别阐述:

这一类呢,主要是通过配置优质债券,通常是中高等级、中短久期、发行人多是国企央企(特别是金融机构)的信用债,或者中短久期的利率债。在承担较小波动的前提下,争取获得高于货币类资产的收益。

然后有些纯债会通过一些方法增加收益,比如拉长久期,降低债的等级要求,适度做些杠杆。另外在股市好的时候,还可能买些可转债。这时波动也会加大。

在上次的基础上,我们做精选后剩下的几只如下:

(数据来源:好买基金网,数据截止2020.9.29;5年以上更完整的业绩,可以登陆基金公司官网或好买基金网查询)

这些产品里,管理期最短的都有近4年、最高的近8年,年化收益率高达5-8%,管理期的最大回撤也非常的可控。

鹏华固收团队自2003年组建以来,已历经17年不同市场风格的磨砺。刘涛是该“黄金战队”的名将之一,他的另外一只鹏华丰融定期开放债券(000345),4年124天年化收益率9%,最大回撤仅-2.93%。这只上榜的开放式产品鹏华丰禄债券(003547)也是纯债类的佼佼者,收益高,波动还控制的那么好。

博时整体的固收管理规模在全市场位于前三的水平,在机构端的认可度非常高。陈凯杨/张李陵的博时信用债纯债债券A(050027)也是老产品了,全市场连续4年得金牛。陈凯杨另外一只博时双月薪定期支付债券(000277)6年342天年化收益率8.38%,最大回撤-4.11%。还有,博时安康定开债LOF(501100)-定开、博时富益纯债债券(003607)-开放式纯债,等等,也都是不错的产品。

上榜管理期最长的于泽雨,他的新华纯债添利债券发起A(519152),以及另外一支新华安享惠金定期债券A(519160)-定开型,也不错。还有,十多年从业经验的女中豪杰代宇的广发双债添利债券A(270044),要好于另外一个很多人买的广发聚利债券(LOF)A(162712),这只也是上榜的纯债中规模最大的。

最后,祝松的鹏华产业债债券(206018)、马龙的招商安心收益债券C(217011),收益更高,但历史波动也略大些。另外,马龙的招商添利两年债券(006150)-定开也非常厉害;另外一只很多人买的招商产业债券A(217022),波动率更小,但是有巨额赎回费,比其他纯债赎回费率高0.75-1%,所以买这只需要持有更长时间才可以。

上述产品管理期年化的均值在6.39%,今年截至9月底收益均值在2.9%(备注,5月以来债市处于小熊市)。

这里面持有除了第一类的纯债、可转债,还会买入一些股票,比如二级债基持有最多20%的股票;还有偏债类的混合型基金,股票占比高些可能达到30-40%;还有可能参与股票市场打新的基金等。以此在承受一定的波动放大下,力争获得更高的收益。

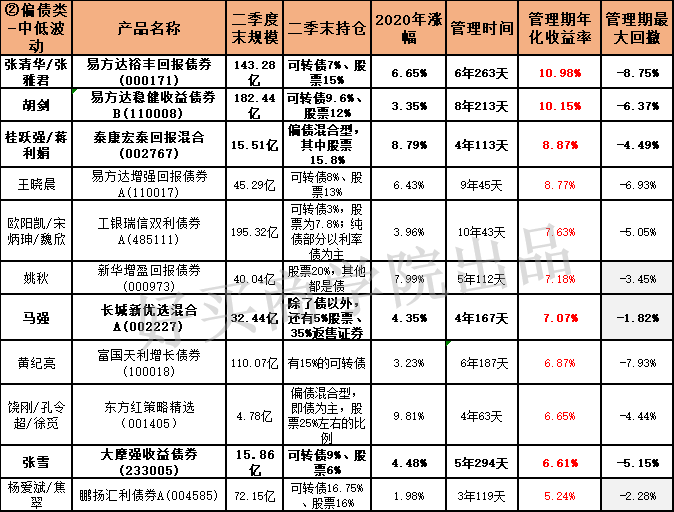

这一部门将聚焦偏债这里的中低波动产品。

(数据来源:好买基金网,数据截止2020.9.29;5年以上更完整的业绩,可以登陆基金公司官网或好买基金网查询)

除了前面第一部分提到的鹏华、博时,易方达、工银瑞信在固收方面也是超级强的。

张清华/张雅君管理的易方达裕丰回报债券(000171)六年多的年化收益率超过了10%,张清华不仅债管的好,权益投资能力也不差,从而通过以债打底、股票增收,实现了偏债基金更好的收益率。他的另一只产品--易方达丰和债券(002969)也不错。

胡剑的易方达稳健收益债券B(110008)是偏债这里规模次高的,管理8年多年化收益超过10%。除了2011年亏损-3.92%,其他14年里全部正收益。另外,他的易方达裕惠定开混合发起式(000436)-定开型,收益更高、波动更小,另外易方达信用债债券A(000032)-纯债,也还可以。

除了张清华、胡剑,易方达还有王晓晨的易方达增强回报债券A(110017)、以及波动更大的易方达双债增强债券A(110035),也都是不错的偏债产品。

工银瑞信的,欧阳凯/宋炳珅/魏欣的工银瑞信双利债券A(485111)是一只老牌产品,是偏债这里规模最高的,历史上择时非常厉害。

特别需要关注的,桂跃强/蒋利娟的泰康宏泰回报混合(002767),它是股债二八分仓,交给固收(蒋利娟)和权益(桂跃强)两个基金经理分别管理,作为一家保险公司背景的产品,配置能力较强。

马强的长城新优选混合A(002227),散户持有为主,业绩非常强劲、平均。马强不仅收益好,关键他的回撤也是控制的很优秀,是偏债里面最小的,而且每年的业绩非常均衡,这很不简单。

张雪的大摩强收益债券(233005),除了11年小亏1%,其它每年都是较稳定、平均的正收益。另外一个大摩双利增强债券A(000024)也还可以。这也是一个每年的业绩比较均衡的产品。

饶刚/孔令超/徐觅管理的东方红策略精选(001405)是一个偏债混合基金,股票占比25%左右,也可以看成一个固收产品。另外两款二级债基东方红汇利债券A(002651)、东方红汇阳债券A(002701),规模都超30亿,股票占比在15%左右,更稳定些。饶刚以前在富国干了十几年,特别牛的风云人物,后来去了东方红,也撑起了东方红在债这方面的大旗。

另外一位很多人关注的杨爱斌,鹏扬的总经理。这几年也是在他的带领下,鹏扬的固收业务做得风生水起。杨爱斌/焦翠管理的鹏扬汇利债券A(004585)虽然有一定的可转债、股票,但走势类似于一只纯债了,也是有意思(其实可以划到本文第一部分,也可以做纯债配置不错的产品)。另一支鹏扬泓利债券A(006059)也差不多。

上述产品管理期年化的均值在7.82%,今年截至9月底收益均值在5.55%。

同样是第二部分的资产,除了买入纯债、可转债,还会买入一些股票的二级债基、偏债混合型基金,本部分会更聚焦波动更大的债。它们可能股票占比更大,可能可转债占比较多,导致历史波动较大、亏损年度的亏损幅度较大,更适合更高风险偏好的投资者参与。

(数据来源:好买基金网,数据截止2020.9.29;5年以上更完整的业绩,可以登陆基金公司官网或好买基金网查询)

这里我们做了比较大的精简,有些类似第二部分中低波动偏债,就全部剔除了,保留了波动比较大的一些不错产品,适合更高风险偏好的偏债投资者。这些产品都是有一定名气的产品。比如:

张清华的易方达安心回报债券A(110027)2011.6月成立,14、15大放异彩好,随后在16、18年也出现6%左右的年度亏损,已经相当于一个低波动的偏股混合型基金了。

张芊的广发聚鑫债券A(000118)16、18年都出现5%左右的亏损。

过钧的博时信用债券A/B(050011)11、13、17年都出现0.5-6.4%的亏损,主要看股市表现,相对于低波动的偏股混合型基金了。过钧也是固收领域的大咖级人物。这只产品也是一只明星产品,管理期超过了11年。

杜海涛/宋炳珅/景晓达的工银添颐债券A(485114)16、18年均出现亏损,跌幅1-4.5%。这里的杜海涛是公募基金和固收领域的元老级人物。这只产品也是一只明星产品。

林乐峰的南方宝元债券A(202101)08年大跌16.7%,11、16、18年下跌1.5%-3.85%。南方宝元的股票占比高达30%。

但是他们的历史年化收益率,低的都有8-9%左右,高的10-17%。当然,波动也更大了,最大回撤多数在10%以上。

上述产品管理期年化的均值在11.4%,今年截至9月底收益均值在8.42%。

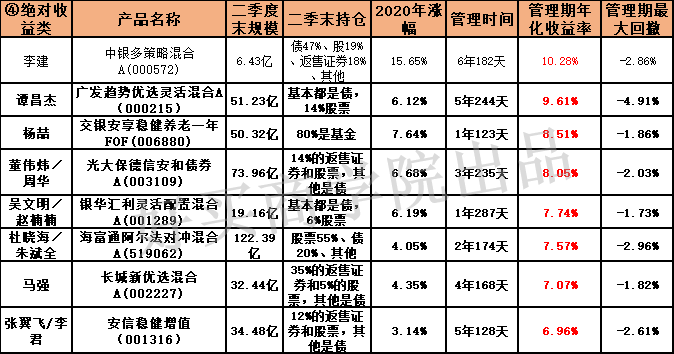

最后一部分是绝对收益类,就是除了上述资产之外,还会有一些通过ABS、定增、量化、套利等投资机会,降低波动的同时,还能保持不错的收益;或者不以债券资产为基础,但从风险收益特征上与狭义的“固收+”有相似之处的资产,包含一些量化产品、养老FOF。

(数据来源:好买基金网,数据截止2020.9.29;5年以上更完整的业绩,可以登陆基金公司官网或好买基金网查询)

李建的中银多策略混合A(000572)波动略大,另外一只产品中银新回报混合A(000190)也是类似。

谭昌杰的广发趋势优选灵活混合A(000215)每年都是正收益,收益也还均衡,但历史回撤略大一点。

杨喆的交银安享稳健养老一年FOF(006880),成立时间不长,也非常不错。交银最近两年在固收方面也是异军突起,爆款频出。

董伟炜/周华的光大保德信安和债券A(003109)、吴文明/赵楠楠的银华汇利灵活配置混合A(001289)、杜晓海/朱斌全的海富通阿尔法对冲混合A(519062)、马强的长城新优选混合A(002227)、张翼飞/李君的安信稳健增值(001316),这些都是每年收益非常的平衡,而且波动控制比较好,策略做的好,都没法舍弃了,自由选吧。

还有个未列入的汇添富绝对收益定开混合A(000762),因为定期开放的,这里未列入了。

上述产品管理期年化的均值在8.2%,今年截至9月底收益均值在6.7%。

最后,我们也做了一个统计:如果均衡配置上述四大块产品,历年年化在8.5%,今年截至9月底可以达到5.9%。在债市不景气下,这个收益率还是比较不错的。

另外,我们一直讲资产配置,债、固收类资产是必不可少的环节。我们一直引用格雷厄姆的话,哪怕再极端的投资者,股市表现再好,你也要至少持有25%的债券、固收类的资产(区间是在25-75%),永远给自己留有余地。同时因为股债搭配,可以减小组合的波动,让你可以把资产组合拿的更久些,从而获得投资的复利收入。

最后,也希望更多的朋友能收获投资的乐趣,哪怕只投资一些中低波动的债类、固收类的基金产品,长期来看,依然能积累起惊人的长期投资收益!

好了,本期内容就到这里,期待我们下次复盘时,这些基金的收益能更上一层楼。而在N年后,我们再次统计之时,期待这些基金能够维持过往的荣光,给大家的口袋带来沉甸甸的投资回报!

今天说的这些债券基金、固收产品,你买了吗?欢迎留言,分享你的看法~

本文系好买商学院原创,如需转载,请在文章开头注明来源于“好买商学院”。未经授权,任何媒体和个人不得全部或者部分转载,否则将承担相应的法律责任。

免责条款:本文内容为基于公开资料研究完成,并不构成投资建议。投资者应审慎决策、独立承担风险。