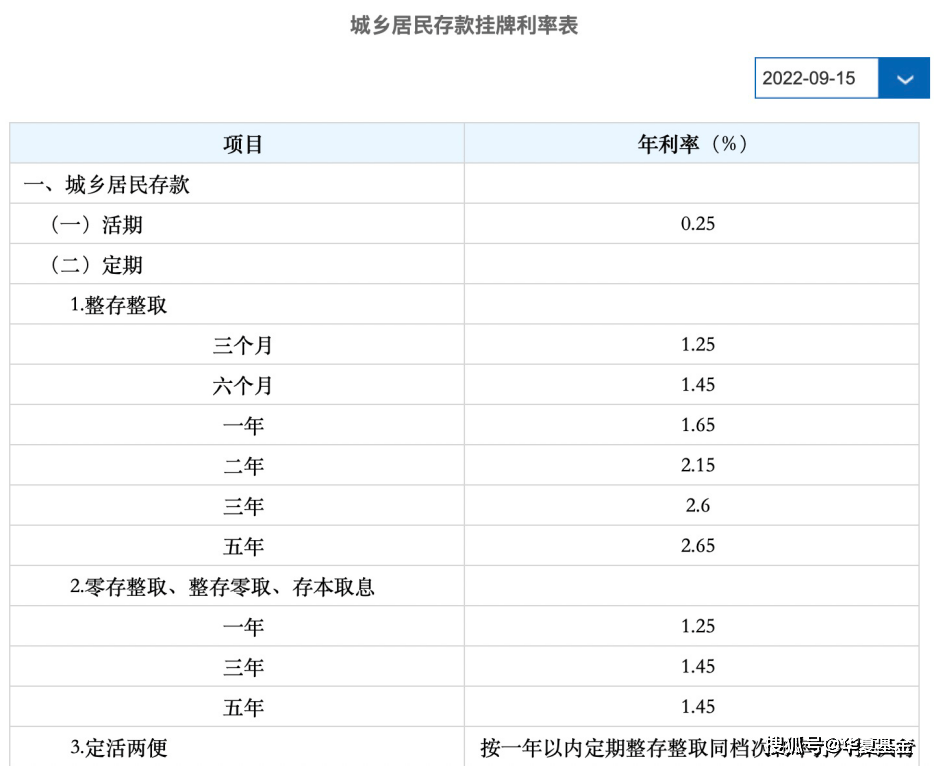

不少小伙伴可能都注意到了,近期国内多家银行相继下调存款利率。9月15日,六家国有大型银行纷纷下调存款利率,涉及活期和定期存款在内的多个品类,下调幅度在10-15个基点。调整后,除邮储银行外,五大行的存款利率保持一致,其中1年期定期存款利率降至1.65%,2年期定期存款利率2.15%,3年期定期存款利率2.60%,5年期定期利率为2.65%,活期存款利率降至0.25%。(数据来源:各大银行官网)

建设银行9月15日最新存款利率

正当储户想着“要不要把钱搬去其它银行时”,多家股份制银行及部分城商行也跟进下调了存款利率,调整幅度在5~50个基点之间。调整后的1年期定期存款利率多为1.85%,2年期的定期存款利率在2.15-2.4%之间,3年期和5年期的定期存款利率多为2.65%、2.70%。(数据来源:各大银行官网)

兴业银行决定自9月21日起调整

储蓄及单位人民币存款利率

于是很多储户心中都默默发出疑问:存款利率为啥会下降?存款利率逐年下降,现在还能投点啥?

01

存款利率为什么连续下调?

对银行存款利率比较敏感的小伙伴可能已经发现了,这不是今年第一次下调银行存款利率,早在4月份,部分国有行和大部分股份制银行就已经下调了一年期以上期限定期存款和大额存单利率。为什么存款利率会连续下调呢?主要跟两个因素有关。

一是利率市场化。央行放开对存款利率的行政性管制,金融机构可以在基准利率的基础上,自主确定存款的实际执行利率,通俗来说就是央行给出一个参考价,银行可以根据实际情况对利率进行适当上浮,因此目前存款利率的定价方式为“基准利率+浮动基点”模式。此次下调并不涉及基准利率,而是在“浮动基点”做了减法。就像央行网站9月20日发表文章所解释的,这次存款利率下调是“银行加强资产负债管理、稳定负债成本的主动行为”。

二是LPR下调。在存款利率市场化调整机制建立后,存款利率与LPR之间的联系更加紧密。今年以来稳增长接续政策持续出台,其中降低实体经济融资成本是一个重要发力点,今年以来1年期LPR已累计下行15个基点,5年期以上LPR累计下行35个基点。众所周知,“放出去”的贷款利率与“收进来”的存款利率之间的利息差是银行主要盈利来源,LPR下降推动了银行贷款利率的下行,为了盈利考量,存款利率随之出现下降也是自然而然的事情了。(数据来源:证券日报,2022.09.20)

02

利率下调后该如何寻找理财替代品?

存款利率下调,意味着钱存在银行所带来的利息会减少;与此同时,挂钩存款产品作为底层资产的理财产品收益率预计会同步下降,货币基金等现金管理类产品也可能会受到影响,会一定程度上促进资金流向消费和其它投资渠道。也就是说,储户可能会有两种反应:一是把银行里的钱拿出来消费;二是寻找其它替代理财方式。

关于如何寻找银行存款替代品的问题,我们要结合不同的风险偏好,从两个层面去看:第一层,如果是完全不想承担风险的,可以考虑货币基金、同业存单指数基金。货币基金主要投向国债、央行票据、商业票据等短期货币工具,同业存单指数基金是被动跟踪中证同业存单AAA指数的指数基金产品,这两类基金都不参与股市投资,因此风险较小。此外,部分投资于利率债的纯债基金也能达到类似低风险、低波动的效果。

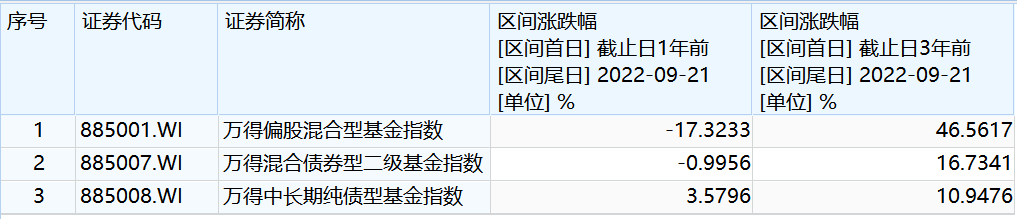

第二层,如果想争取更高一些收益又不希望基金有较大回撤,可以考虑“固收+”以及FOF产品。“固收+”是在投资固定收益资产的基础上,辅以部分权益资产来增强收益的基金产品,按照产品的具体仓位配置比例和时间范围,可以分为二级债基、一级债基等;FOF产品则是主要投资于基金的基金,通过配置市场上的基金,实现风险的二次分散。这类产品由于部分配置了权益资产,因此风险相对第一类产品高一些,但长期收益也更高一些。以二级债基为例,最近一年间由于股市震荡,指数涨跌幅为-1.00%、出现了小幅回撤,但其波动明显小于权益类基金(偏股混合型基金指数近一年收益-17.32%);拉长时间来看,最近三年收益率为16.73%,明显跑赢纯固收类产品(中长期纯债型基金指数近三年收益10.95%)。(数据来源:wind,2022.09.21)

往后看,中国市场无风险利率下行将是中长期趋势,如果资产配置中存款、现金管理类理财产品较多,那么收益率可能有所下降。因此小夏建议大家平衡好风险与收益的关系,基于自身风险承受能力、投资理财需求,做好多元化的资产配置。在打牢资产配置“地基”的基础上、在自己风险可承受的范围内,尝试一些增厚收益的方式。比如在配置货币基金、同业存单指数基金以及纯债基金的基础上,再部分配置“固收+”以及FOF产品,具体比例可以根据自身风险偏好来决定。

温馨提示:本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,入市需谨慎。