对商汤科技的关注,笔者从未停止过,商汤的产品设计与商业思维是四小龙中最出色的,去年4月商汤日日新大模型发布时笔者也曾聊过这个话题《商汤日日新大模型》,这次因为港股爆涨再次进入视线中。

1,营收结构发生重大变化

关于传统AI这块:可以理解为2G模式下的AI服务。这里我对比了三家公司,科大讯飞,云从科技,商汤科技。很显然,这些传统的AI公司都在试图摆脱政府项目的模式,2G业务占比出现显著下降。

从大模型的赋能方向上来看,各个方向不尽相同,商汤科技:重心转向AICG+智能汽车方向。科大讯飞:重心继续赋能各行业,特别是教育、医疗两个大方向。云从科技:重心转向2B的商业化场景。

相比而言,商汤科技的转型动作最大,全面拥抱AGI时代的新商业模式。

2,关于AIGC业务

AIGC是23年全球发展最迅速的业务,同质化也较严重,笔者这里选取有代表性两家企业万兴科技和美图公司作对比分析:

美图一直围绕美业解决方案深耕细作,从C端的美图秀秀,到Wink,到B端的摄影店,以及近期收购的设计师网站“站酷”社区。万兴科技围绕设计类工具链展开,从视频/绘画/文档创意,到工具集合。商汤的AIGC包括"如影"和"秒画"等功能,23年在AIGC板块取得了11.8亿的收入,但公司整体陷于巨大亏损中。

根据Bloomberg Intelligence预测,全球生成式AI市场规模预计将在2032达到1.3万亿美元,年均复合增长率42%。这么大的市场蛋糕,商汤如何快速的做大做强AIGC这块业务,关系到商汤财务扭亏的关键之战。

3,关于智能驾驶业务

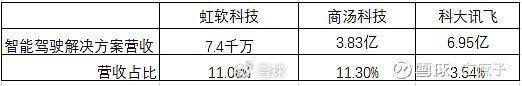

商汤把智能驾驶业务定位为公司三大业务板块之一,战略上非常重视,目前商汤在智能驾驶的主要营收贡献仍然在舱内及部分ADAS这块,这块业务可以和虹软科技一起对照比较下。

舱内及ADAS这块智能驾驶解决方案,竞争格局并不好,一方面舱内系统定制化比较多,舱外的ADAS方案相对比较大厂几乎都有应对方案,所以商汤的“绝影”解决方案如何能从这块业务中突围出去,是比较大的考验。

有市场解读商汤这次暴涨的原因系UniAD解决方案的首秀,它是一个端到端的纯视觉自动驾驶解决方案,其技术原理上类比FSD V12,将感知和控制融合,完全基于数据驱动的自动驾驶大模型。

商汤在年报中披露UniAD已经实车运行,商汤这里面遇到几个大的挑战:

A1:自动驾驶软件系统是一个实践性很强的事件,由实车到批量会有很长的路要走,少则二年,多则数年,商汤必须要有足够的耐心。

A2:商汤自己不造车,在没有经过实车验证可行性前提下,车企的合作意愿度有多高,百度犯下过这个错误,商汤如何解决这个先有鸡还是先有蛋的问题。

A3:关于UniAD的商业模式,如何与这些大佬竞争,包括FSD,华为智驾,百度自动驾驶。有人给商汤出主意,可以走出一条低成本的独立第三方之路,可类比AEB的福瑞泰克。

4,关于算力规模

笔者这里以算力作为它们的实力对比。商汤拥有的最大优势就是算力规模,这也得益于23年之前的战略眼光,当年购买NV的卡应该是非常具规模的。

商汤在年报中批露的算力卡规模:12000P,4.5万张GPU。目前这个算力规模排在国内第一的位置。科大讯飞年报中批露:公司与华为联合发布首个支撑万亿参数大模型训练的万卡国产算力平台“飞星一号”。云从科技年报中披露:1200P。

也许这也是商汤这么有底气进军自动驾驶的理由!

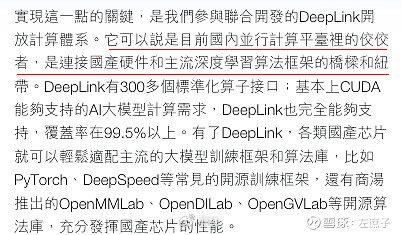

商汤年报中发现了一个非常创新的事物:DeepLink,它是一个对标CUDA的国内并行计算系统。我查了下,这方面的资料很少,商汤这里第一次批露国产并行计算系统,有了解的朋友欢迎留言,谢谢!

5,关于商汤大模型的商业分析

关于大模型商业模式,第一类是良好基础业务作支撑的,像Microsoft,金山办公;第二类是有庞大用户规模的,像Tesla,赛力斯;第三类是小处作眼,深耕细作,像美图。

商汤从经营上看,确实发生了结构性变化,新型业务也取得了飞速的发展。但商汤也面临一些结构性的问题:缺乏良好的基础业务作支撑,没有沉淀庞大的用户规模,面临着大模型的庞大算力开支,AIGC及自动驾驶领域的激励竞争。

商汤要想实现财务上的收支平衡,还有很长的路要走,商汤的商业拐点远没有到来!