中新经纬4月13日电 (马静 邓芷若)“今年才开始把钱存银行,存得不多,但是看着卡里的钱一点点增长,安全感也越来越足。”小张去年刚刚大学毕业,刚开始她把工资用来买中高风险的基金,后来发现收益不太好,业绩波动也大,今年便把大部分钱退出来存卡里了。

爱上存钱的并非只有小张。自2022年以来,居民储蓄就常成为热点话题。据央行日前发布的金融数据,今年第一季度居民存款新增9.9万亿元,已超过去年全年的一半。

在存款利率下行的背景下,人们为何更爱存钱了?

近日,央行发布的2023年一季度金融统计数据报告显示,2023年一季度人民币存款增加15.39万亿元,同比多增4.54万亿元。其中,住户存款增加9.9万亿元,在新增存款中占比64%,这一数据相当于2021年全年住户存款新增的总量。同时,9.9万亿元也是2022年全年住户存款增加值的55.49%,这意味着仅今年第一季度,居民新增存款就超过了去年的一半。

13日,央行上海总部公布2023年一季度上海货币信贷运行情况。数据显示,一季度,上海人民币存款增加4341亿元,同比多增1781亿元。其中,住户存款增加3421亿元,同比多增882亿元。对比2022年末数据可知,上海居民一季度存款也已经赶上了上年全年的1/3。目前其他地区尚未公布一季度相关数据。

中新经纬根据2022年末上海常住人口粗略计算,今年一季度上海人均存款为22.64万元,相较2022年末增长1.38万元。

“手里有粮,心里不慌”,这种未雨绸缪的思想也深深影响了大部分中国人的理财习惯。小周毕业于某985财经院校,在北京某金融机构工作,刚从实习期转正不久。毕业至今10个月,小周的存款刚刚过1万元。他告诉中新经纬,相较于购买理财、基金等,他更倾向于存款,“毕竟钱太少了,万一有啥事呢,还得用”。

小周自诩风险意识比较强,虽然目前拿的还是比实习期略高的见习业务员薪酬,但他计划每个月都能固定存一点,平常也会尽量控制自己的月消费在5500元之内,其中房租占3500元。他计划存款超过5万元之后再考虑购买理财等金融投资品。

同在北京工作的林七毕业快6年了,她将储蓄看做是生活必要,存款至少5万是一个安全区间。毕业至今,林七存款接近20万元,还有一小部分购买了定投的基金。

“这两年还是比较倾向于存款,之前自己买过基金,觉得收益还行,但现在已经不想这事(买基金)了。”林七表示,最近看好了一款整存整取的定期产品,存4-5年,利率大约在3%,打算过几天就去激活。

至今已经毕业十年的90后李慧从小也深受父母影响,每次一发工资就立马抽出70%转到一张专门用来储蓄的卡上。“我经常会打开手机看自己的余额,刚毕业那几年一看余额就感觉有点焦虑,现在这几年看着余额感觉开心多了。可以这么说,睡前看一眼余额,睡觉都更香了。”

不过,她也坦言,70%的储蓄比例意味着必须压缩生活质量。“在各大网络平台薅羊毛是我的主要休闲娱乐活动之一,家里的卫生纸、杯子、洗发水、沐浴露等几乎都是薅来的。除了推不掉的聚餐,我也从不在外面吃饭。毕竟在外面吃一顿饭的钱,够买一周的菜了。除了贴身穿的衣物,家里大部分物品我都从二手平台上买。”

▲网友在社交媒体分享自己的存钱计划和攻略来源:社交媒体

▲网友在社交媒体分享自己的存钱计划和攻略来源:社交媒体

在一些社交平台上,也有不少网友分享存钱心得。有网友建议把工资等收入等额分成三份,其中一份用于强制储蓄,一份用于投资理财,一份用于日常开支;还有网友分享了“52周存钱法”,第一周存10元,第二周存20元,第三周存30元,一年下来可以存13780元。

从全国来看,居民储蓄也处于上升态势。数据显示,2022年全年人民币存款增加26.26万亿元,其中住户存款增加17.84万亿元,占比为67.94%,这一比重相较2021年上升17.64个百分点。

数据显示,2022年末全国本外币存款余额264.45万亿元,同比增长10.8%。分地区看,广东(深圳除外)的本外币存款超过32万亿元,是中国存钱最多的地区。其次是江苏、北京,本外币存款余额均超过20万亿元,浙江、上海则接近20万亿元。

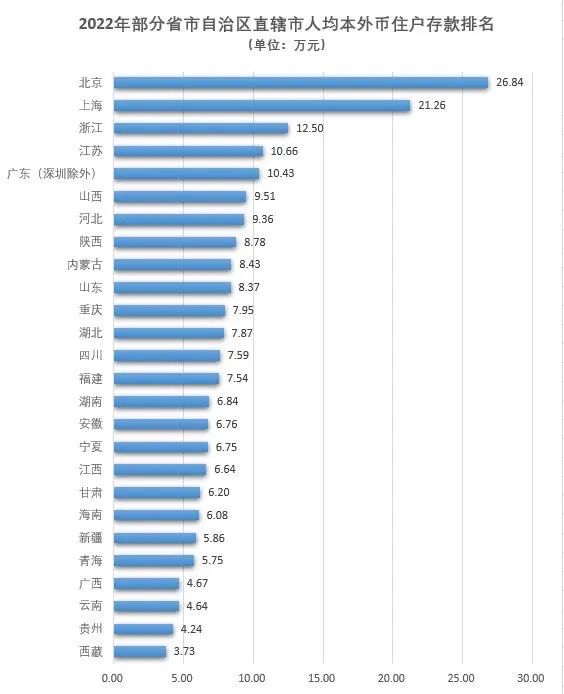

据媒体统计,北京、上海高居2022年末人均住户存款榜首,其中,北京的人均存款接近27万元,上海人均存款超过21万元。此外,浙江、江苏、广东(深圳除外)的人均存款均超过了10万元,分别为12.50万元、10.66万元、10.43万元,但与北京、上海已形成梯度差异。

▲图源:第一财经

▲图源:第一财经

需关注的是,存款利率正在不断调降。2022年,银行业出现两次存款利率下调。第一次是2022年4月市场利率定价自律机制鼓励中小银行存款利率浮动上限下调,这一要求并非强制,但作出调整或将对银行宏观审慎评估(MPA)考核有利;第二次发生在2022年9月,彼时多数国股大行自发下调了存款挂牌利率。而近期,河南、湖北、广东等多地的中小银行发布公告下调人民币存款利率。

利率在下调,居民却越来越爱存钱,什么原因?

川财证券首席经济学家陈雳对中新经纬表示,整体来看,居民储蓄的持续增加主要受三方面因素影响较大,一是防御性存款增长;二是疫情对消费场景影响较大,居民消费需求受到压制,消费支出下降,储蓄增多。此外,近期资本市场持续波动,也使得居民投资意愿下降,部分投资者将风险较大的金融资产转换为储蓄。

植信投资研究院高级研究员王运金也提到了上述原因,他还认为,部分银行小幅上调存款利率等过度揽储行为也增大了居民储蓄倾向。

王运金还提到,近几个月来,存款增速持续高于信贷增速,居民超额储蓄意味着在现有的流动性水平下,用于消费与购房的资金相对减少,过多资金滞留在银行体系,利用宽货币来拉动内需的实际效果受到影响,货币政策的有效性受损,加快实体经济恢复增长的推动作用可能会下降。

陈雳则指出,居民储蓄率保持高位反映的是居民消费意愿的下滑,需求端萎缩、消费市场持续疲软不利于中国经济的平稳健康运行。

不过,包括上海财经大学校长刘元春在内的多位经济学者都曾提到,把居民储蓄转化为消费的思路不对,不能光盯着老百姓(36.550, -0.26, -0.71%)的钱袋子。

陈雳也表示,强化居民消费意愿、降低居民储蓄率的核心在于,降低经济不确定性,通过稳增长、促收入相关政策手段,推动经济复苏,使经济保持稳健增长;降低失业率,提升各行各业景气度,重点为受疫情影响较大的行业纾困,进一步增加居民收入,这样有利于带动居民信心修复,降低居民储蓄意愿,逐步释放消费潜力。

王运金提到多条建议,包括对商业银行进行窗口指导,鼓励其适度下调存款利率,适当降低揽储力度,刺激居民消费;进一步放宽限售限购等购房政策,同时做好保交楼工作,解除居民购房的后顾之忧;加快全国各地消费场景建设,拓宽消费渠道;继续加大消费补贴力度等。

他还提到,央行可以考虑设立消费再贷款工具着力降低银行资金成本,可考虑将消费贷投放业务纳入银行考核范围,推动个人按揭贷款、车贷、装修贷等的市场利率继续下行,加快银行消费贷投放力度,提升居民资金的可获得性,降低防御性储蓄。

那么,现在问题来了,毕业到现在,你攒了多少钱?对自己的消费有何计划?

(应采访对象要求,文中小张、小周、林七、李慧均为化名)

文:马静 邓芷若 编辑:王玉玲 审校:罗琨