A股开年至今跌惨了,各种大面横飞,无论是股民还是基民,面真的吃不下了...

连涨3年的创业板大跌10%,高位板块更为惨烈,军工(15%)、医疗(14%)、光伏(12%)、新能源车(10%)、芯片(10%)。与此同时,低位板块进三退二,时不时撩拨市场的神经,高低转换似乎就要上演。

市场每一轮风格的极致演绎,总有一些板块走出疯狂的行情,要么涨到泡沫冲天,要么跌到无法直视。成长风格是去年的主基调,那么当下高景气赛道是空中加油、继续勇创新高?还是低位价值就此雄起、引领市场?

最近各大基金悉数披露了四季报,顶流们对后市的判断及部分操作跃然纸上。今天我们来盘一下明星经理的最新观点和调仓,看看大牛们如何布局2022。

1、张坤

蓝筹:提高了腾讯、海康、伊利的仓位,减持了(泸、茅台、五粮液、洋河)等白酒的仓位,同时对平安也做了一定的减持。

亚洲精选:中国财险、万科挤出了前十大持仓股,阿里、康师傅进入了十大重仓股。

优质精选:洋河新入十大重仓股,平安银行退出前十大持仓股。

坤坤最新观点:

A股市场内有一批优质公司能为客户创造价值,提升整个社会的效率和生产力,为股东持续创造自由现金流。

2021年这些企业中的一些股价表现落后于市场,但是他认为“要做好投资,更重要的是盯着赛场,而不是盯着记分牌”。

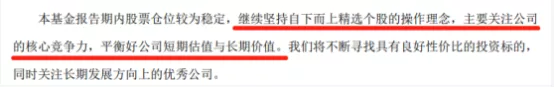

他将仔细审视组合中企业的基本面,选择竞争力突出、长期逻辑确定性高的企业长期持有。经过了2021年的估值消化后,部分优质企业的估值已经具有吸引力。

2、葛兰

调仓动作:仍然重仓CXO和医疗服务,不过均有小幅减持;加仓了医疗器械和中药龙头 ,此外总仓位和持股集中度均有所降低。

医疗健康:CXO赛道中仅小幅加仓了了龙头(药明康德),医疗服务赛道以减仓为主,小幅加仓了医疗器械龙头(迈瑞医疗),中药龙头(片仔癀)。

医疗创新:迈瑞医疗新进前10大持仓,小幅加仓了CXO龙头(药名系)、小分子CDMO龙头(凯莱英)、口腔龙头(通策医疗),减仓了CXO二线企业和眼科龙头(爱尔眼科)。

阿尔法混合:这是一只全市场基金,重仓赛道以锂电、光伏、白酒、CXO各大赛道龙头为主。四季度持仓变化不大,泸州老窖新进10大重仓,并对光伏小幅加仓,不过减持了锂电龙头。

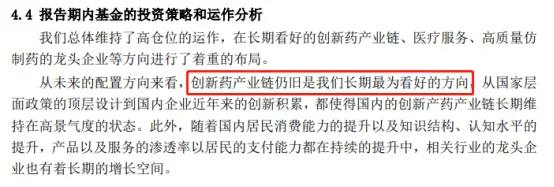

医药行业近半年持续萎靡,开年来又有一波加速下跌,相关基金遭遇了大幅回撤,不过葛兰仍然看好创新药产业链。

3、谢治宇

调仓动作:重仓股总体变化不大,主要是闻泰科技(手机ODM、半导体)、快手(短视频)新进前10大持仓

兴全合润:大幅买入闻泰科技,小幅加仓了半导体相关的仓位(三安光电、晶晨股份),以及长视频龙头(芒果超媒),疫情影响的连锁酒店(锦江酒店)。

兴全合宜:持仓和兴全合润基本一样,不同的地方是该基金可以投资港股,四季度大幅买入了快手。

谢治宇最新观点:

4、刘格菘

调仓动作:前十大持仓股未变,主要在已有的个股中做了一定的加减仓。

广发小盘成长:相比三季度提高了晶澳科技、小康股份占比。

刘格菘最新观点:

展望2022年,刘格菘表示市场仍然可能维持分化的局面,不过他比较看好有“在全球有比较优势的制造业”,如光伏、动力电池、储能、面板、化工新材料、汽车及汽车零部件、高端装备等板块,未来的资产配置依然以这些方向为主。

5、萧楠

调仓动作:增持电力、潮玩, 减持中低端酒、互联网

高质量严选:茅台成为第一大权重股,腾讯以及二线的古井贡酒退出了前十大权重股。

科顺定开混合:泸州老窖、顺鑫农业退出十大重仓股,泡泡玛特、中国神华进入十大重仓股。

萧楠最新观点:

2021年四季度,A股市场的博弈主要集中在对未来短中期的宏观经济以及政策走向的判断,但整体上,长期资金的预期偏弱导致市场在地产及相关产业链、新能源、消费等板块上反复拉锯。他认为就短期数据进行博弈其实并不是最优选择。

今年以来组合遭到了较大的损失,促使他反思,如果能够更加尊重规律,就不会等到一些利空发生以后才顿感意外。

本季度他调整了食品饮料板块的结构,减持了受疫情影响较大的中低端白酒,同时对其他板块依据格局、供需的变化也做了不同程度的调整。

此外,他持续买入了潮玩行业相关公司,尽管股价短期尚未有出色表现,但他相信,这些新兴的商业模式和产品形态终究会得到市场的认知。

6、赵诣

调仓动作:依旧看好高端制造,前十大仓位变动不大

新能源主题基金:前十大股九个未变,闻泰科技(手机ODM、半导体)新进前10大重仓。

赵诣最新观点:

目前组合持仓主要集中在计算机、电子、机械、电力设备、军工和新能源等高端制造行业。

展望下个季度,对于光伏行业,会以更长的时间维度来选择具有核心竞争力的企业;对于新能源车,仍然属于确定性和增长速度都是非常高的板块,会按需选择有核心竞争力的公司,组合继续维持以新能源车电池及材料为主的配置思路,同时叠加光伏、军工、车规级半导体等高端制造业。

简单归结一下,继续买车、买高端制造业。

7、蔡嵩松

调仓动作:十大持仓股九个未变,继续重仓半导体产业

诺安成长混合:前十大持仓股沪硅产业(硅片)被替换成了芯原股份(芯片IP),其它变动不大。

蔡嵩松最新观点:

四季度市场对行业景气度的担忧拖累了芯片板块的走势。但是从产业上看,一方面,芯片行业紧缺涨价可能会更加紧张,目前某些品类的芯片交期已经达到了自2017年的峰值,并且还在不断延长;另一方面,自主关键技术即将突破。

这两者一个是行业景气度继续加速,另外一个是替代的大幕拉开,2022 年产业面临的是两者叠加的最强逻辑。在宏观经济政策边际向好的背景下,我们更多需要关注的是产业本身,而出现分歧的时候正是需要重视和布局的时刻。

8、傅鹏博

调仓动作:四季度仓位变化不大,主要是高端陶瓷(国瓷材料)进入了十大重仓股,电解液(新宙邦)退出。

睿远成长价值:加仓了半导体(三安光电)、苹果产业链龙头(立讯精密)、激光设备(大族激光)、医疗信息(卫宁健康)以及国瓷材料。小幅减仓了MDI龙头(万华化学)、防水材料(东方雨虹)、电池制造设备(先导智能)

傅鹏博最新观点:

四季度傅鹏博重点配置了建筑建材、化工、TMT和新能源,不过他表示会结合一月份上市公司业绩预披露情况,进行动态调仓,重点关注的方向是新能源、军工、新材料、高端制造等行业。

9、张清华

调仓动作:二级债基金重仓股变化不大,易方达新收益主要是加仓了芯片

安心回报债券:前10大持仓股没有变动,大部分以小幅加仓为主,小幅减持了CXO(药明康德)、光伏玻璃(福斯特)。

易方达新收益:这只基金是张清华管理的权益类基金,股票仓位高达94%,去年四季度主要加仓了芯片(兆易创新、思瑞浦)。

张清华最新观点:

债券方面,加仓高等级信用债,以获取票息收益为主,同时择机参与利率债波段操作,杠杆有所提升,久期维持中性。

转债方面,仓位 维持30%附近,以持有大盘转债为主,部分触发赎回的个券转股或卖出,补仓部分新券和低价券。

行业层面的配置,仍然看好医药、光伏、电子和化工等产业。

汇总一下顶流们的观点,基本上可以分位两派。

一方是继续看好高景气赛道的机会,原因在于这些产业正处于蓬勃发展期,渗透率还有很大的提高空间,再叠加政策持续发力,以及国内超大的市场规模,这些行业的发展前景备受看好。比如高端制造中的新能源车、光伏、半导体,医药中的创新药、医疗服务等赛道。

另一方是看好优质蓝筹的机会,原因是这部分企业具备持续创造现金流的能力,而且在2021年调整了一年,估值得到一定的消化。虽然短期增长不具爆发力,但以未来3-5年来看,当前的估值趋向于合理,具备了较好的吸引力。

这两种观点都有道理,一方是成长风格,追求行业的景气度、爆发力和成长空间;一方是价值风格,追求的是好的价格和盈利能力的确定性。

复盘历史表现,两种风格都能做出优秀的业绩,这是因为市场风格不会一成不变,而是在反复轮回,所以很难说谁对谁错。

不过需要的注意的一点是,无论是成长还是价值,在涨幅巨大时都要非常警惕,因为过高的估值是最大的风险之一,如果为非理性的溢价买单,结果往往不那么美丽。

附:如何查看基金季报?

以同花顺的“爱基金”举例:

第一步:输入想要查询的基金经理管理的基金代码;

第二步:点击下方的“基金公告”;

第三步:点击“业绩报告”,选择最新的报告查询。

风险提示:基金有风险,投资需谨慎。文中股票仅供基金研究使用,未提供任何实质性投资建议。