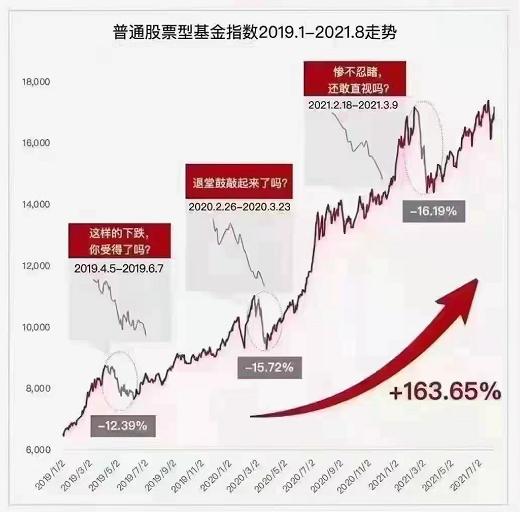

近1年,超过70%的偏股基金处于负收益状态(数据来源:wind,普通股票型+偏股混合型,含C类,截至2022-1-25),是该恐慌还是该加仓?

过往的数据一再告诉我们:基金反着买,别墅靠大海!市场调整之时,正是难得的买入良机!

来源:金融市场报

在投资方向上,近1年回调较大的消费、医药、家用电器等方向受到了大家的广泛关注。在估值合理、利润增速依然较高的情况下,显然是值得坚守和加仓的方向。

数据来源:wind,盈利增长率为2021年1-3季度较上年同期,市盈率截至2022-1-25

似曾相识,在2016年年初,同样是市场大幅回调,同样是基金大面积浮亏,华夏基金的黄文倩逆市在农业银行主发行了首只主管基金——华夏消费升级灵活配置混合,该基金当年为投资者实现了15%的回报,成为了当年在农行主发新基中收益最高的基金之一。

时隔6年,黄文倩携新作华夏优势价值一年持有期混合(013109)再度与农行联手,将于2月10起重榜新发。该基金也是农业银行2月份唯一一只的“匠心优选”产品,值得期待!

01

6年一挥间,能力圈更宽的黄文倩

如果,您在2016年2月买了黄文倩首发的华夏消费升级,2016年的收益会是15%,在2017年又会再收获38.35%的较高回报,一直持有至2021年底,累计回报将高达195.2%,大幅超越沪深300指数128.37%。同期所有的1549只股票型和混合型基金中仅有不到1/5能够达到这一收益率。这只基金被银河证券评为五年期五星评级可谓名至实归。

数据来源:wind,截至2021-12-31

黄文倩具有14年消费研究经验,2008-2011年在中金公司负责家电研究,2010年荣获新财富最佳分析师家电组第三,2011-2015年在华夏基金投资研究部负责零售、服装研究,任消费/互联网组组长,2016年起在华夏基金投资研究部担任基金经理,现任投资研究部执行总经理。

可以看出,黄文倩是深耕大消费领域,并不断地拓展自己的能力圈,在食品饮料、医药、家电、互联网等多行业均有深入的研究。一直重仓持股的贵州茅台和五粮液累计回报已超6倍!

数据来源:wind,华夏消费升级4季度报告

黄文倩认为,长期现金流是企业长期价值的基石,行业空间和壁垒是长期现金流价值的来源。

构建投资组合中,她是以三年期确定性为纲,三年期复合收益率为目,均衡构建组合,适度逆向投资。在不做特别激进的业绩增长假设的前提下,以及不做特别激进的估值假设的前提下,思考投资标的三年后的复合回报。从这个维度,就会使得持仓比较长,不受短期风格,或者其他风险波动的影响,有利于获得长期较好的收益。

在具体个股选择上,她擅长于从长期需求、竞争格局、商业模式、战略研究四个维度找到符合选股框架的优质公司。力争寻找到具有核心竞争优势、业绩良好且增长空间大、在行业内占有领先地位的上市公司。这类企业通过先发优势、品牌影响或者难以复制的资源优势等形成强大的护城河,在行业优胜劣汰中胜出,成为细分领域龙头公司,实现可持续性的高质量增长。

此次新发的华夏优势价值一年持有期混合(013109)正是黄文倩在多年的投资实践经验的基础上推出的又一力作,将充分发挥黄文倩“以消费为主,多行业布局”的投研能力,重点关注食品饮料、医药、家电、互联网等持续保持较高景气度的行业。

02

逆市而动,把握长期投资的锚

“暂时的下蹲,是为了更好的起跳”。以消费为代表的不少行业在经过了2021年的市场调整后,投资价值已凸显。

从过往的数据来看,消费板块每一次大的回调,都意味着难得的“买入时机”:

以内地消费指数(000942.CSI)为例

2015年6月至2016年2月,最大回调幅度达45.16%;但随之,2016年3月至2018年1月,最大涨幅高达101.48%;

2018年2月至2018年10月,最大回调幅度达36.96%;但随之,2018年11月至2021年1月,最大涨幅高达193.16%;

2021年2月至2021年12月,最大回调幅度已达35.55%;

.......

数据来源:wind, 内地消费指数(000942.CSI)

从这个角度来看,消费板块目前正处在难得的“投资良机”。随着人均收入水平的提高,居民消费升级迎来长期机遇,在大消费的细分行业中,也充满着较好的投资机会:

1.高端消费品(高端白酒,免税、化妆品等)

在2021年,由于估值偏高,加上共同富裕、消费税等方面的影响,白酒等板块调整较大。但在行业竞争格局和需求空间不变,人均收入水平提高和消费升级大趋势不变,且部分税收靠价格转嫁后,投资回报率仍然很高。从长期来看,当前这部分标的估值目前已经处于合理水平,是非常好的投资机会。

2.成长赛道(创新类家电、元宇宙等)

近年来,智能化设备(如扫地机器人、VR/AR等)、元宇宙、人工智能等相关行业处于较快的发展期,当前处于较好的布局时点,未来具备持续创新动能的优质标的会进一步巩固和拓展空间。

3.医药(创新药、医美等)

尽管医药集采、创新药人才成本上升可能会降低板块的投资回报率,但需求空间仍然很大,并且在压力倒逼以及疫情锻炼下,中国企业的全球竞争力快速提升。在医药板块估值已大幅下降,行业处于高速发展阶段,值得深挖优质投资标的。

国内创新药发展历史及预期:

数据来源:国盛证券,2021

4.龙头份额提升机遇(家具家电等)

随着“稳增长”政策定调的进一步落实,家具、家电产业链有望迎来修复机遇,龙头标的份额提升的机遇尤其值得关注。

此外,港股特色的创新医药和互联网行业的投资机会也同样值得我们关注。华夏优势价值一年持有期(013109)作为混合型基金,股票仓位可以在60%-95%,其中,港股通标的占股票资产的比例可以为0-50%,同样可以把握港股的投资机会。

03

相时而动,布局良机莫错过

1月27日,华夏基金等多家公募头部基金公司发布公告,基于对中国资本市场长期健康稳定发展的信心,将在近期出巨资自购旗下偏股型基金,所投资的基金持有期限不少于一年。作为专业的投资机构,基金公司的自购行为显然是一个非常重要的信号,这往往意味着市场处于非常高的投资价值区间。2020年2月份的集中大规模自购直接带领市场走出了疫情的阴霾。

数据来源:wind

2020年中国GDP实际增速2.3%,不仅成为全球唯一正增长的主要经济体,GDP总量也实现了百万亿的历史性突破!经济增长、行业发展所带来的投资机遇也是前所未有的。

回顾主要大类资产过去15年的表现,权益基金、股票收益率居前,超过一线城市房地产成为对抗通胀的更优选择。在“房住不炒”的大背景之下,房地产资产占比由2018年底的78%下降为2019年底的66%左右。叠加银行理财保本保收益、刚性兑付等条款面临调整,且近年来收益率呈现波动下行趋势,居民资产配置方向逐步向权益市场倾斜。显然,做好权益类基金的投资至关重要。

主要大类资产年化收益率

数据来源:Wind,MSCI,2021-2。股票型基金:WIND普通股票型基金指数;股票:沪深300指数;上海房价:上海全市中原地产二手住宅价格指数;债券:中证全债;黄金:SGE黄金9999;原油:NYMEX原油;统计区间为2015-12-31至2020-12-31。银行理财:1年期理财产品预期收益率;存款:1年期定期存款基准利率;截止2020-12-31。各类资产历史收益率不预示未来表现。

要实现财富的长期持续增值,就要采取恰当的策略、选择合适的标的:

1.投资的方向具有长期盈利增长逻辑,“消费长牛”的说法也是源于此;

2.要借助于优秀的基金经理,持续优化细分行业和个股;

3.分散投资,组合配置。

如果我们把偏股型基金作为一种长期财富积累和增值的方式,在市场回调较大时,显然是加仓和增厚收益的良机。

从本次各基金公司自购的基金类别我们也能看出这一点,偏重于消费和医药板块的基金也尤其受到偏爱。黄文倩所主管的基金亦是机构投资者和基金公司管理层自购偏好的标的。

在市场已经经过较大调整,消费行业有望迎来基本面与估值的双重修复的背景下,华夏优势价值一年持有期混合(013109)是我们“逆市投资”,布局未来非常好的标的。

【风险提示】本文观点仅供参考,不构成任何投资建议及承诺。基金有风险,投资需谨慎。