由于市场对本周美联储将放出超级鹰派信号的担忧,美股三大指数6月13日周一集体大幅收跌,道指下跌逾870点,标普500陷入熊市。多家投行预计美联储将在本周加息75个基点,有投行甚至喊出100个基点。

每经记者 蔡鼎 每经编辑 兰素英

由于市场对本周美联储将放出超级鹰派信号的担忧,美股三大指数6月13日周一集体大幅收跌。道指收盘重挫876.05点,跌幅为2.79%,报30516.74点。纳指跌530.80点,跌幅为4.68%,报10809.23点。标普500指数跌151.23点,跌幅为3.88%,报3749.63点,创去年1月来最低,陷入熊市区域,疫情以来牛市行情宣告终结。

图片来源:Wind

恐慌指数VIX周一大涨逾22%,创今年5月10日以来新高,显示投资者正在大举抛售风险资产。

图片来源:英为财情

其他资产方面,周一MSCI全球股指较2021年11月的收盘纪录水平下跌逾20%,与标普500指数同日进入熊市区域;由于投资者普遍押注美联储可能不得不更加积极加息以抑制通胀,周一美债收益率飙升:2年期美债收益率上涨15个基点,最高触及3.3961%,创2007年以来新高;10年期美债收益率一度涨至3.24%,创2018年10月以来最高水平。

此外,周一盘中,预警经济衰退的重要指标——2年期和10年期国债收益率曲线自4月初以来首次出现短暂倒挂,表明人们担心美联储大幅加息将引发经济硬着陆。

图片来源:英为财情

周一纽约交易时段,美元指数显著上涨,美东时间周一盘中触及105.29,创出2002年年末以来新高,日元延续跌势,续创24年新低。 此外,加密货币遭猛烈抛售,比特币于2020年12月以来首次跌破23000美元,日内跌13.49%。

图片来源:英为财情

《每日经济新闻》记者还注意到,周一公布的经济数据表明,纽约联储两大关键指标恶化至历史极端水平:纽约联储公布的月度调查显示,5月份美国消费者对未来12个月的通胀同比增速预期中值回升至6.6%,与3月份的数据并列历史新高;美国家庭对未来12个月的支出增长预期中值飙升至9%,也是纽约联储跟踪该数据以来录得的最高值。

美东时间上周五,创40年新高的5月通胀增速一经公布,市场对美联储鹰派加息的预期便急剧上升。巴克莱成为整个华尔街首家喊出美联储将在本周的FOMC会议上加息75个基点的投行,投行杰弗瑞随后也放出类似的预期。

图片来源:巴克莱研报

前美联储理事会研究统计部首席经济学家、现巴克莱美国高级经济学家乔纳森·米勒(Jonathan Millar)在发给《每日经济新闻》的上述研报中表示,“从历史上来看,虽然美联储一直避免让市场感到意外——在市场未充分计价的情况下往往不会一次性加息75个基点,但我们认为,本周的会议可能是一个例外。鉴于近期通胀数据远超预期,美联储应该希望采取比预期更强硬的(鹰派)立场。我们认为美联储在本周和7月的FOMC会议上加息75个基点的概率很高,但相比之下本周的会议上加息75个基点的概率更大。”

美股周一盘中,有美媒也报道称,为了平抑超出预期的通胀,美联储本周加息的幅度或达到75个基点,如预期实现,这将是美联储自1994年以来首次一次性加息75个基点。

这篇报道称,自美东时间上周五起,美国方面公布的几组有关消费者、通胀、支出等方面的数据都出现了显著的恶化趋势。另外,美国最大投行摩根大通的首席全球市场策略师马科·科拉诺维奇(Marko Kolanovic)也转向预计美联储将于下周加息75个基点。

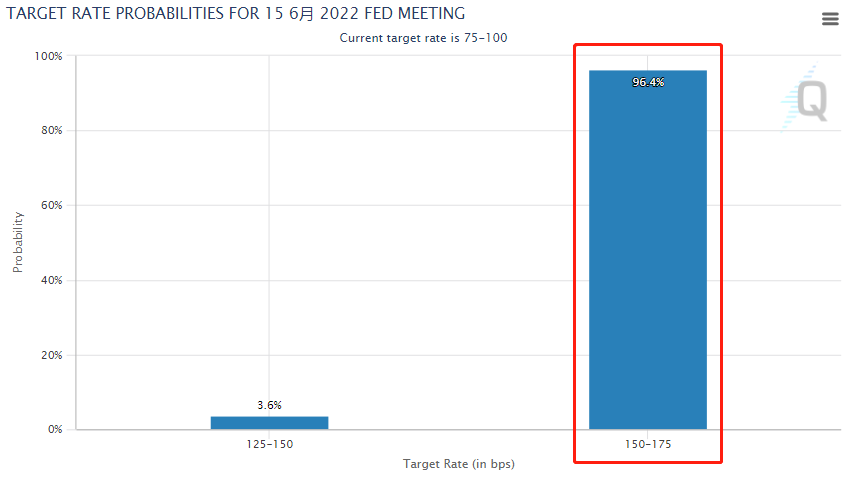

市场的恐慌情绪由此更盛。截至北京时间14日7时,芝商所“美联储观察”期货工具显示,目前期货市场预计美联储将在北京时间6月16日周四凌晨加息75个基点的概率已经升至96.4%。

图片来源:芝商所“美联储观察”工具

记者还注意到,继巴克莱和杰富瑞预计美联储在本周三加息75个基点引起轰动后,渣打银行全球外汇研究和北美宏观策略负责人Steven Englander的言论则更为惊人,虽然其团队预计美联储6月会议上仍将加息50个基点,但他指出,并不排除加息75个基点甚至100个基点的可能性。

之所以给出加息75个基点甚至100个基点的预期,渣打认为,无论是通胀还是美国经济,都没有给出足够明确的放缓信号,以阻止美联储在接下来的几次会议上加息50个基点或更多。不过渣打银行同时也指出,美联储不喜欢给市场意外,而且美国消费者信心的下降令人震惊,暗示经济衰退迫在眉睫,因此6月加息50个基点仍然是他们的基准预测。