还没从假期中缓过神,A股就开盘又收盘了。今日早盘超4000家个股下跌,至下午收盘时三大指数集体收跌,创业板领跌,面对低迷、割裂的盘面以及总是踩不对的节奏,不少投资者心中再添一丝阴霾。

(数据来源:Wind)

可怕的是,A股流传着一句“五穷六绝七翻身”说法,大洋彼岸的美国也有“Sell in May”的类似谚语,甚至有投资者给挖掘基提出一个神奇的问题:能不能先卖出基金,跌完了再回来?

节后两日A股为何波动较大?五月市场真的会跌吗?有哪些关注要点?基民又该如何应对?接着看,挖掘基带你好好捋一捋~

1►

A股“无穷六绝”?

节后市场为何波动?

首先挖掘基严肃的回答一下:“五穷六绝”别太当真!

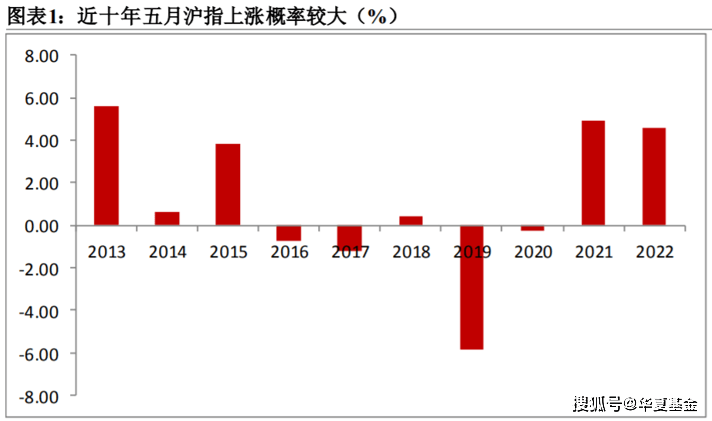

统计过去十年五一假期后的市场走势,节后两周、节后一月沪指上涨概率均为60%,尤其是近两年“红五月”的特点更为突出,沪指五月份涨幅均超过4%。(来源:Wind)

(来源:Wind,粤开证券)

那么节后两个交易日A股为何波动较大?挖掘基还是盘了盘节后这两日市场波动的原因,大致是还在缓慢消化假期前后的事件冲击。

1、国内经济数据

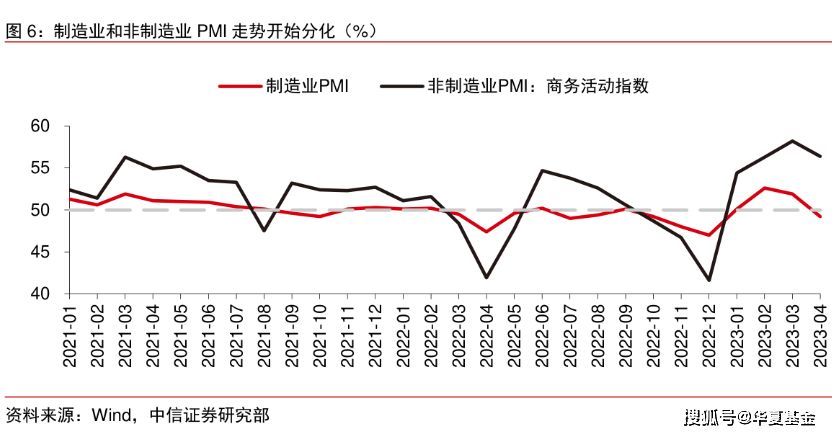

五一期间出行及部分消费数据显示内需结构继续回暖,但4月30日国家统计局公布的4月制造业PMI为49.2%,较3月走弱2.7个百分点,只有生产分项尚落在荣枯线以上。

虽然4月数据的回落包含正常的季节性,但作为首份二季度经济数据,依然引发了市场对于经济动能环比降温的担忧。

同时4月政治局会议节前落下帷幕,总量层面政策相对克制,短期内大幅加码的可能性较小,部分资金此前期待的系统性方向变化短期内可能难以出现。

2、海外“多事之秋”

高利率环境下美国银行风险事件频发,假期美国银行业再暴雷,发生史上规模第二大的银行倒闭案,结合美国一季度GDP不及预期,衰退预期升温。

加之美国两党债务上限博弈中,财政部长耶伦表示美国政府最早可能在6月1日发生债务违约,受此情绪影响市场风险偏好回落。

3、市场交易层面

前期围绕人工智能和TMT的结构性行情显著,个股和热点板块此起彼伏,在积累较大涨幅后,部分短线资金选择获利了结,市场开始“去伪存真”的过程,分化加大了短期的波动。

再加上“五穷六绝”的说法,不少投资者失去信心。事实上拨开迷雾,A股节后两个交易日虽受节假期间的事件性因素影响有所波动,但理性分析当前市场机会仍大于风险,投资不是一两天的事情,我们来进行进一步的思考。

2►

如何看待五月行情?

有哪些关注要点?

东北证券对2010年至今A股的5月行情进行复盘,发现影响5月A股大势的因素主要有四点:政治局会议定调、海外波动、一季报、“五一”消费数据。(数据来源:东北证券)

那么我们便结合当前的市场,从排序优先级进行分析。

政治局会议定调

今年的政治局会议是疫情政策转向后的第一次以经济为主题的政治局会议,也是新班子完成交接之后的第一次会议,主要看点包括:

其一,市场此前担忧的是一季度经济数据超预期后政策会出现转向,但从此次会议一方面,强调“内生动力不强、需求不足”,另一方面,强调“扩大内需”与“持续性”,化解了政策转向的担忧。

其二,本次会议最大的变化莫过于罕见地将产业政策放在宏观政策之前,凸显决策层在需求刺激政策上的定力,以及对产业培育的重视。强调“硬”的方面主要是新能源产业链与“软”的方面主要是人工智能领域。

从历年5月表现看,当4月底政治局会议对经济改善表示肯定或出于通胀担忧等层面开始不再进一步托底经济甚至有收紧可能性,改变市场的政策偏松预期时,往往大概率出现调整。(数据来源:东北证券)

就今年而言,当前既不需要担心政策转向的风险,也无需担忧经济明显转弱的风险,而弱复苏支持偏宽的流动性环境,对于股、债等金融资产都较为友好,同时明确了细分领域发展方向,结构性的政策特征较为明显。(来源:长江宏观、中金公司、中信建投证券)

海外波动

近期美国银行业危机再起和两党债务上限博弈使得海外风险偏好有所回落,但更多的是情绪面的短期影响。

债务问题方面

5月若美国两党对于债务上限问题的纷争持续,美债短期利率或存在进一步上行的压力。但历史经验来看,提高债务上限通常是最终的解决办法,长期债券违约风险极低。因此短期市场情绪的波动大概率不会改变美债长期利率下行的趋势。(来源:国海证券)

银行业危机方面

事件再度发酵对国内外的风险偏好均有压制,但考虑风险在前期已有一定预期且应对相对迅速,对市场冲击相较今年3月时期可能有限,需要密切关注后续进展,同时银行危机和美国的衰退预期也使得市场对美联储紧缩的预期有所缓和。

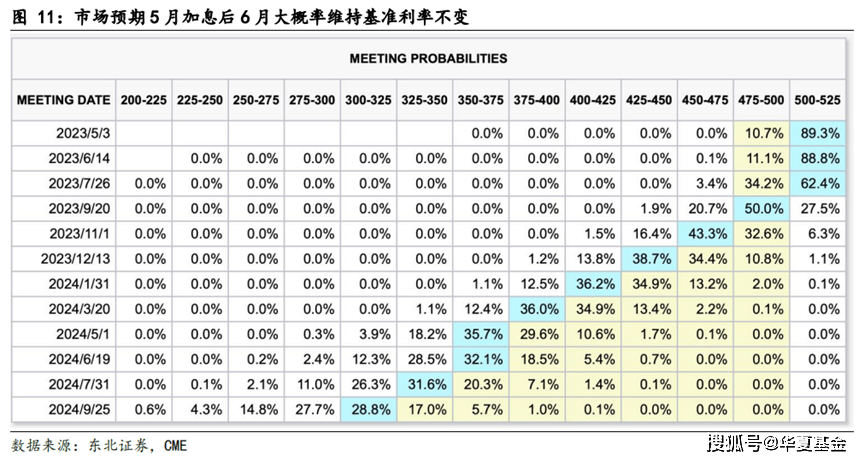

2023年5月4日凌晨,美联储FOMC议息会议如期加息25BP,同时在前瞻中删除了对于未来加息的相关描述,市场预期本轮激进加息周期或已结束。(来源:华鑫证券、中金公司)

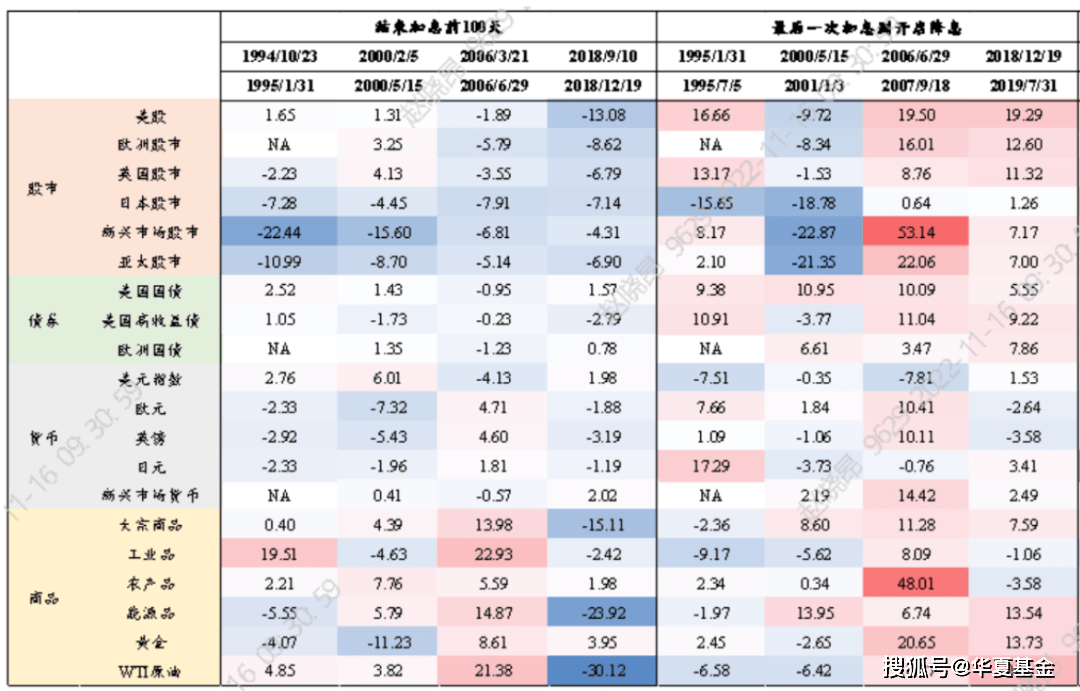

复盘过去,从最后一次加息到开启降息之前,大类资产往往可以迎来一波“复苏式”行情,新兴市场股市表现优异,且此段时间资产的涨幅通常还会高于宽松周期的前段。

(来源:Wind、券商研报)

一季报

22023年一季报公布完毕,2023年一季度A股整体/金融/非金融盈利增长2.2%/11.3/-5.0%,非金融盈利同比下滑与经济复苏形成一定反差,主要受价格因素拖累中上游行业盈利所致。(来源:中信建投证券)

结合前期疫情、地产对企业的制约逐步缓解,上市公司经营现金流继续改善且账面现金相对充裕,根据市场的预期,一季度可能成为A股全年业绩增速低点,低基数效应伴随着压制因素缓解和企业获利改善,二季度A股业绩增速有望明显回升,“景气无熊市”也是我们看好23年大势的基础。(来源:中信建投证券、中金公司)

五一消费数据

线下出行方面,“五一”前三天全国铁路、公路、水路、民航预计发送旅客总量约1.6亿人次,比2022年同期增长约161.9%。尤其在假期首日,全国旅客发送人数、旅客列车开行列数均创历史新高。

旅游消费方面,假期国内主要旅游景区迎来较高人流高峰,较多景区游客人数及相应收入相较2019年同期实现正增长,假期期间全国重点零售和餐饮企业销售额同比增长21.4%,显示内需结构正在回暖。

综上而言,按照“政治局会议定调、海外波动、一季报、“五一”消费数据”的分析框架,总体来看5月市场机会大于风险,结构性行情特征仍会较明显,“无穷六绝”大概率不会上演。

3►

基民如何操作?

哪些方向值得关注?

关于五月的配置方向,挖掘基提供三条线索:

第一,中字头大部分公司一季报业绩表现亮眼,分红率确有提升,2023年以来,国资委正在推动“一利五率”考核指标落地,实打实的财务指标改善,也将支撑国企尤其是国企成长股估值重塑;从事件催化来看,受益于“一带一路”的政策和事件利好,“中特估”在5月也可能继续表现。(来源:中信建投证券、中金公司)

回顾央国企历次行情,往往有特定板块的国企脱颖而出,与国家战略需求配套的产业政策是这些板块国企行情的重要支撑,当前数字经济政策成为本轮国企行情的重要催化剂。(来源:兴业证券)

近期,多家公募基金密集上报相关新产品,增量资金已经瞄准了“中特估”板块。在现有“中特估”主题ETF所跟踪的指数中,结构调整指数(000860.CSI)在数字经济方向的权重更高,在利润增长、ROE、运营稳健性等方面也具有优势,值得重点关注。

第二,TMT板块一季报业绩大幅分化,预计后续基本面能持续兑现的相关板块仍有持续性,包括AI产业链算力、芯片、服务器,游戏,半导体设备和材料以及下半年有望反转的全球半导体产业链。

第三,建议重点关注一季度已经大幅调整,基本面依然不错的医药、军工、储能、风电、公用事业等。

话说回来,作为新兴市场的A股,向来以震荡行情为主,大涨大跌是常态。极其考验投资者的心理承受能力,也让能够坚持下来收获时间馈赠的人寥寥无几。

面对市场的爆锤,经常会投资者在问:XXX板块是时候抄底了吗?XXX板块是不是见顶了?接下来还能怎么操作?其实, 与其为了每日的涨跌焦虑,不如佛系定投。

想要消灭负面情绪,靠的不是多么高深的投资技巧,而是朴素地坚持好的投资习惯。尽管在市场下跌时坚持定投就像“逆水行舟”,但真正成功的投资从来都是“反人性”的。

祝愿大家在未来的投资之路上都能多一份从容和坚定,用理智对抗焦虑、用纪律应对波动,今天先说到这里,祝大家投资理财顺利~

风险提示

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。