ChatGPT降临,人间惊觉:这个世界正进入算力时代。2023年开年至今,以算力为核心的人工智能概念,是A股风头无两的绝对主线。

主线之下,匮乏算力真大佬的A股中,浪潮信息( SZ:000977 )和中科曙光( SH:603019 )等一众服务器集成商,逐渐成为市场追捧焦点。

特别是浪潮信息,作为上市23年的老国企,更是在2月16日爆发出自上市以来的单日成交记录:111亿的成交额,接近20%的换手率,意味着市场对国内服务器老大哥产生了极大的认知改善。做空做多的投资者互相问候一声,都在心里默念自己才是最懂时代“浪潮”的核心玩家。

算力战争的背后,浪潮信息、中科曙光到底正扮演着什么角色?二者是否扛起人们对其“A股金牌算力卖水人”的冀望?

01 时代召唤:算力即国力

越来越多的投资者,开始认识到算力即国力的含义。

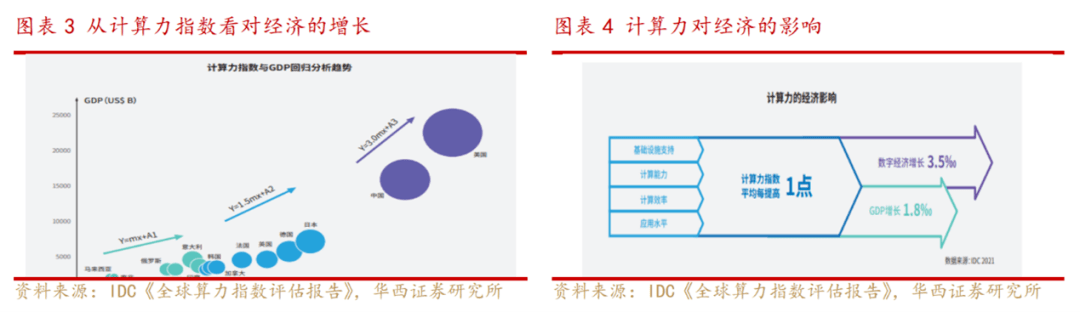

如果说大家之前没有意识到算力每提高1点,数字经济和GDP将增加3.5%。和1.8%。的含义,那么使用过ChatGPT这种应用级产品后,相信各位投资者都意识到算力蕴含的巨大生产力变革的可能,新的工业革命不是迫在眉睫,而是已经徐图展开。

图:算力对经济的影响,来源:华西证券研究所

全球算力规模一直在高速增长。而可以预见的确定性是,未来的数年内,算力规模将会继续指数级增长,AI发展一日千里,必将引领上游算力产业与匹配而行。

在这样的时代机遇面前,浪潮信息和中科曙光准备好了吗?

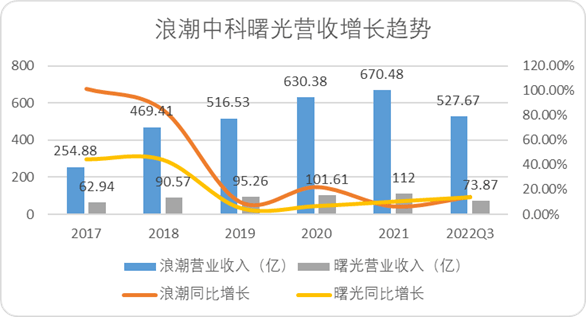

我们来看二者近 5年营收增长趋势 。营收端无论是做服务器的浪潮还是做高性能计算器的中科曙光,都是持续正增长。

图:浪潮中科曙光营收增长趋势,来源:Choice金融客户端

根据 IDC 数据,2021 年人工智能加速服务器市场规模将达到 56.9 亿美元,同比增长 61.6%;到 2025 年,中国人工智能加速服务器市场将达到 108.6 亿美元,其五年复合增长率为 25.3%——这还是在ChatGPT降临之前,业界的保守预计。

所以看多的思维就是,AI浪潮汹涌,深耕服务器行业的浪潮和中科曙光,将迎来后互联网时代的新一轮贝塔收益。

02 实现处境:看得到但还摸不到的Alpha

谨慎的投资者,他们的逻辑也没有问题:时代风起浪大鱼贵,浪潮信息和中科曙光却未必接得住。

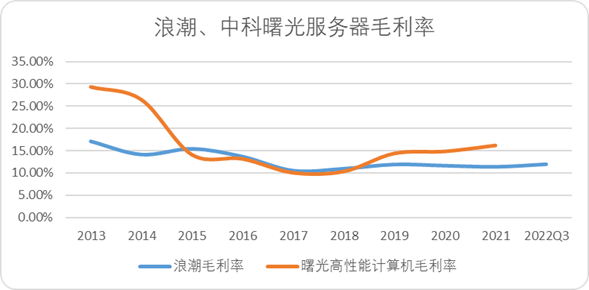

还是从财报入手,我们也可以看到 毛利率端 ,浪潮和中科曙光均没有明显的增长,也就是说过去数年,浪潮和中科曙光的服务器业务主要还是赚的市场增量的钱,实际技术能力没有形成壁垒。

图:浪潮、中科曙光毛利率,来源:Choice金融客户端

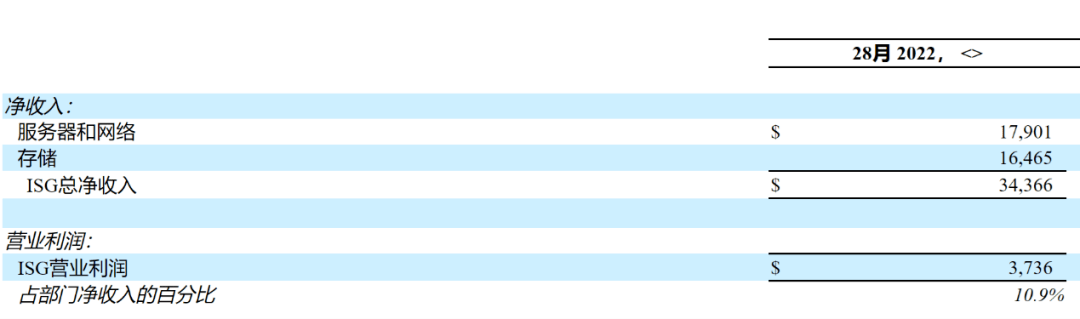

当然这也不仅仅是浪潮和中科曙光的问题。服务器本质上就是一个组装厂。上游需要英伟达英特尔等芯片企业供货,下游应用端客户强势,累死累活的IT苦工就是行业本质,哪怕是 全球服务器行业龙头戴尔,毛利率也不过10.9% 。

图:戴尔服务器部分利润率,来源:企业财报

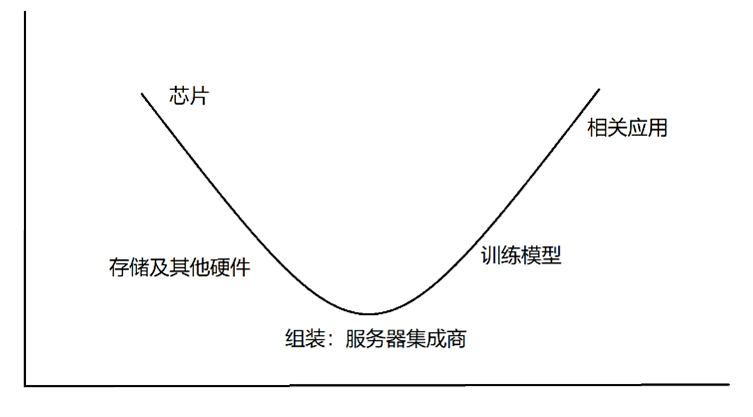

整个算力行业最底端,就是负责为客户需求提供定制服务的服务器厂商。根据a16z关于生成式AI的研究报告来看,整个AIGC行业最终有10%-20%利润流向基础设施供应商。而 根据算力产业链价值分析,服务器是整个链条中价值最低的。

图:AIGC产业链微笑曲线,来源:锦缎研究院

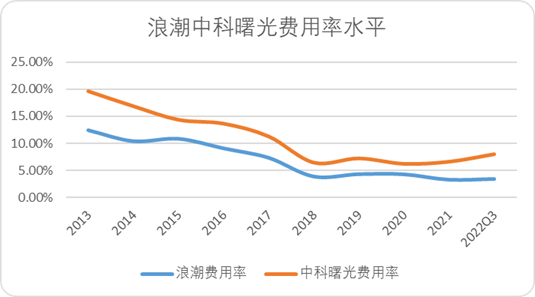

我们透过浪潮和曙光的 费用率水平 来看,二者作为组装厂,在过程创新方面毫无疑问是优秀的,过去十年间,浪潮的整体费用率下降了9.03pct,而中科曙光的费用率下降了11.56pct, 管理水平明显带动了边际收益的正增长 。

图:浪潮中科曙光费用率,来源:Choice金融客户端

但是即便如此, 浪潮和中科曙光的净利润率却非常低 :软硬件相对布局全面的中科曙光没有超过10%,而服务器占比更高的浪潮,净利率仅有2.89%。相比之下,纯做代工的立讯精密,甚至都有5%。也就是说,目前浪潮、中科曙光赚的钱,基本上靠的是过程和组织创新带来的成本红利,纯纯微笑曲线最低端。

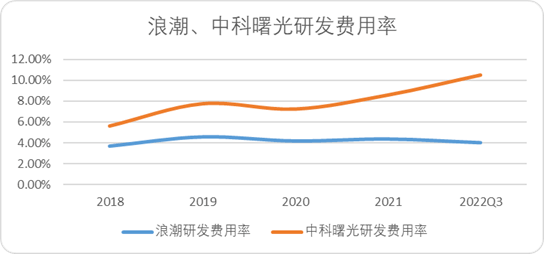

再来看浪潮和中科曙光的 研发能力。 单看研发费用率来说,二者表现都可以。尤其是中科曙光,在整体毛利率不超过25%的情况下,有10.52%的研发费用率, 赚的钱有将近一半拿去搞研发了 。

图:浪潮中科曙光研发费用率,来源:Choice金融客户端

如果考虑到绝对值,过去五个财报期浪潮的研发支出达到了105.74亿,中科曙光达到了45.49亿。 虽然浪潮的研发支出相对较高,但是转化率很低:过去五年间,浪潮的无形资产和开发支出为负增长。相比之下中科曙光强不少,研发支出资本化率为24.23%,单位研发毛利转化率为0.14%。

但就 研发支出毛利率转化率 ( 每万元研发支出提升毛利率幅度 )来看,浪潮仅为0.01pct,可以说 研发支出对毛利率增长贡献寥寥 。中科曙光达到了0.14pct,属于较高水平,但就服务器而言,毛利率转化率也会下降很多,毕竟 中科曙光的毛利率贡献多数还是依靠软件开发 。

产品化研发费用一直是集成商们惯用的优化财务指标的策略,将部分为客户定制Coding的人员成本算作研发成本,优化利润率,改善研发指标。

当然我们无法从外部的报表数据分析出真正的研发投入,即便如此单就目前浪潮的转化率而言,很难相信AIGC的出现会大幅度改善服务器集成商的毛利润水平和技术能力。

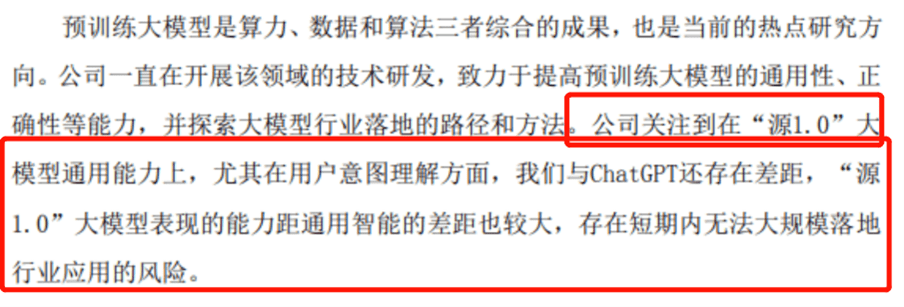

就像浪潮信息回证监会的函中,也明确表露了目前其训练模型与ChatGPT还存在差距,并且可能在短时间内无法落地。

图:浪潮回复函,来源:企业公告

综上所述,目前浪潮中科曙光们面临新的行业浪潮,大概率赚的还是行业Beta的钱。那么有没有什么办法能够提升自身在产业链中的价值呢?

03 诗和远方:潜在突破微笑曲线的机遇

浪潮和中科曙光们,需要趁这波行业红利改变自身事倍功半、劳苦却不赚钱的形象。

(1)产业集中度

算力上游确实不好切入,就目前AIGC产品对算力的要求,芯片层面恐怕除英伟达外无人可以满足市场需求。但其实,还是有可以操作的空间。

这里就不得不提到丰田模式,弗利斯特沙利文的首席顾问王煜全,近期在直播中分享了1988年美国麻省理工学院商业史学家迈克尔·A·库苏马诺( Michael A. Cusumano )的研究。该研究内容旨在探明为何起点不高的日本汽车能够战胜美国汽车。

其中,提到了产业联盟的纵向整合能力,丰田在关键环节进行纵向整合,产业链的配套领域,通过入股的方式,将相关企业拉到自己身边,形成更密切的产业关系,不增加经营、管理成本下,实现了规模优势。

就企业内部而言,通用的产业链整合度达到了50%,远高于丰田的30%。但是从外部产业联盟来看,丰田高达74%,可谓众人拾柴火焰高。

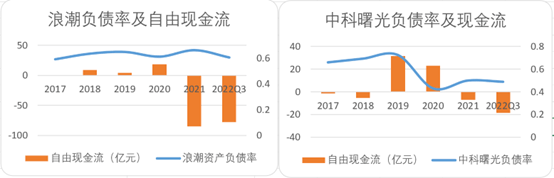

对于浪潮与中科曙光而言,完全可以借鉴丰田的供应链整合能力。 目前浪潮的负债率达到6成,中科曙光也有近5成,二者近两个财报年度的自由现金流均为负数,资本扩张的资金压力不小。

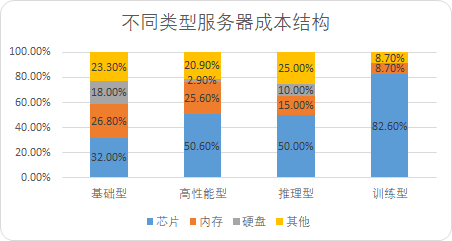

图:浪潮中科曙光负债率及自由现金流,来源:Choice金融客户端

账面上看,想要通过收购等手段内部整合难度不小。但我们可以看到这样一个基本事实:目前的通用服务器成本结构非常松散,刨去无法替换的CPU厂商,硬盘、内存等国内较为成熟的品牌也不少——也就是说,难度虽然有,但可操作空间其实还是很大的。

图:浪潮通用服务器成本结构,来源:华泰研究

这样的路径预期并非没有参照物:另一个产业大佬惠普( HPE),之所以服务器毛利高于戴尔和行业均值,其计算和存储业务与服务器业务存在的协同关系不可忽视。

当然考虑到以浪潮和中科曙光目前的股权结构和盈利能力,这种纵向整合一定是一个漫长的过程。

(2)商业模式:寻求扬长避短

国产服务器厂商,大多收入来源还是互联网企业和政府的资本开支,对于企业而言,浪潮们的价值就只在于了解客户需求。

如果从这个角度去思索为什么服务器厂商不是最早做云计算中心的企业,或许就能想明白:当然不能和客户去抢饭碗。

目前浪潮也在做云计算,有浪潮云的产品也在建设算力中心,但就云计算的市场份额而言,浪潮的征伐之路注定充满荆棘。相较于组装服务器,下游产业需要巨额的资本开支和投入——前文中也提到,无论是浪潮还是中科曙光,目前的资本储备很难达到互联网巨头的能力。

其实浪潮们的算力产品也可以换个思路,2019年微软首次注资OpenAI后,双方开始在微软的Azure云计算服务上合作开发人工智能超级计算技术。同时,OpenAI逐渐将云计算服务从谷歌云迁移到Azure。有报道指出,OpenAI每年在微软云服务上模型训练花费约为7000万美元,构成了微软向OpenAI投资的重要部分。

面对人人参与ChatGPT市场, 浪潮与曙光们们能不能也算力入股 ,这种商业模式值得思考:节省现金流的同时推广自己的算力产品,付出较小的代价,万一应用端企业做出超认知的产品,浪潮与曙光们们便可以取得显著的杠杆收益。

04 结语:浪潮与曙光任重道远

当然对于浪潮和中科曙光而言,其实最实在的突破微笑曲线的方法,就是老生常谈的加强研发投入。我们之前谈到之所以浪潮、中科曙光毛利低,核心逻辑就是目前二者掌握的技术均为类似液冷、超算等相对成熟的技术市场,本质上研发端投入最终化为产品创新,而非技术创新。

不积跬步无以至千里,追风口的猪,最后大多成了砧板上的肉。比起频繁炒作自己与先进技术的粘合程度,或许啃下某项底层硬核技术骨头,才能真的体现在利润表中,最终扛起外界对它们的殷殷期望。以上,算力即国力,浪潮与曙光任重道远。